IRセミナー

会社概要

マーケットエンタープライズの今村と申します。本日は弊社についてご説明させていただきます。ご視聴いただき、誠にありがとうございます。

まず、弊社マーケットエンタープライズについてご説明いたします。当社は2006年7月に設立され、本年で18期目を迎えております。

主な事業として、ネット型リユース事業、メディア事業、モバイル通信事業の3つのセグメントを展開しております。本社は東京の中央区京橋にあり、全国規模で事業を展開しております。各事業の詳細につきましては、後ほどご説明いたします。

弊社の社名であるマーケットエンタープライズは造語です。マーケットは皆様もご承知の通り市場を意味し、エンタープライズには冒険的な事業という意味があります。様々な市場に自ら冒険的に挑戦していこうという思いを込めた社名となっております。

企業理念として、長期ビジョン「持続可能な社会を実現する最適化商社」を掲げております。近年、SDGsやサーキュラーエコノミーが注目され、リニアな一方通行の社会ではなく、循環型社会を構築していくことが求められております。当社は創業以来、こういった長期ビジョンを掲げ、事業を展開してまいりました。

こちらがボードメンバーです。代表の小林が当社を立ち上げ、格安電池のリユース事業で創業しました。専務の加茂が事業全般を統括し、私、今村が管理全般を担当しております。その他のボードメンバーは全て社外役員であり、経営者、監査役、弁護士、会計士など、様々な分野の方からアドバイスをいただきながら事業を展開しております。

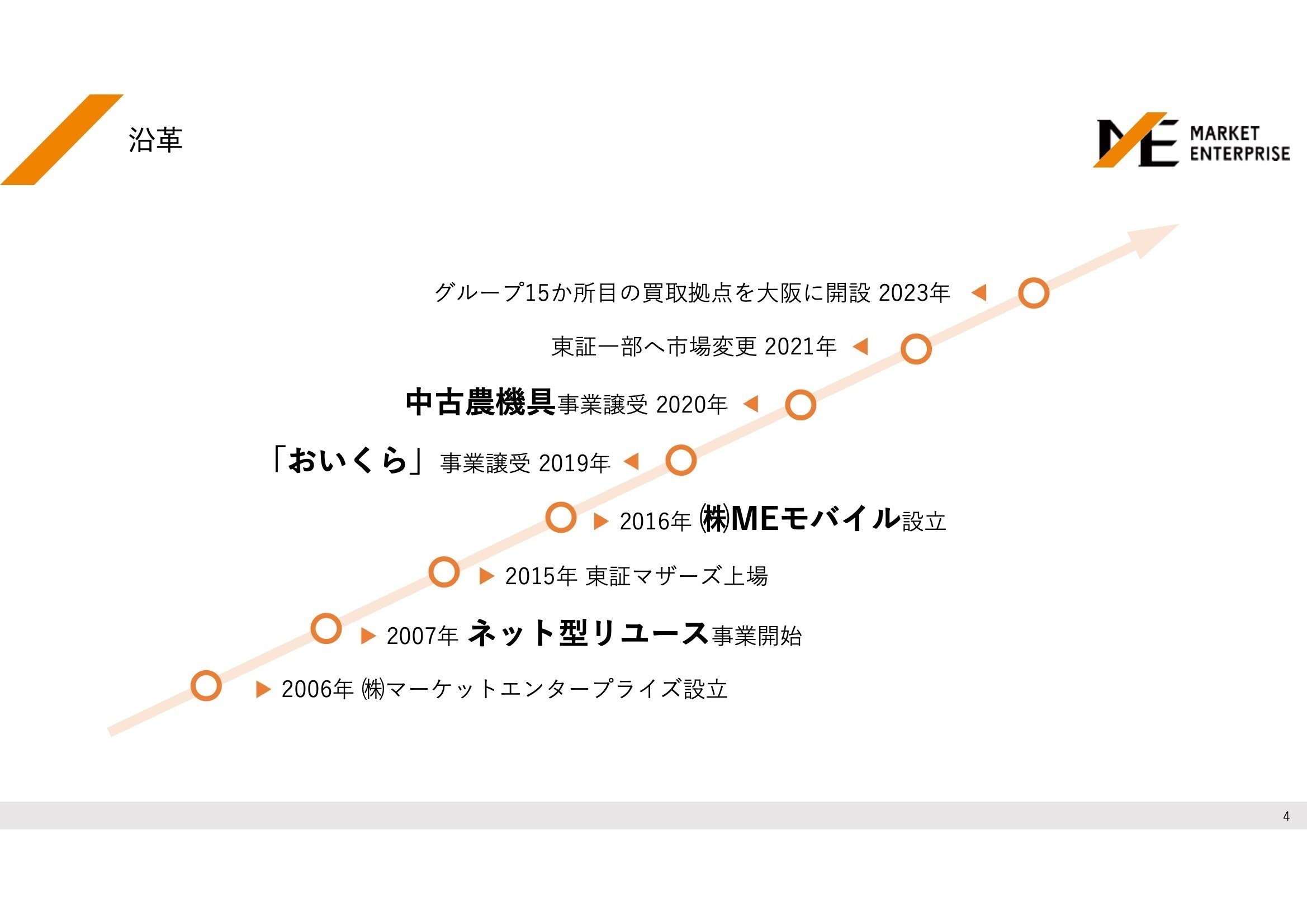

こちらが当社の沿革になります。2006年にマーケットエンタープライズを設立しました。創業当時は、使い捨てカメラに内蔵されていた電池のリユース事業からスタートしました。使い捨てカメラを撮り終えても、電池には90%以上の残容量があることに着目し、それを回収・リユースすることで、環境負荷の軽減と廃棄コストの削減を実現しました。

その後、フリーマーケット事業を経て、格安電池事業で培ったノウハウを活かし、インターネットに特化したネット型リユース事業を開始しました。

当時、インターネットでリユース商品を扱う会社はほとんどありませんでしたが、おかげさまでご好評をいただき、2015年にはマザーズ市場に上場。2016年には、モバイル通信事業を展開するMEモバイル社を設立しました。また、「おいくら」事業の譲受けや、ネット型リユース事業の中で中古農機具事業を開始するなど、事業を拡大してまいりました。

2021年には東証一部に市場変更し、昨年は全国展開を加速させ、大阪に2拠点目を開設するなど、事業拡大とともに拠点網も拡充しております。

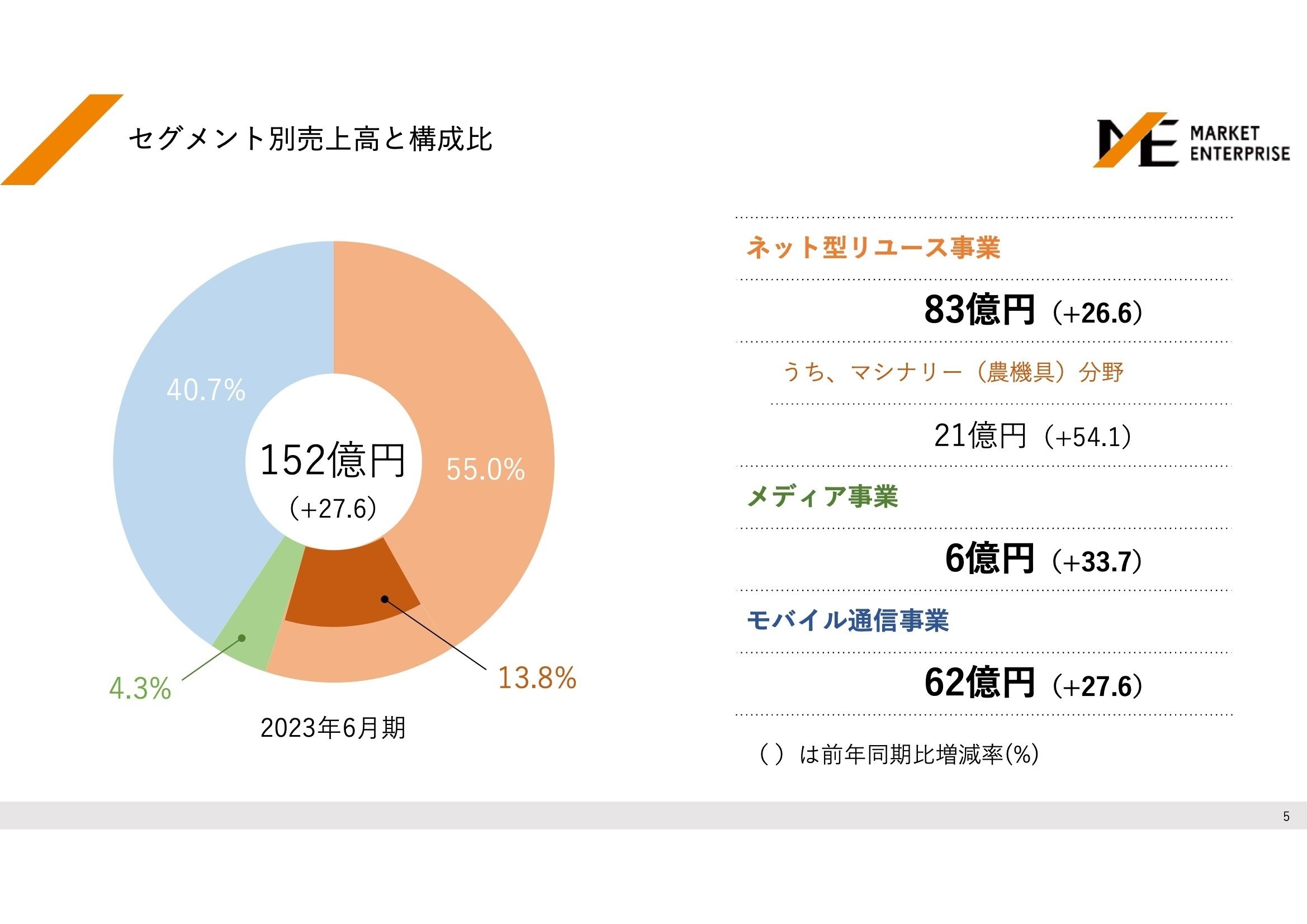

2023年6月期の売上高は152億円となっております。そのうち半分以上がネット型リユース事業で占められ、83億円に達しています。中古農機具事業については21億円となっております。

メディア事業とモバイル通信事業の売上高については、こちらのグラフの通りです。当社は先ほど申し上げた通り、3つのセグメントで事業を展開しておりますが、それぞれについて順を追ってご説明いたします。

まず、ネット型リユース事業では、個人向けリユース事業、「おいくら」事業、中古農機具事業の3つの分野で事業を展開しております。

個人向けリユース分野では、家電、楽器、カメラなど、様々な商材を専門のサイトで取り扱っており、多様な買取ニーズに対応しております。当初はフィギュアや電動工具など、ニッチな商材からスタートしました。

そのニッチな領域でリユース品の取り扱いノウハウやECでの販売ノウハウを蓄積し、自社で基幹業務システムを開発するなどして、様々な商材へと事業を拡大してまいりました。

そこから総合型リユースと呼ばれるような形になり、様々な商材を取り扱えるようになってまいりました。

こちらがビジネススキームになりますが、中古品の買取・販売を行っております。主な対象は一般のお客様ですが、一部事業者や企業のお客様もいらっしゃいます。当社が買取をさせていただき、さらに一般のお客様である個人の方に販売するというモデルを基本としております。

このビジネスプロセスを全て内製化しており、基幹業務システムの開発に至るまで自社で内製化しております。マーケティングにおいては、インターネットやWebメディアを運営することで、検索エンジンで上位表示されるようなマーケティング戦略を展開しております。お客様は検索をした際に、当社のサイトを見つけてコンタクトセンターにお電話をいただきます。

以前は事前査定を行うことが多かったのですが、最近は買取のご相談をいただくことが主流になっております。お客様のご自宅に訪問し、お品物を拝見させていただきながら、買取に関するやり取りを行っております。

小さなものは宅配便を利用いただいたり、当社の出張買取サービスでは自社便のトラックを使って全国のお客様のご自宅に伺っております。また、弊社が展開するリユースセンターに近くにお住まいの方は、店頭にお持ち込みいただくこともできます。このように、3つのチャンネルで買取を行っております。

リユースセンターでは、買い取った商品に対して必要に応じてメンテナンスを行い、ECサイトに掲載するための清掃、写真撮影、商品説明の作成などを行います。そして、複数のインターネットサービスを通じて販売しております。

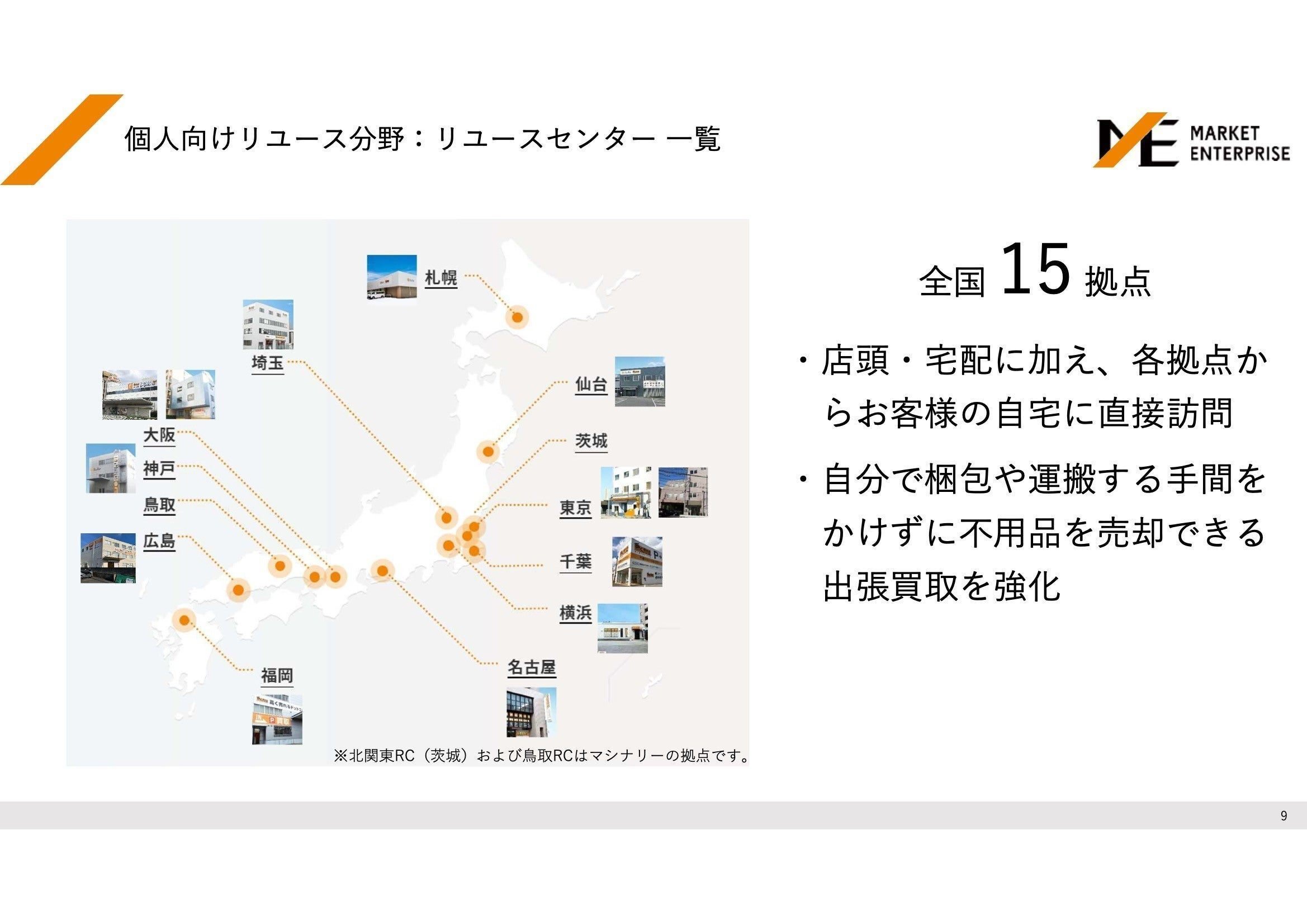

先ほど全国の拠点について触れましたが、現在は主要都市に拠点を展開しております。まだ展開の余地はありますが、大都市圏の近くにお住まいの方のご自宅に直接伺ったり、お持ち込みいただいたり、近くの拠点にお送りいただくことで、スピーディーかつ効率的な買取を実現しております。これにより、コスト削減と効率化を図っております。

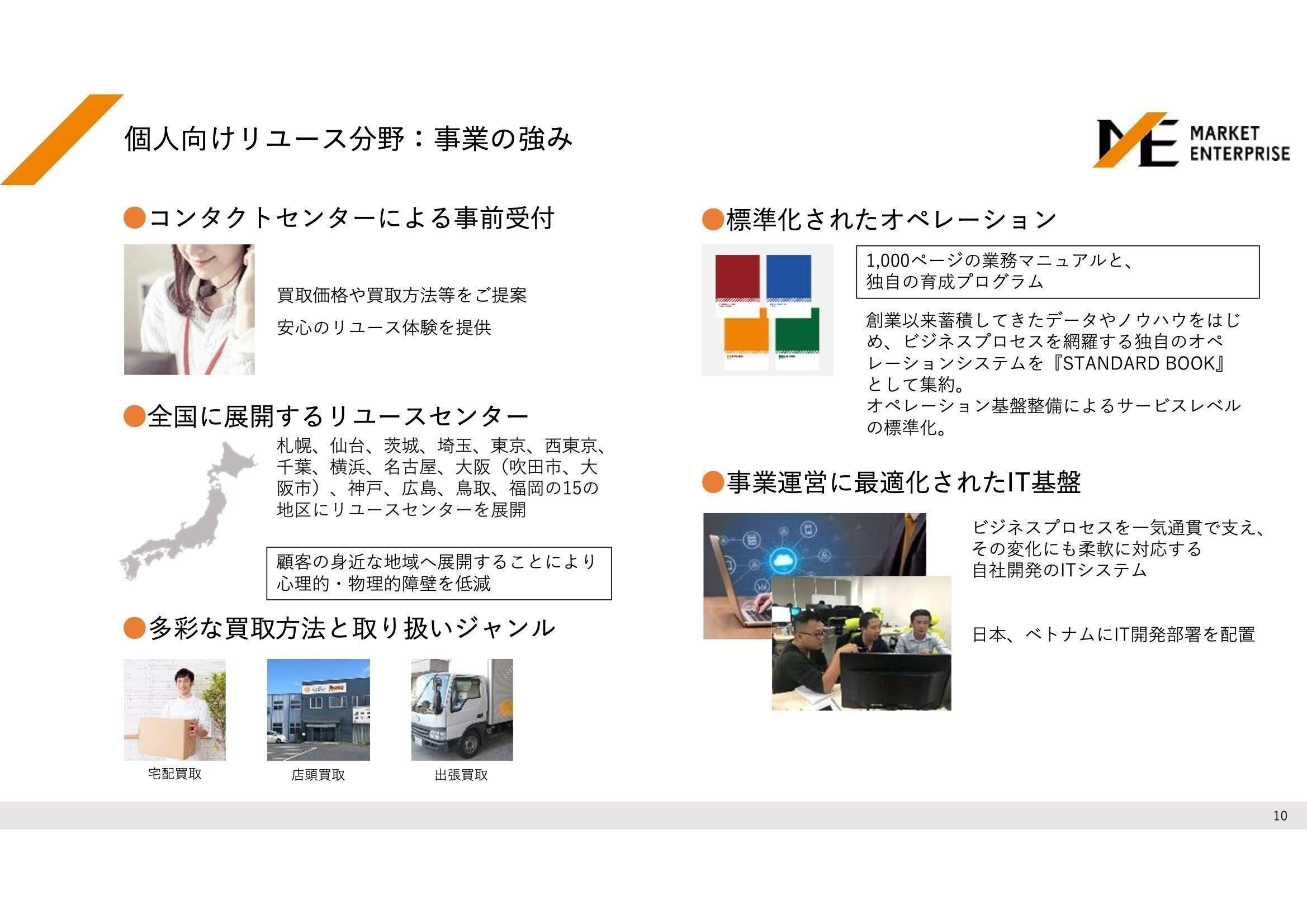

この事業の特徴と強みですが、まず事前査定や高価買取の提案により、以前のようにお店に持っていくまでいくらになるか分からないという不安感を解消しております。

また、全国にリユースセンターを展開することで、お客様の身近な地域でサービスを提供し、物理的・心理的な障壁を下げております。加えて、ニーズに応じた多様な買取方法を用意しているのも特徴です。

一方、リユース事業そのものを始めることに対する参入障壁は高くありません。しかし、全国規模で展開し、収益性を確保しようとすると、途端に参入障壁が上がります。査定のノウハウや商品の取り扱いノウハウは属人的になりがちで、事業拡大が難しくなるためです。

当社ではこうした点を標準化し、業務基準を設けて全国で統一されたオペレーションを行っております。これを支えるITインフラも自社で構築しており、国内だけでなくベトナムのホーチミンにもIT開発拠点を設けております。

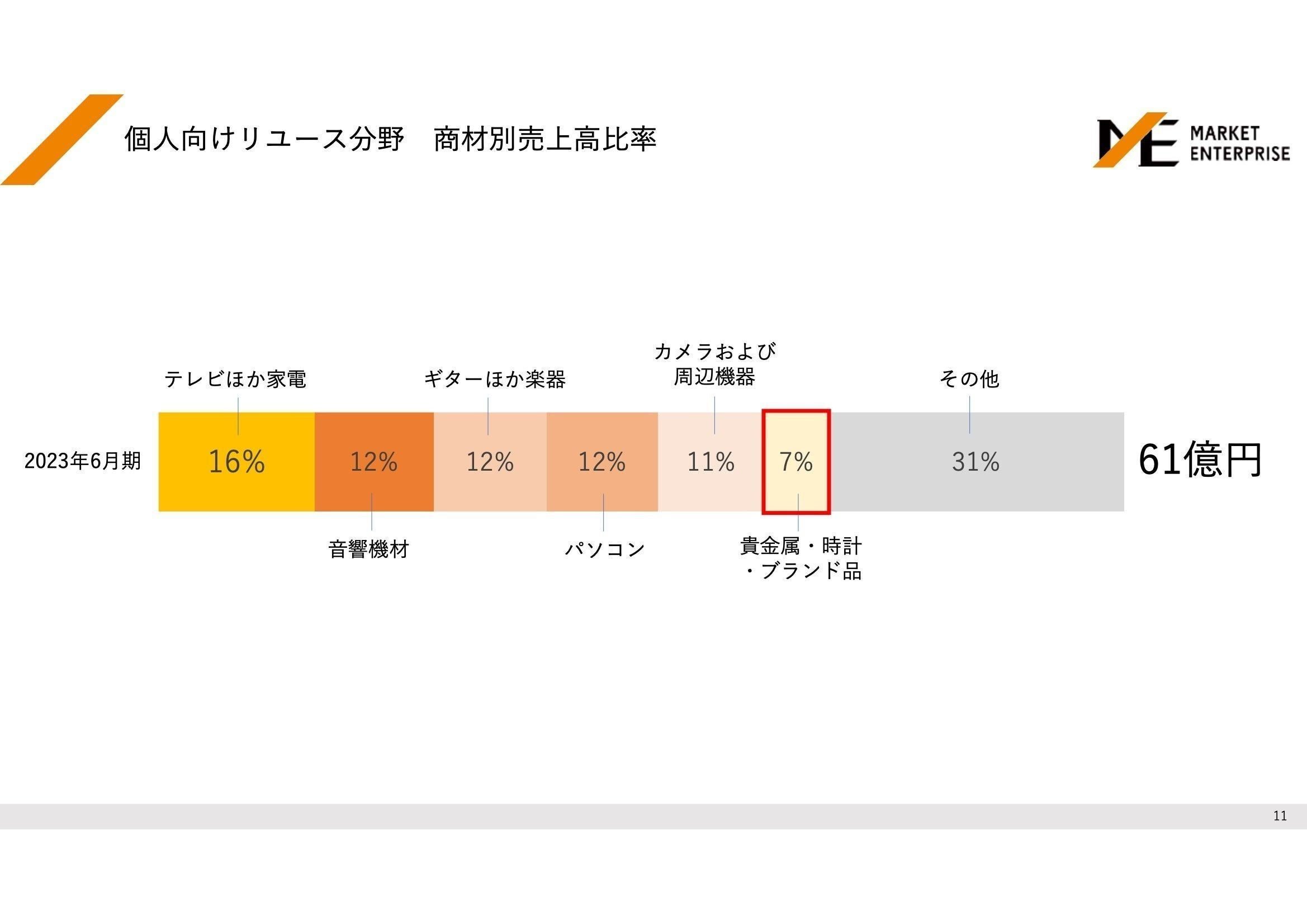

こちらは参考情報ですが、前期(2023年6月期)の商材別構成比をお示ししております。テレビ・家電系が16%、オーディオ・音響機器が12%、ギター、パソコン、カメラと続いております。特定のカテゴリーに依存するのではなく、様々なお客様のニーズにお応えできていることがお分かりいただけるかと思います。

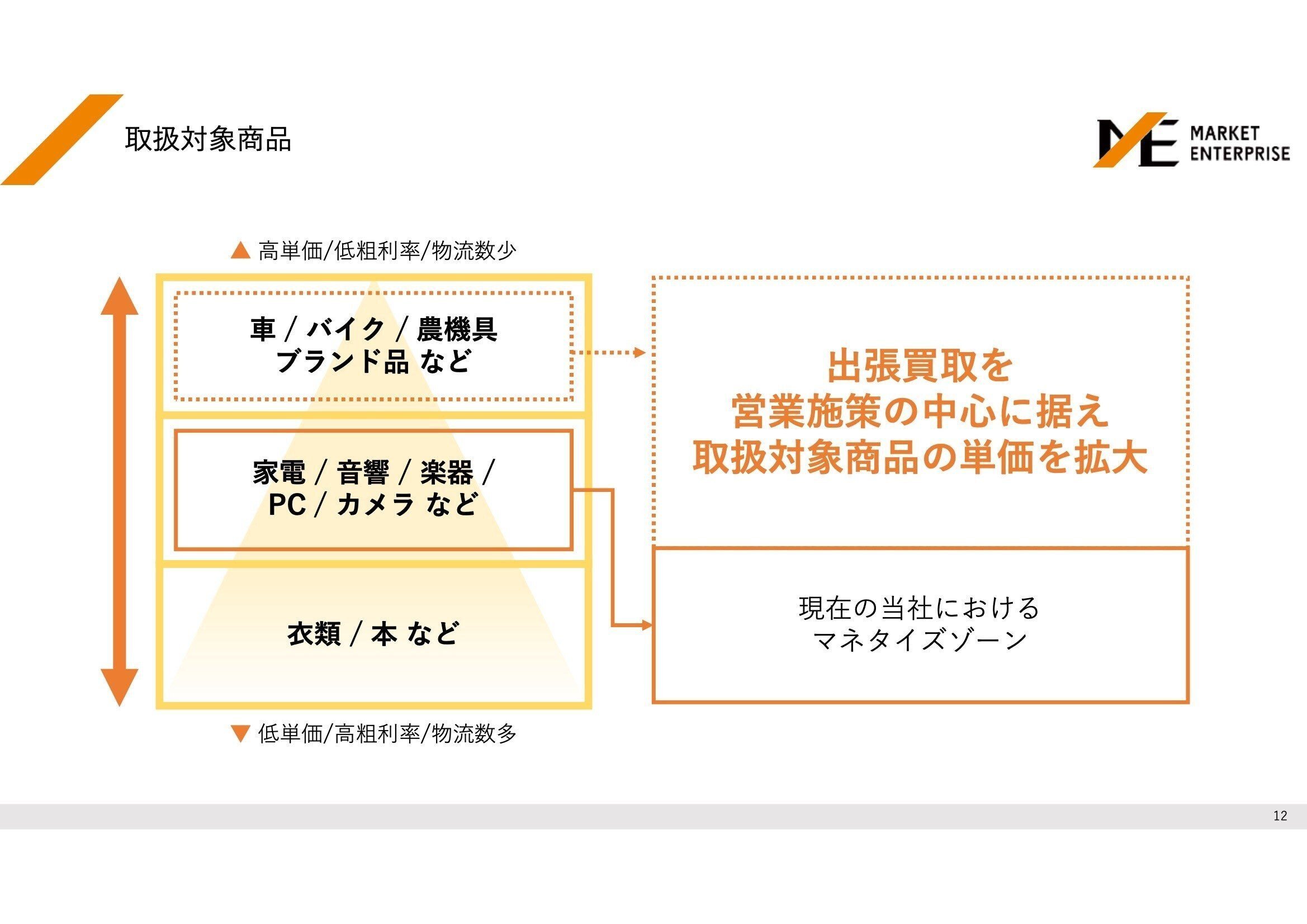

対象となる商品について、このピラミッドは中古品・リユース品の世の中における分布をイメージしたものです。上に行くほど単価が高く、粗利率は低く、取扱数量は少なくなります。例えば、不動産や車などがこれに該当します。一方、下の方は単価が低く、粗利率が高く、取扱数量が多いという特徴があります。衣類などがこれに当てはまります。

当社の強みは、ピラミッドの中央あたり、家電、オーディオ、楽器といった商材にあります。ここから更に、出張買取を中心に据え、お客様のご自宅で直接やり取りをさせていただきながら、様々な商材を買い取らせていただくことで、単価の高いものにも取り組んでいきたいと考えております。

ただし、既存の家電や楽器の分野を捨てるわけではなく、より幅広い商材の取り扱いを目指してまいります。

続きまして、ネット型リユース事業の2つ目の分野である、中古農機具事業についてご説明いたします。

こちらは海外向けの自社ECサイト「FARM MART」です。越境ECサイトとして弊社で運用しており、海外のお客様からこのサイトを通じてご注文いただくことができます。

続きまして、「おいくら」事業についてご説明いたします。現在、様々な自治体と連携させていただいており、全国のリユースショップによる一括査定が行えるリユースプラットフォーム「おいくら」を当社で運営しております。

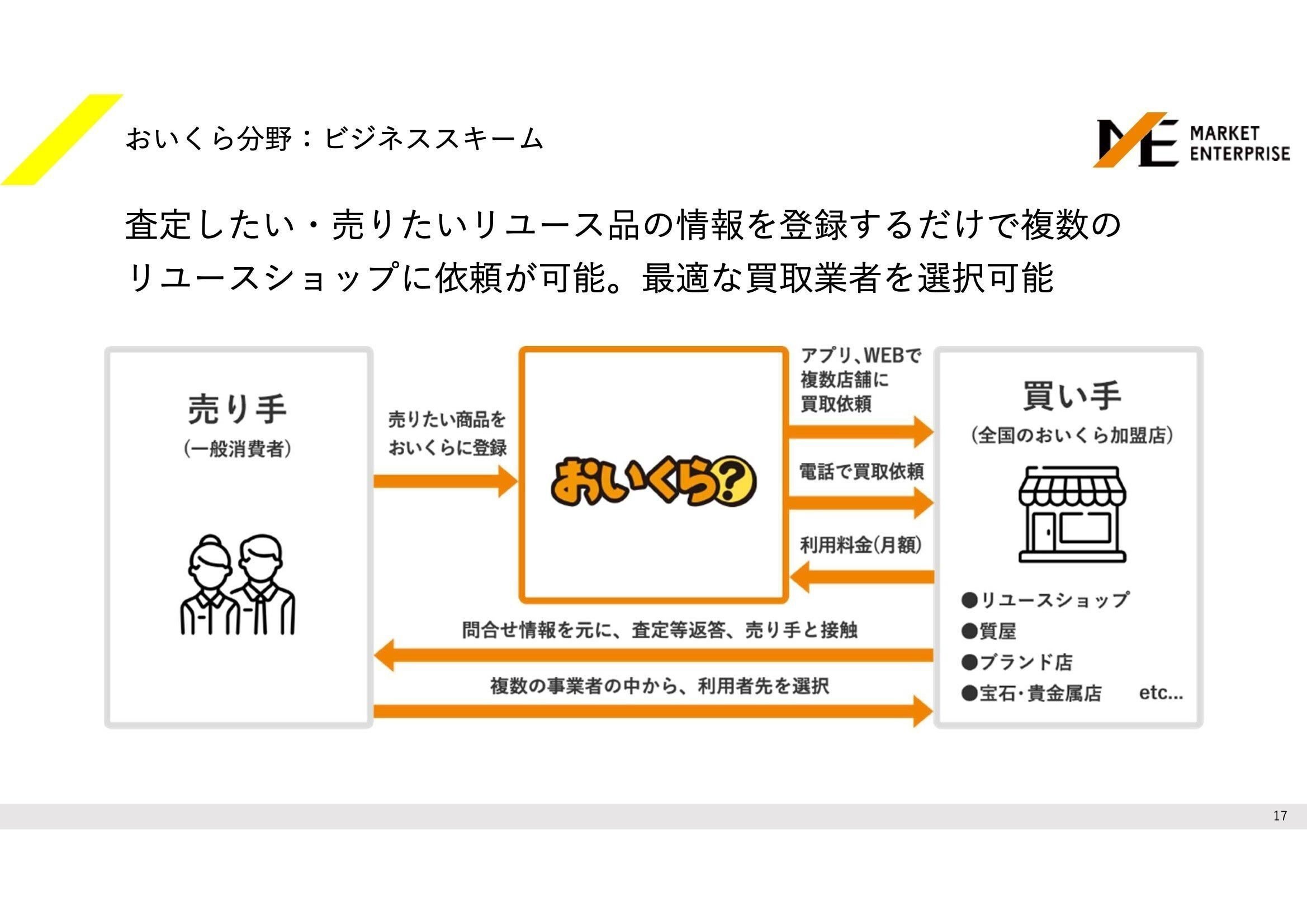

こちらがビジネススキームになります。売り手である一般消費者の方と、全国の「おいくら」に加盟いただいているリユースショップ、質屋、ブランド店などの加盟店様を、「おいくら」というマッチングプラットフォームを経由して売買のやり取りをしていただくようになっております。例えば、売り手の方が売りたい商品を「おいくら」に登録すると、その商品の買取に対応可能な全国の加盟店様から「うちならこの価格で買います」「この日にお伺いできます」といったご提案をいただきます。売り手のお客様は、自分にとって最も良いと思われる加盟店様を選んでいただき、マッチングが成立するというモデルです。

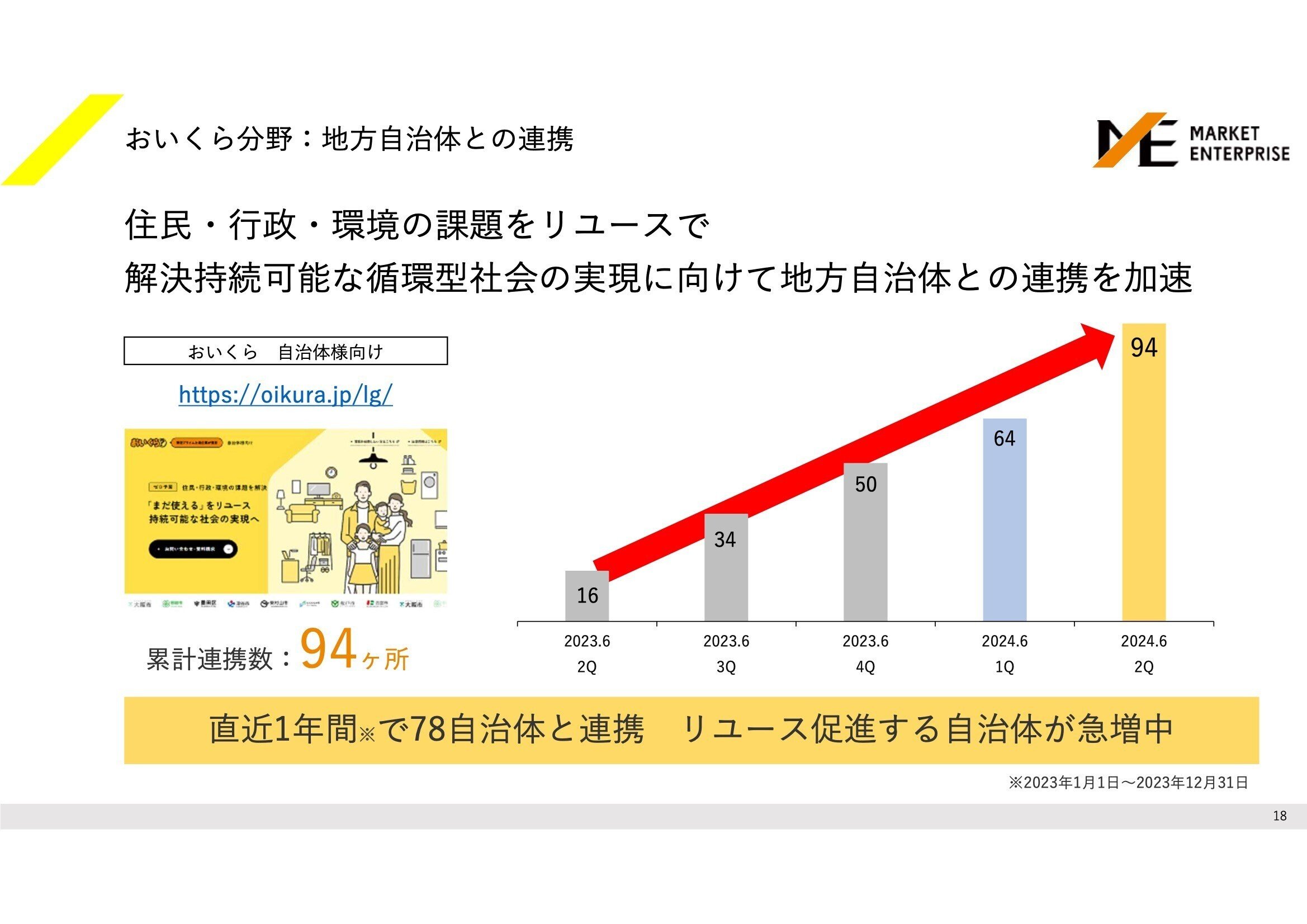

こちらのサービスは大変ご好評をいただいており、全国の自治体様から多くの引き合いをいただいております。2023年12月末時点では94ヶ所の自治体と連携しておりましたが、現在では100を超える自治体様と連携させていただいております。自治体様のニーズとしては、SDGsや省エネの観点から、ゴミ、特に粗大ゴミを減らしたいというものがあります。不用品の中にも、まだ使える商材は多くあります。現在、粗大ゴミや不用品を処分する際には、自治体のサイトで予約を取り、コンビニなどで処分費用を支払い、指定のシールを貼って出すという流れになっています。「おいくら」をご提供させていただくことで、自治体様のサイトに「捨てる前にちょっと待って!「おいくら」を使えば、手間もお金もかけずに売却できます」といったご案内を掲載していただいております。こうした取り組みにより、「おいくら」に寄せられる買取依頼数が急増しております

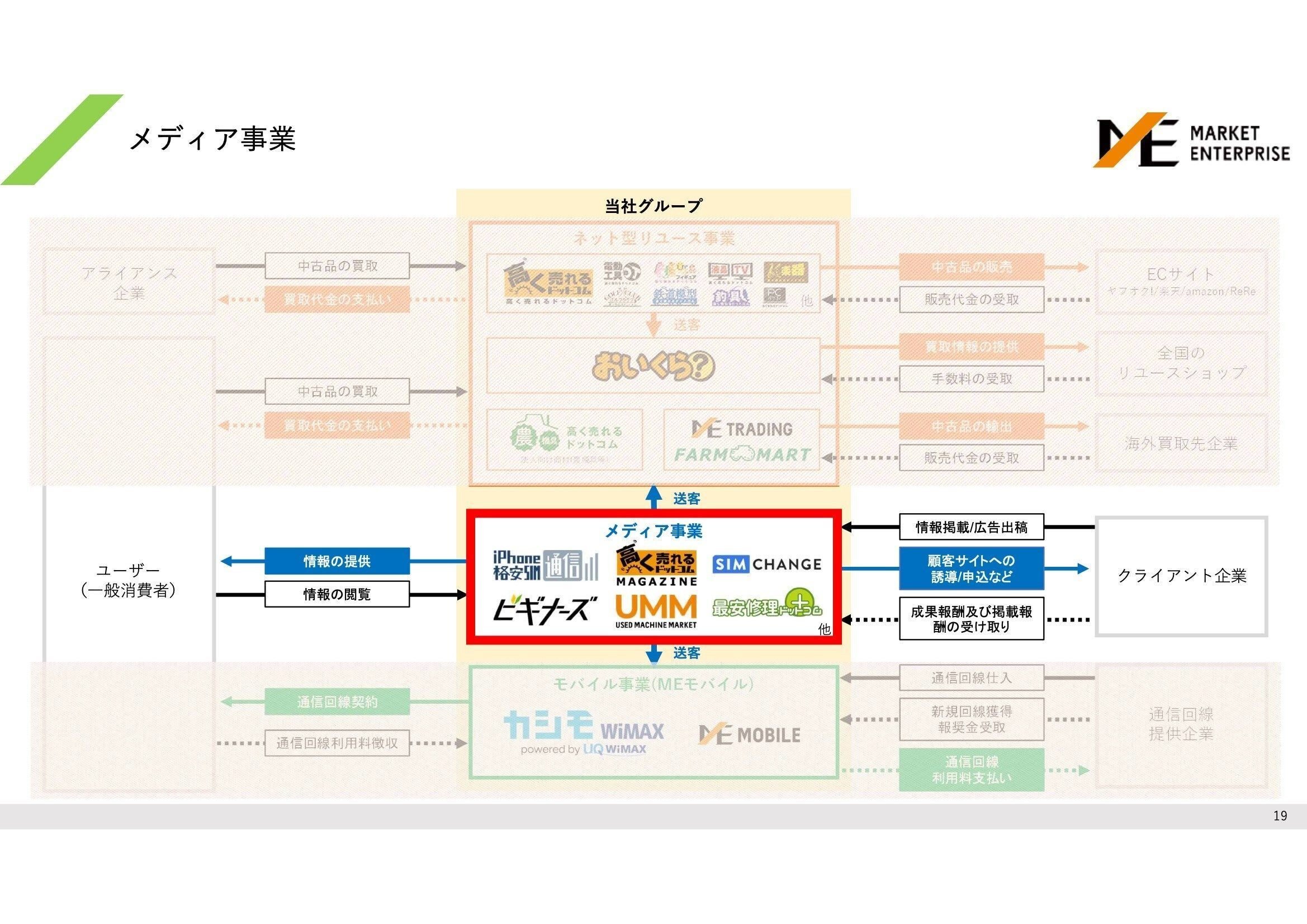

では、続きましてメディア事業についてご説明いたします。こちらは基本的にアフィリエイト収益モデルの記事型サイトを運営しており、趣味や物の修理・販売、賢い消費に役立つ様々なWebサイトを展開しております。

月間平均のページビューは1,400万PVに上ります。

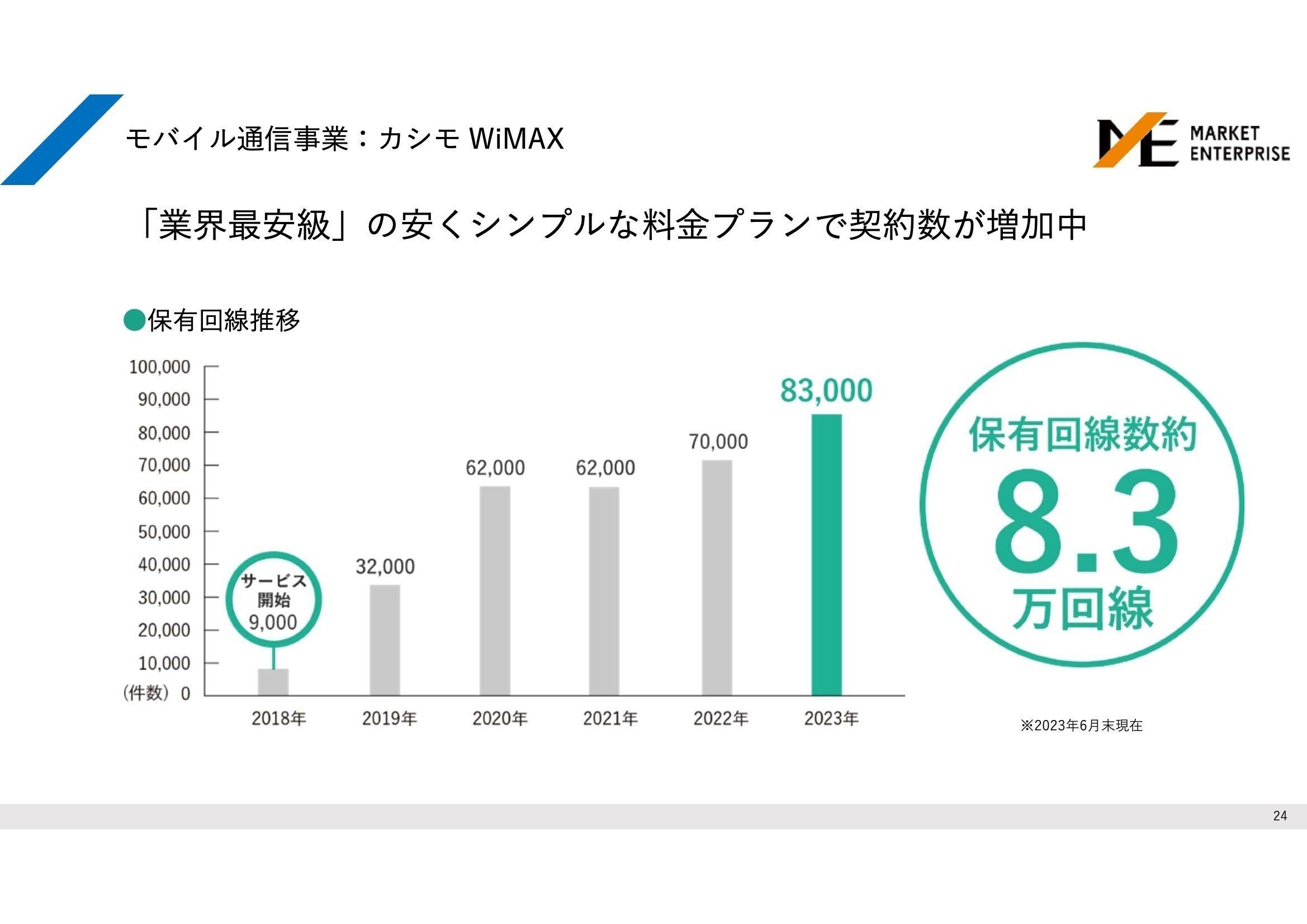

最後に、モバイル通信事業についてご説明いたします。こちらは先ほど少し触れさせていただきましたが、MEモバイル社を設立し、主にWiMAXのデータ通信端末を販売しております。

この事業の特徴は、シンプルかつ業界最安級の料金体系にあります。細かいオプションやキャッシュバックは設けず、とにかくシンプルに安いデータ通信サービスを提供しているのが特徴です。こうした取り組みにより、2023年6月末現在で8万3,000回線のご契約をいただいております。

市場規模

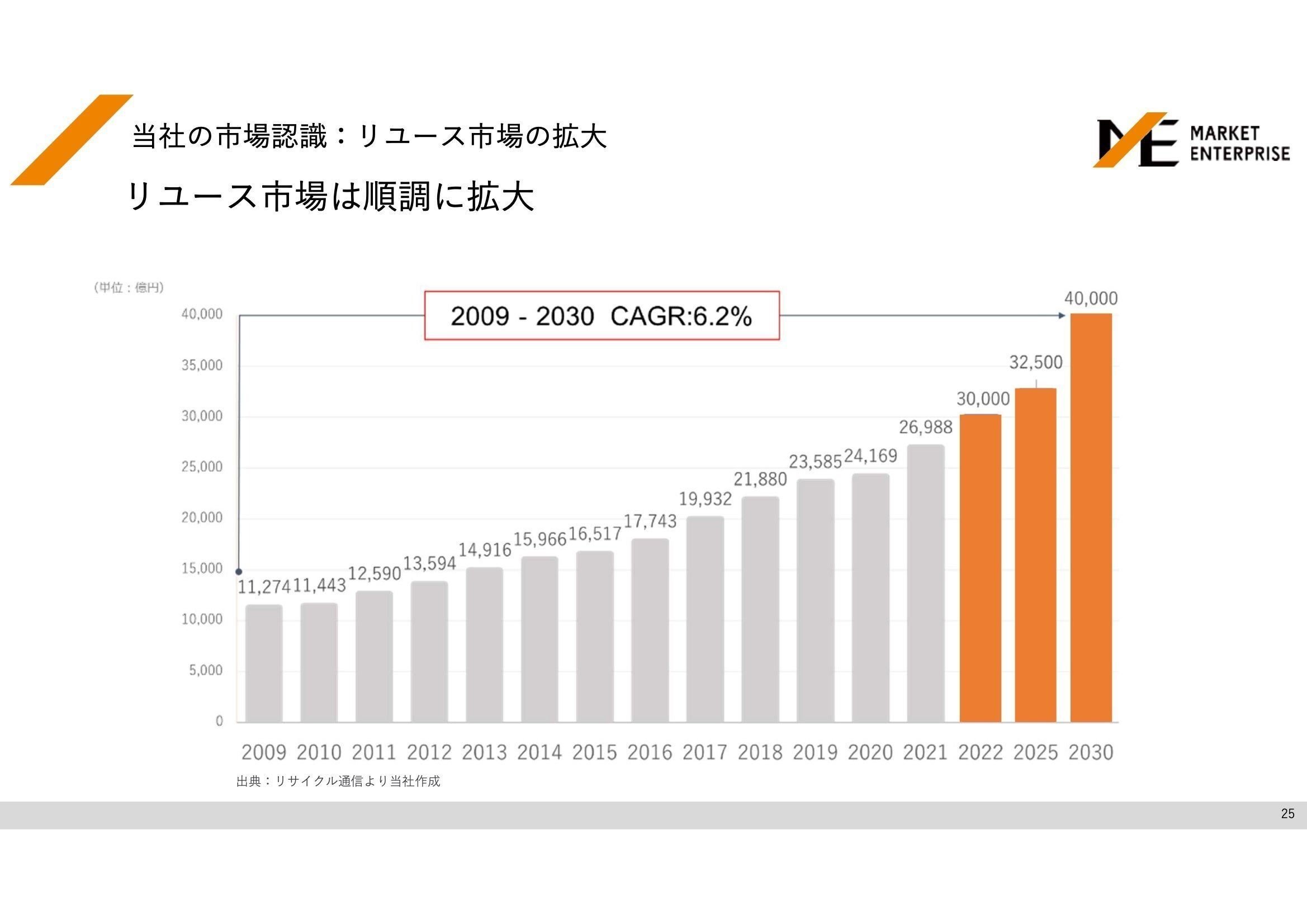

当社の中期経営計画でも成長ドライバーに位置付けているリユース事業について、市場規模の観点からご説明いたします。こちらのグラフの通り、リユース市場は順調に拡大しており、直近の統計では約3兆円に達しています。2025年頃には3兆2,500億円、2030年には4兆円規模になると言われております。この間の年間平均成長率は6.2%であり、日本経済が縮小傾向にある中で数少ない成長市場の一つと認識しております。

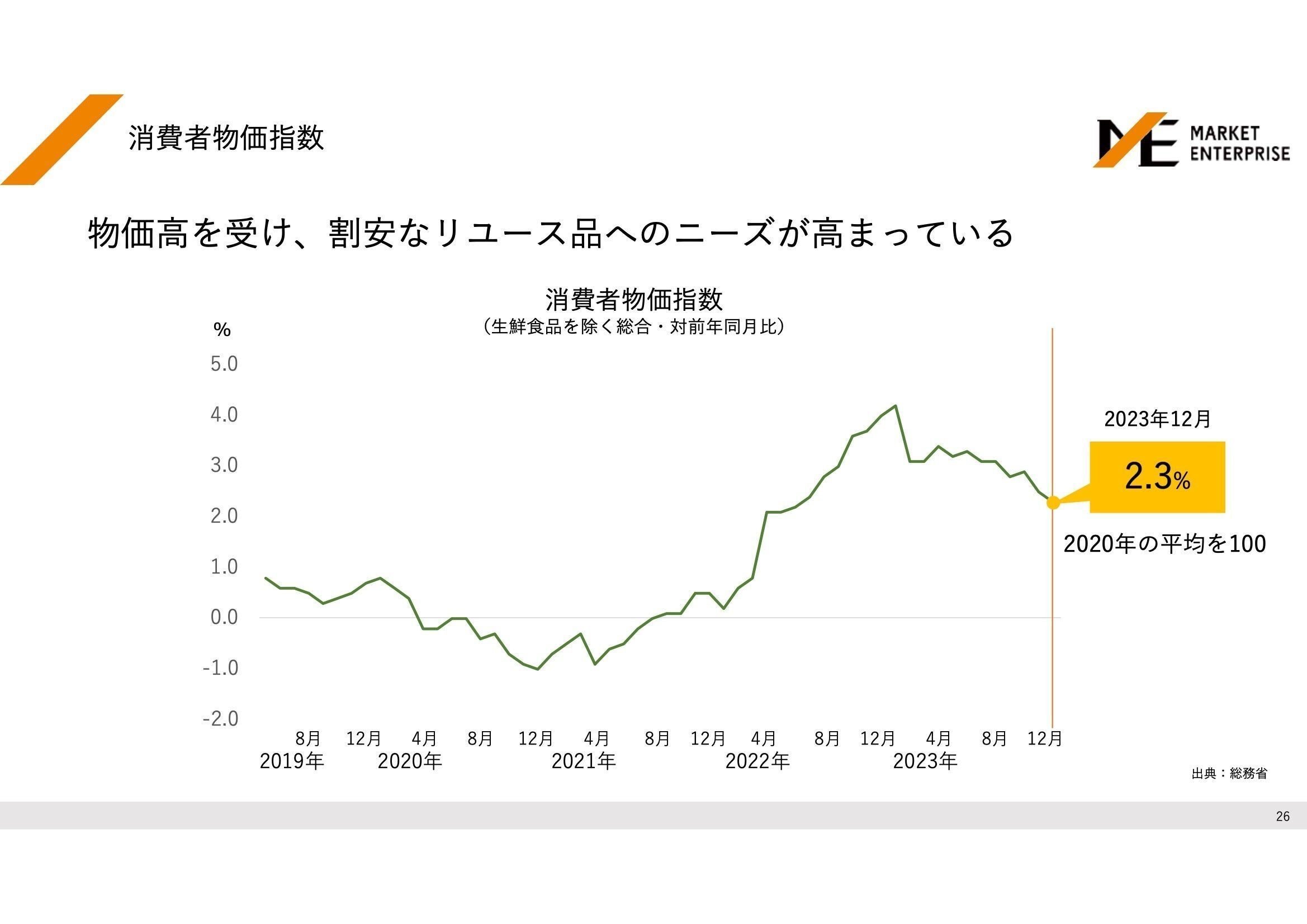

昨今の円安やエネルギー問題などにより物価高が続く中、お得なリユース品へのニーズは高まっていると考えられます。また、先ほど現在のリユース市場規模が3兆円と申し上げましたが、これからさらに拡大していくと考えております。

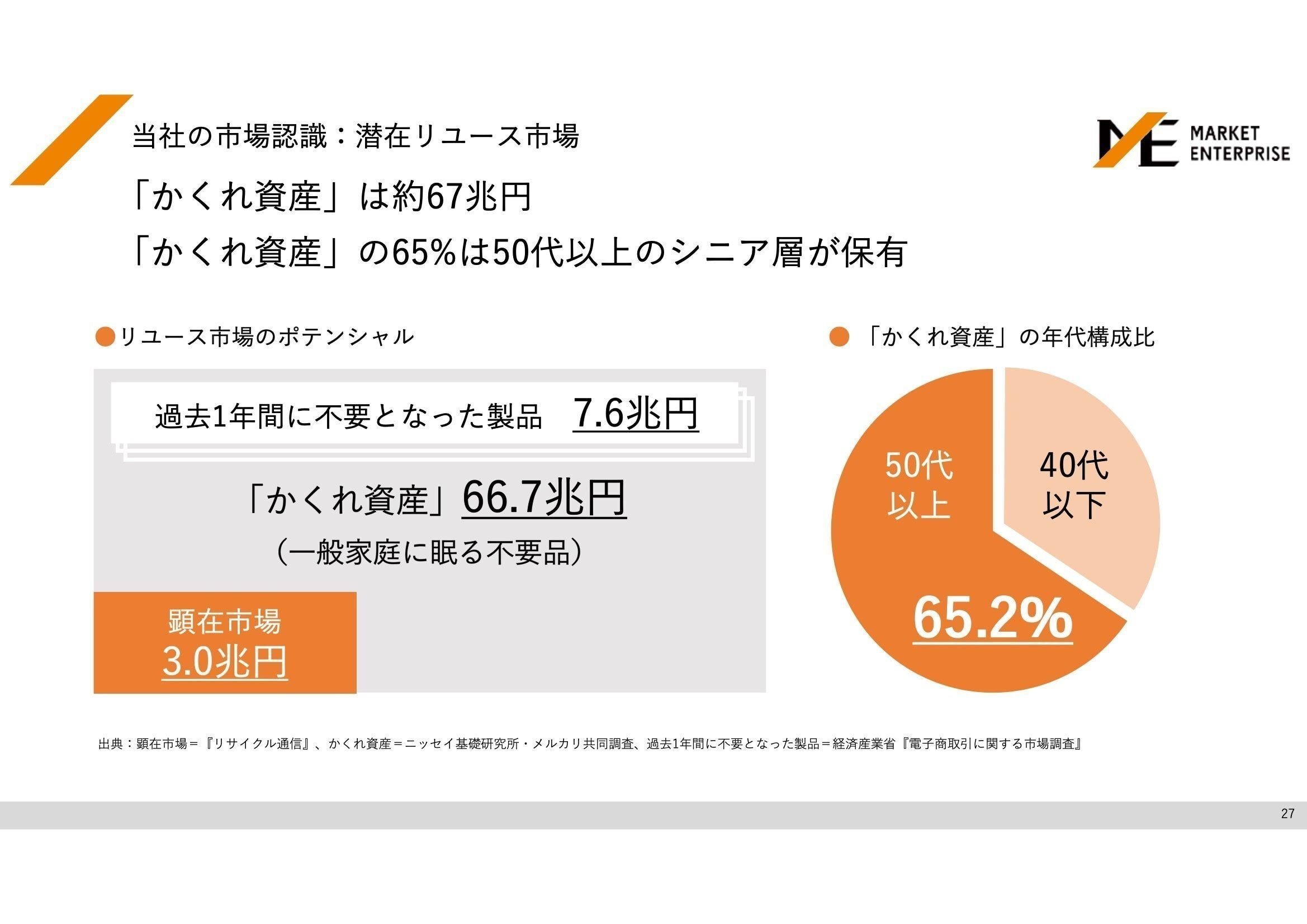

実際に顕在化していない「隠れ資産」というものがあります。例えば、皆様のご自宅の中にも「最近使っていないな」「これがなくても困らないな」というような商品があるのではないでしょうか。こうした顕在化していない隠れ資産は、金額にすると66.7兆円に上るという統計もあります。これは、ニッセイ基礎研究所とメルカリ社の共同調査によるものです。

さらに、この66.7兆円がどの年代の方が保有しているかというと、65%以上が50代以上のシニア層となっています。

リユース市場の拡大に伴い、若い世代のリユース利用率が高くなっている一方、50代以上になると利用率が下がる傾向にあります。当社では、こうした50歳以上の方々に出張買取を通じてアプローチし、ターゲットとして今後も注力してまいります。リユース品が世の中に循環する社会の実現を目指しております。

また、生前整理や相続の際に、この隠れ資産が40代以下の方々に引き継がれていきます。40代以下の方々は比較的リユースを経験したことがある割合が高い層でもあります。こうした方々を経由して、リユース品が世の中に出てくる流れを作り、当社を通じて流通させていきたいと考えております。

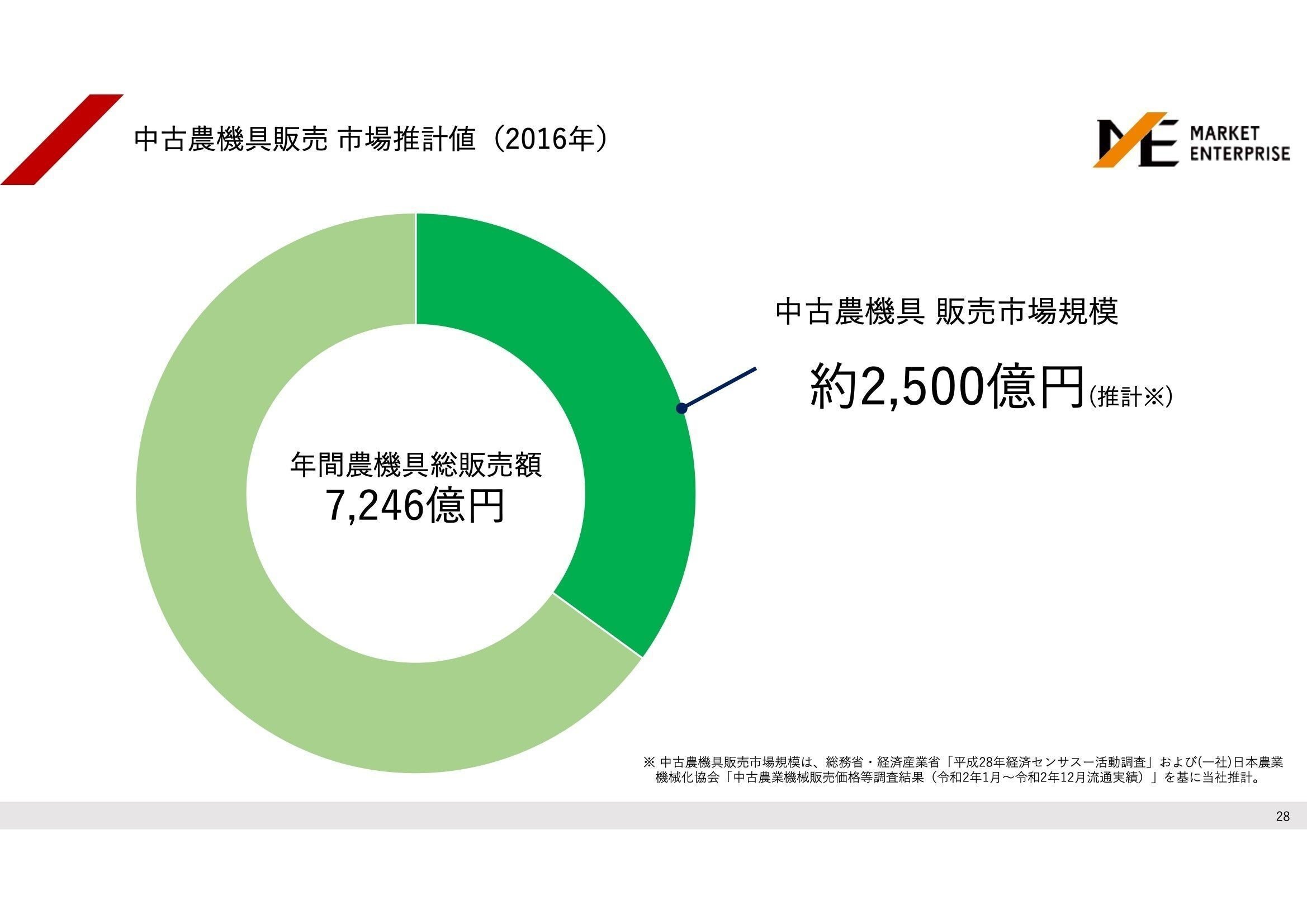

続きまして、中古農機具市場についてご説明いたします。こちらは弊社の推計値ではありますが、約2,500億円規模と見込んでおります。

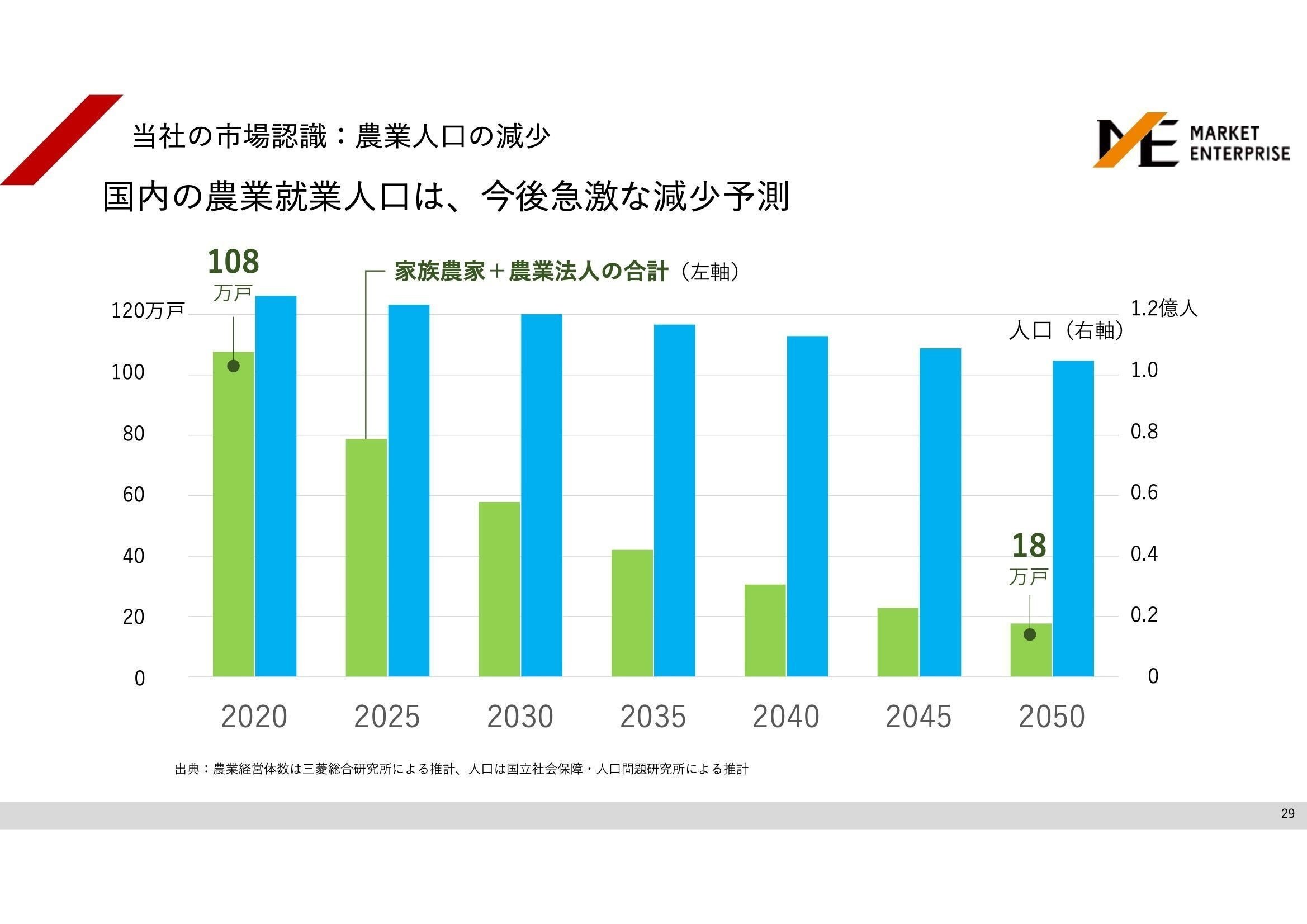

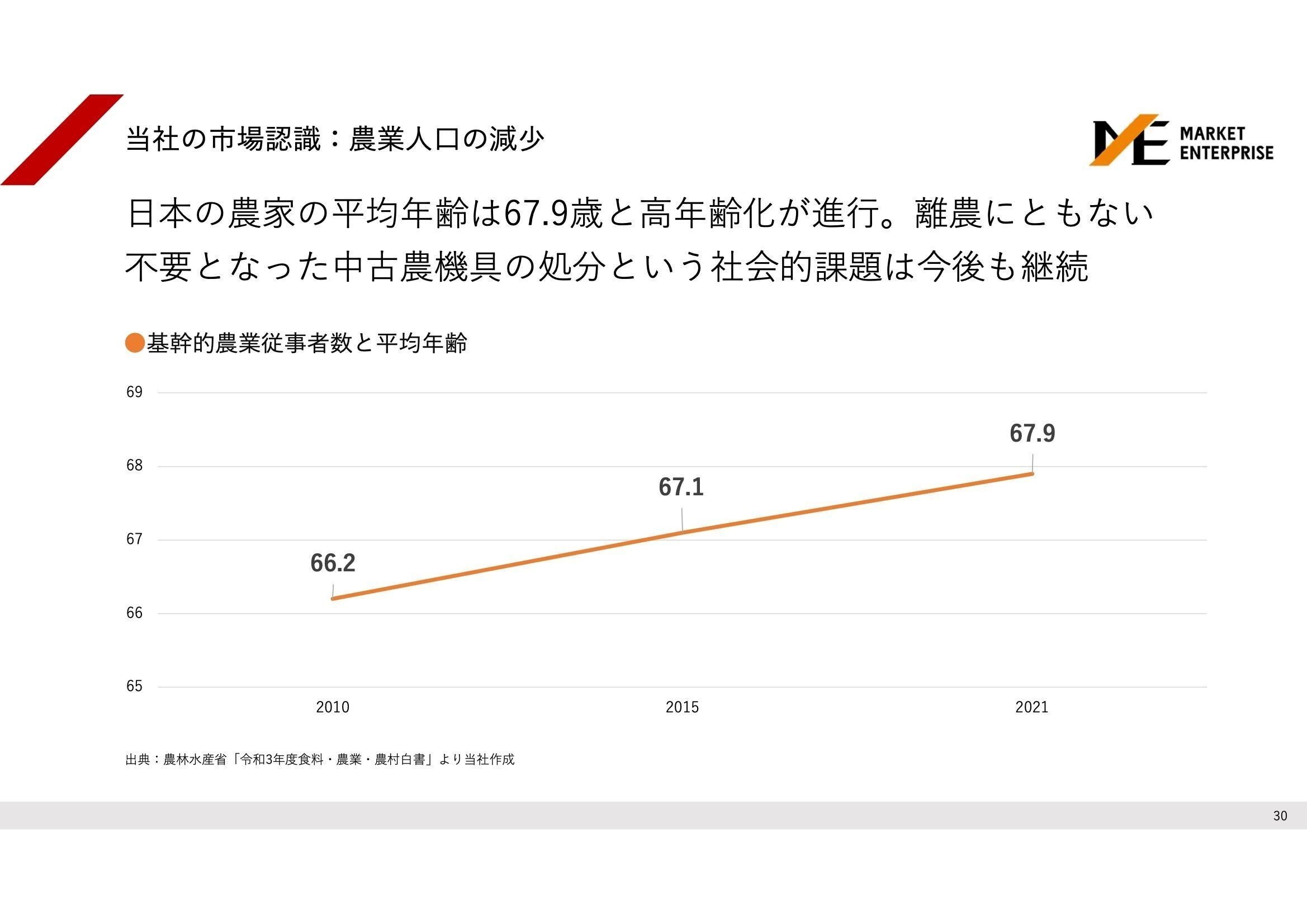

ご存知の方も多いかと思いますが、国内の農業就業人口は今後、急激な減少が予測されております。高齢化が進み、就業人口が減少していく中で、平均年齢も上昇傾向にあります。農業で生計を立てられている方は、兼業・専業問わず、トラクターやコンバインといった農機具を保有されています。

農家の廃業に伴い、こうした農機具の処分が今後社会的な問題となってくると考えられます。弊社はそこにアプローチし、事業を展開しております。

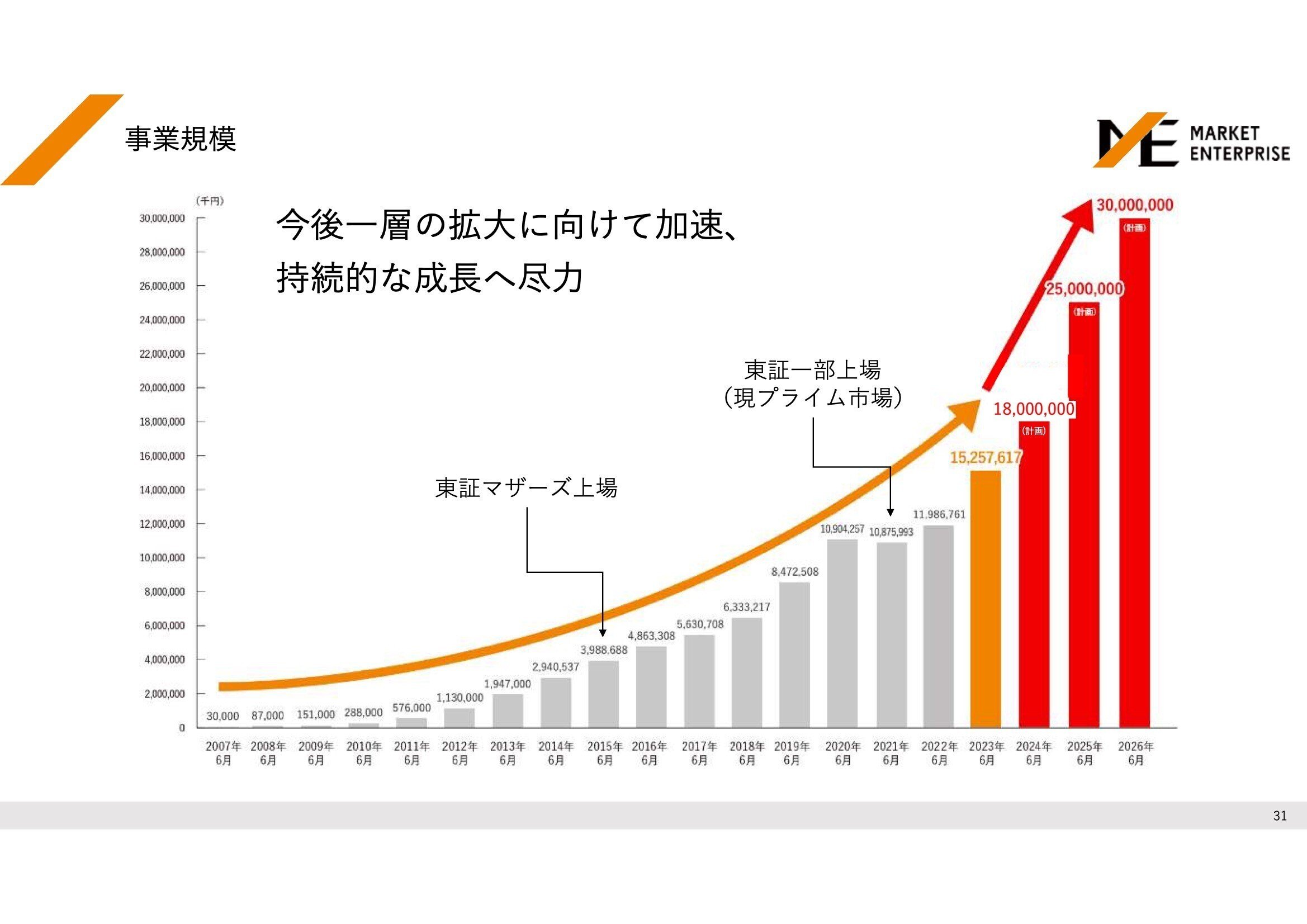

事業規模の推移

こちらが当社の事業規模の推移になります。おかげさまで、リユース市場全体の成長とともに右肩上がりで伸ばしてまいりました。直近の2023年6月期は152億円となっております。今期は当初200億円を計画しておりましたが、先ほどご説明した通り180億円に下方修正を行いました。その後は250億円、300億円と段階的に成長を目指してまいります。

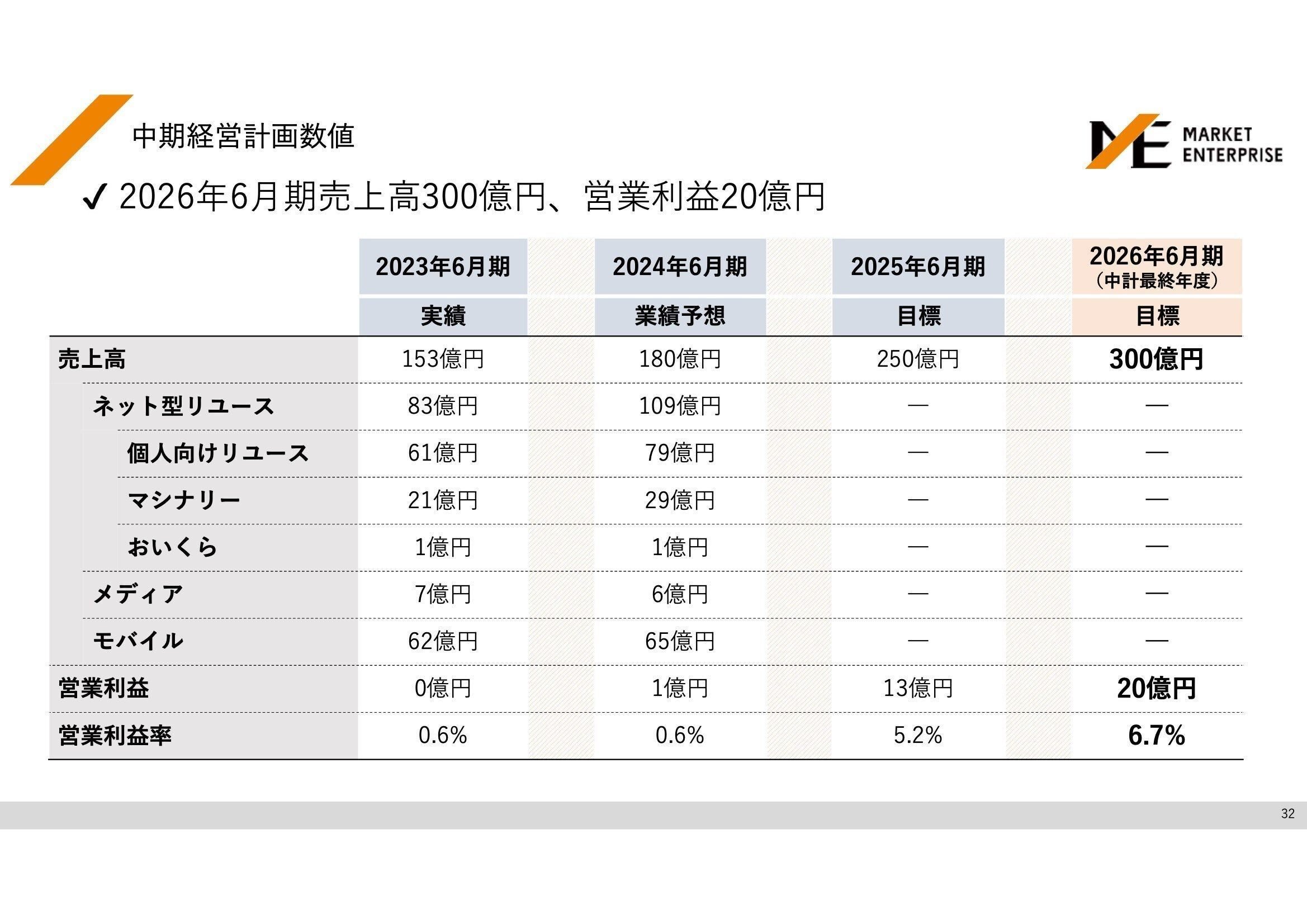

こちらは中期経営計画の最終年度である2026年6月期の目標値をブレークダウンしたものです。売上高で300億円、営業利益で20億円を見込んでおり、これに向けて着実に取り組んでまいります。

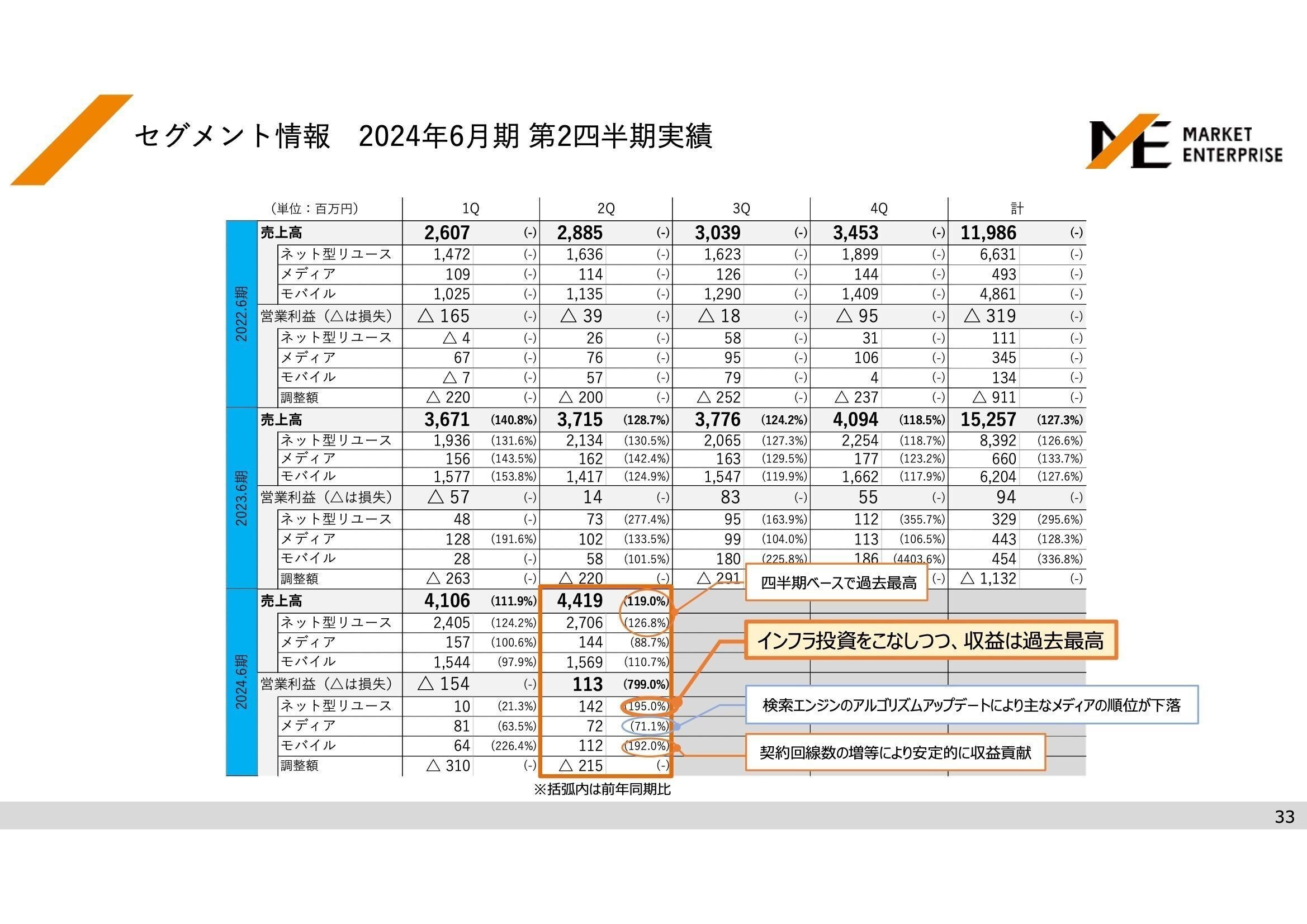

こちらは直近のセグメント別売上高と営業利益の推移を示した表です。売上高につきましては、おかげさまで各四半期において増収基調が続いております。四半期ベースでの過去最高は、直近の2024年6月期第2四半期、つまり2023年12月末時点の数字となります。

営業利益につきましても、ネット型リユース事業では将来の事業拡大に向けたインフラ投資を行いつつ、過去最高益を更新しております。具体的には、拠点の新設や人材採用などへの投資を進めております。

メディア事業では、2022年9月に大幅な検索アルゴリズムのアップデートがあり、一時的な影響を受けましたが、モバイル通信事業では契約回線数が順調に増加し、安定的な収益貢献が続いております。

営業利益全体としては、大幅な回復基調にあるとご理解いただければと存じます。

最後になりますが、IR情報の配信サービスへのご登録をお願いしたいと思います。皆様にお送りした資料の最終ページにご案内がございます。IRメールやX(旧Twitter)IRアカウントを通じて、当社のIR情報やPR情報などを定期的に配信しておりますので、ぜひこの機会にご登録いただければ幸いです。

少し駆け足になってしまいましたが、以上をもちまして、マーケットエンタープライズの事業説明を終了させていただきます。本日はご視聴いただき、誠にありがとうございました。

質疑応答

Q: SBI証券との差金決済型自社株価先渡取引の満期が今年9月に到来するということで、2年前の契約内容を確認しました。満期日は2024年9月14日と記載されています。この取引満了に対して、どのような対応をお考えでしょうか。

今村: まず、結論から申し上げますと、現段階においては、まだ確定している事実や機関決定した事実はございません。この取引の終了(Exit)の方法としては、主に以下の3つが考えられます。

1. この取引自体を継続する

2. SBI証券から市場を通じて株式を売却する、もしくは小口の投資家の方を見つけてブロックトレード(まとまった数の株式の売買)を行う

3. 弊社にて自社株を買い取る

以上の3つの選択肢があるとSBI証券からお話をいただいており、今後の弊社の収益状況や株価・出来高等の動向を見ながら検討してまいります。方針が決定しましたら、適時開示にてしっかりと皆様にお伝えさせていただく予定です。

Q: 今年度2024年6月期の営業利益が1億円に下方修正されましたが、第2四半期までの営業利益はマイナス4,300万円となっています。下半期に1.5億円の利益を上げることや、来期の中期経営計画で示された13億円の目標達成は難しいのではないでしょうか。

今村: 結論から申し上げますと、13億円の目標達成に向けて尽力してまいります。現段階では実現可能であると見込んでおります。

理由としては、足元で伸びているネット型リース事業の効率化が進み、収益性が向上すると見込んでいるためです。売上高が伸びる一方で粗利率も改善し、販管費の削減も進むと考えております。

今年は拠点を2つ開設し、人員も増強したことで採用費やインフラ投資コストがかさみましたが、全社的にはのれんの償却が終了するなどの要因もあります。

下方修正の原因となった個人向けリユース事業の一部減損損失については、会計上の処理であり、設備や車両の物理的なダメージはなく、事業活動に支障はありません。減価償却費の負担も軽減されるため、売上の伸びに加えて利益の伸びも大きくなると見込んでおります。

具体的な数字については開示が難しい面もありますが、回復基調にあり、その流れが下半期も来期も継続するものと予想しております。

Q: 売上総利益率は今後大幅に上昇していくイメージでよろしいでしょうか?

今村: 今期中の大幅な上昇は難しいかもしれませんが、来期には改善が見込まれ、その後は更なる規模拡大とともに向上していくことを想定しております。

Q: プライム市場の上場維持が難しいのではないかという指摘や、一旦スタンダード市場へ移行することも検討すべきではないかという意見もありますが、いかがでしょうか。

今村: 現段階ではプライム市場の残留を目指して取り組んでおります。中期経営計画で示した通り、2026年6月期には営業利益20億円を見込んでおり、そこから最終利益を出せれば、現在の計算では流通時価総額の基準を満たせるものと考えております。

ただし、株価の動向次第ではありますので、冷静に判断しながら、市場区分に関わらず上場基準を満たす手立ては講じてまいります。現時点ではプライム市場の維持を目指すことを会社の方針としております。

Q: 自己資本比率が15.4%と低水準にあり、懸念されます。金利上昇時の借入れなどへの影響をどのようにお考えでしょうか。

今村: ご指摘の通り、自己資本比率の低下については私どもも懸念材料と認識しております。金融機関からの借入金利や貸し渋りなどについては、現時点では心配ない状況と認識しております。

決算後に金融機関様へご説明に伺い、減損やデリバティブ評価損等の一過性の会計処理により当期純利益が大幅に下回ったことを主因としてお伝えしました。事業活動の継続に問題はなく、純資産の回復も見込んでいることをご説明しております。

各金融機関様とは良好な関係を築いており、金利上昇や融資停止、貸しはがしなどの懸念は今のところない状況です。

適正な自己資本比率の水準については具体的な数字を申し上げるのは難しいですが、現在の水準は低いと認識しておりますので、利益を積み上げることで改善を図ってまいります。

Q: 今後の拠点展開について、自己資本比率の低さを鑑みて計画の縮小などはお考えでしょうか?

今村: 現時点では、来期に新たな拠点を展開する計画はございません。まずは既存拠点の効率化に注力し、上期に出店した2拠点をはじめ教育研修や収益性向上に取り組んでおります。

一定の効果が出たタイミングで、新たな拠点展開などを検討してまいります。本社移転は予定されておりますが、それ以外の大きな拠点出店の予定はございません。

本社移転までには収益改善により自己資本比率の向上を図り、必要に応じて金融機関様とご相談しながら投資費用を賄っていく考えです。

Q: メディアのアルゴリズム対策について伺います。

今村: 具体的なアルゴリズム対策についてはご回答を控えさせていただきますが、Googleの大規模なアップデートに対して一定の傾向と対策はつかめており、メディアの収益が下がることはないと想定しております。

新たなメディアの立ち上げなども含めて、収益性の改善に取り組んでおります。具体的な数値は申し上げられませんが、状況は改善傾向にあります。

Q: 中古農機具事業の成長拡大について今後の展望を教えてください。

今村: 農機具事業は当社の中でも高い伸び率を示しており、昨年20億円、今年は30億円の売上を目指しております。成長拡大のポイントとしては次の3点が挙げられます。

1. 海外輸出拡大策としての輸出国の拡大

東ヨーロッパやアジアに加え、アフリカ諸国からの引き合いも増えてきております。日本の中古農機具は品質が高く、海外では需要が高まっています。

2. 同じく海外輸出拡大策としての既存の輸出国での新規顧客開拓

安価で丈夫、使いやすいという日本の農機具の特長を活かし、販路を広げてまいります。

3. 仕入れ先の拡大

個人からの仕入れに加え、大手ディーラー様や地場の中古農機具事業者様など、法人からの仕入れも拡大しております。

販路拡大、仕入れ先拡大による取扱商材ボリュームの拡大を主眼に置き、事業を伸ばしてまいります。

Q: 海外では売れるが日本では売りづらい農機具もあるのでしょうか?

今村: はい、ご指摘の通りです。日本では売れないわけではありませんが、販売に時間がかかるケースが多くあります。特に30年ほど前の農機具になりますと、日本国内での販売は難しい面があります。

そういった農機具も海外に輸出した方が早く売れ、売れ行きも良いという状況にあります。

Q: 人員配置の最適化についての資料で書いてありますが、どのように進んでいますか。

今村: 弊社では、昨年の4月の新卒採用も含めて、多くの人材を採用いたしました。現在、新卒・中途採用者問わず、教育研修を強化しているところでございます。人員配置につきましては、先ほど申し上げた通り、コンタクトセンターと出張買取に実際に行くバイヤーが主な要員となります。

これらの部門間で人材の流動化を図っております。ご依頼が多い時期にはコンタクトセンターの人員を拡充し、実際の買取フェーズが多い時期には出張買取のバイヤーに人員を再配置するなどの対応を行っております。

今年の4月にも新卒採用を予定しておりますが、事業の状況やご依頼の状況、現場の状況を見ながら、流動的に人員配置を行っていく方針です。一定の成果も見られますので、今後も教育研修と人員の流動化に主眼を置いて取り組んでまいります。

4月の新卒入社後も、しばらくは大幅な人員増を行わず、ご依頼に適切に対応できる体制を維持していく予定です。弊社では年間50万件近くの買取依頼を頂戴しておりますが、Webマーケティングを自社で行うことで、潤沢なご依頼数を確保しています。

人員配置の最適化とともに、ビジネスプロセスの最適化にも取り組んでおります。全てを出張買取で対応するのではなく、一部は店頭への持ち込みを促すなど、効率化を図りながら、人員配置の最適化と合わせて、しっかりと効率化を進めてまいります。

Q: 新しい人員が来月から入社しますが、依頼が少なくて暇になるようなことはないのでしょうか。

今村: 基本的にはそのようなことは起こり得ないと考えております。特に引っ越しや新生活が始まるシーズンは、不用品の売却ニーズや処分ニーズが高まります。現在でも出張買取のトラックが埋まっているような状況でございます。

新人の教育を進めつつ、適材適所の人員配置を行うことで、コストを適切にコントロールしながら、ボトルネックとなっている部分に人員を配置していく体制を強化してまいります。

Q: 株価が低い水準にあり、株主として心配です。株価対策について教えてください。

今村: 弊社の株式にご投資いただいたにもかかわらず、下方修正によりご心配をおかけしておりますことを、まずはお詫び申し上げます。株価対策につきましては、昨年から今年にかけて、個人投資家向けIR説明会への登壇など、IRの機会を増やしております。専門のIR部署も立ち上げるなど、積極的に取り組んでおります。

株価対策として大切なのは、業績をしっかりと復調させ、株主の皆様のご期待に沿えるような数字を上げることだと考えております。もう一方で、手数を増やし、弊社のことを知っていただくことにも注力しております。

今後も積極的に露出を増やし、弊社の認知度を高めてまいります。業績回復とともに、株式の購入につながるようなアクションを継続して行ってまいりたいと存じます。

Q:御社は、年間50万件近くの販売実績があるとのことですが、ヤフオクからの販売シフトはないのでしょうか。自社サイトでの販売を増やす対策はありますか。

今村: 確かにYahoo!オークション経由での販売シェアは高いですが、従前に比べてそのシェアは低下傾向にあります。昨年のYahoo!オークションベストストアアワードでも複数部門で表彰いただくなど、LINEヤフー株式会社内でも弊社の存在感は示しつつ、徐々にヤフオク以外の販売チャネルの比率を上げております。

具体的には、メルカリなどの他のマーケットプレイスでの販売が伸びてきているほか、商材によっては他の古物商やリユース事業者様に直接販売する形式も取り入れております。

ヤフオク依存度は低下傾向にありますが、引き続き適切な販売チャネルの構築に努めてまいります。

Q: 兵庫県伊丹市が粗大ごみ増加の引っ越しシーズンを前に、不用品を有効活用する事業として提携を開始されたとのことですが、費用対効果はどの程度見込まれるのでしょうか。他の自治体とも提携されていますが、費用対効果についてお聞かせください。

今村: おいくら事業の現段階での収益については、全体に与えるインパクトは小さいと言えます。しかし、行政との提携によって、弊社の買取サイトやメディアに対するGoogleからの評価が高まるなど、総合的なメリットは大きいと考えております。

また、おいくら事業自体も、提携自治体の拡大によって認知度が高まり、粗大ゴミとして捨てられていた不用品がリユースされる機会が増えることで、取扱量の増加につながると期待しています。それに伴い、リユースショップの加盟店数も増え、加盟店料収入の増加も見込まれます。

現時点では、直接的な収益へのインパクトは限定的ですが、着実に効果は出てきていると認識しております。

Q: 今後、リユースセンターなど大きな投資計画はあるのでしょうか。計画にない投資が利益を圧迫し、中期経営計画の精度が落ちるのではないかと感じています。

今村: 投資計画に関しては、本社ビルの建て替えに伴う移転を予定しておりますが、数億円規模の損益へのインパクトはないものと考えており、業績見通しにも織り込み済です。

リユースセンターについては、現段階で新規出店の意思決定をしているものはございません。当期上期に大阪・広島・東京で拠点展開を行いましたが、今のところ同様の計画はありません。

下方修正の要因として新規拠点の投資が利益を圧迫した側面はありますが、それ以上に運営の効率化が追いつかなかったことが主因だったと認識しております。

大型の投資計画が固まった際には、適時開示にてお知らせいたします。

Q: 中期経営計画で示された来期13億円の営業利益目標について、達成は難しいのではないかとの質問がありました。個人向けリユース事業の収益性改善について、詳しく教えてください。

今村: 収益性の改善については、人件費あたりの粗利獲得額の増加や販管費率の低下など、定量的な改善が見られます。買取件数も増加傾向にあり、それに対応するための人員も効率化が進んでいます。

例えば、以前は10名必要だった業務が8名で対応できるようになったり、出張買取のルートを最適化するシステムを自社開発し、1日あたりの訪問件数を増やすことができるようになりました。コールセンターでも、買取依頼の内容や時間帯による傾向の分析ツールを活用し、オペレーターの配置を最適化しています。

つまり、人件費・販管費1円あたりの粗利額が着実に上昇しているということです。社員一人ひとりのスキル向上と、業務の仕組み化・システム化が相まって、全体の生産性が改善されつつあります。

こうした改善は一朝一夕で成し遂げられたわけではなく、試行錯誤の連続でした。様々な施策にチャレンジし、失敗も経験しましたが、その中で業績に寄与する施策を見出し、さらに磨き上げてきました。今後もこの取り組みを継続し、収益性のさらなる改善を目指してまいります。

Q: 福島県との中古農機活用による就農者支援連携されたとのことですが、実際に中古農機具を導入した農家の評価はどのようなものでしょうか。

今村: 福島県との連携については現在進行形で、具体的な施策を展開しているところです。農家の皆様からの評価を集約するまでには至っておりませんが、県と連携を強化しながら、具体的な成果につなげていく所存です。

Q: 市町村との連携について、提携を結ぶまでにどれくらいの期間を要するものなのでしょうか。

今村: 自治体様のご意向によって提携までの期間は様々です。スピーディーに進む場合もあれば、議論を重ねながら時間をかけて進めていくケースもあります。一概にお答えするのは難しい状況ではございますが、それぞれの自治体様とのコミュニケーションを大切にしながら、丁寧に進めてまいります。

Q: 減損を考慮しない利益やデリバティブ評価損を考慮しない利益を開示することに意味はないのではないでしょうか。通常は開示しない数値だと思います。意見として伺います。

今村: 貴重なご意見をいただき、ありがとうございます。こうした数値の開示については、わかりやすいと評価いただく方もいらっしゃれば、今回のようにご指摘を受けることもあり、弊社としても株主・投資家の皆様にわかりやすくご理解いただく方法については試行錯誤を重ねているところです。

ある投資家の方からは、最終的な純利益の数値のみを重視するご意見を頂戴する一方、ある投資家の皆様からは、一時的な要因を除いた数値を見たいとのご要望もいただきます。

皆様のお声を参考にさせていただきながら、より実態をご理解いただける開示のあり方を模索してまいります。今後とも忌憚のないご意見を賜れますと幸いです。

Q: 農機具買取の営業はどのように行っているのでしょうか。海外の販売網を知らなければ買えないということですかね。営業のついでに農機具の修理まで請け負うことができれば、買い取り幅がさらに広がるのではないかと考えました。

A: 農機具買取の営業につきましては、主に次の2つの方法で行っております。

1. 個人のお客様からインターネット経由でご依頼をいただき、買い取りに伺う。

2. 法人のお客様に対しては、メールやお電話でアプローチし、買い取りのご依頼をいただく。

また、ご指摘の通り、修理やメンテナンスも併せて請け負うことで、買い取りの幅を広げることができると考えています。現在も一部メンテナンスを行っておりますが、さらに深い部分までメンテナンスができるようになれば、スクラップ寸前の農機具まで買い取ることが可能になります。自社で修理を行うことで、商品の価値を高め、利益率の向上にもつながるでしょう。

ただし、本格的な修理を行うためには、設備投資や専門のエンジニアの確保が必要となります。どの程度の規模で行えば採算が合うのか、慎重に判断する必要があります。現時点では選択肢の一つとして考えており、今後検討を進めていきたいと思います。

Q: 車の買取に参入されたようですが、大手のガリバーやカーセブンなどに勝算はあるのでしょうか。

A: 車の買取事業に勝算があるかというご質問ですが、当社としては勝算はあると考えております。ただし、車だけに特化してガリバー様やカーセブン様のような大手企業と競合するのは難しいと思われます。

当社の強みは、買取のご依頼が非常に多く寄せられている点にあります。例えば、別の商品の買い取りでお客様のもとを訪れた際に、車の査定もご依頼されたり、また、当社のメディア事業を活用することで、安価に車の買取依頼を獲得することができます。

車の買取をネット型リユース事業の一部として位置づけ、高単価であり一定の処分ニーズもある分野として取り組むことで、勝機があると考えております。

Q: 車の買取を行う際、細かいところまで調べて買取を行うイメージがありますが、そこまで対応できるのでしょうか。

A: 車の買取に関して、専門知識を持ったメンバーを数名迎え入れております。これまでの経験を活かし、当社の標準化されたシステムと組み合わせることで、ある程度のレベルまで対応できると考えています。

ただし、非常に難しい案件については、買い取りを控えるケースもあります。

Q: マーケットエンタープライズは様々な商品分野に進出していますが、企業によっては買取専門領域を作った方が収益性が高まると思います。利益率の高い商品に特化する計画はありますか。例えば、ゴルフ用品に特化するなど。

A: 専門分野に特化することで収益性が高まるというご意見ありがとうございます。確かにそのような考え方もあると思います。しかし、特定の商品分野に特化してしまうと、マーケットサイズが限定されてしまい、伸び悩む可能性があります。

特に不用品の売却を考える際、お客様の立場に立つと、複数の会社に依頼するのは手間がかかります。例えばゴルフに特化した専門店は、熱心なゴルフ愛好家には適しているかもしれませんが、そのような方々は限られています。

当社としては、ネット型リユース事業を展開する中で、相対的に強みのある分野と弱みのある分野を見極め、弱い分野の底上げを図ることを重視しています。現時点では、特定の分野に特化する計画はございません。

Q: バイヤーの採用計画と育成計画について、何ヶ月で戦力化するのかといった時間軸がわかりづらいように感じます。採用は新卒中心なのか、中途中心なのかも含めて、もう少し具体的に説明いただけますか。

A: ご指摘ありがとうございます。採用に関しては、2023年は新卒と中途でほぼ半々の割合でした。2024年4月については、新卒採用が順調に進んだため、中途採用を行わずに新卒社員を多数迎え入れる予定です。

2024年6月期の採用計画は順調に進捗しており、人員面でも問題ありません。

教育に関しては、具体的な期間をお示しするのが難しい状況です。今期は計画通りに進まず、期末の営業利益が当初の8億円から下方修正となりました。教育期間が当初の予定より長引き、約1年近く後ろ倒しになっているのが現状です。

Q: 最後に投資家の皆様へ一言メッセージをお願いします。

A: 本日は長時間にわたりご視聴いただき、誠にありがとうございます。第1四半期から第2四半期にかけては、損益面で右肩上がりの成長を遂げておりますが、収益性の改善が遅れていることは事実です。

会社としてこの点を真摯に受け止め、反省しております。今後も変わらぬ理念のもと、着実に事業を進めてまいります。各事業の実績も徐々についてきておりますので、引き続きご関心を寄せていただければ幸いです。

本日ご質問いただけなかった方は、説明資料に記載のメール配信サービスやX(旧Twitter)IRアカウントにご登録いただければ、当社の最新情報をお届けいたします。

本日は遅くまでご視聴いただき、誠にありがとうございました。