2024.3.22開催しましたインタースペース(2122)のIRセミナー&質疑応答の書き起こしになります。

登壇者 取締役経営管理管掌 岩渕 桂太 氏

[資料]

IRセミナー

皆様、夜遅い時間にこのように貴重なお時間を頂戴し、誠にありがとうございます。株式会社インタースペースのIR等を担当しております岩渕と申します。本日は時間の中でご質問等もお受けできればと思いますので、どうぞよろしくお願いいたします。

本日は、弊社をご存知の方も、そうでない方もいらっしゃるかと思いますので、会社概要やビジネスモデル、市場環境といった基本的な事項についてご説明させていただきます。

01 会社概要

まず、インタースペースのミッションは「Win-Winを作り、未来を作る」というものです。Win-Winという言葉は多くの企業が使用しておりますが、我々の考えの根幹は、インターネットを通じて適切な情報を人々に届けることにあります。人が様々な情報を受け取ることで、新たな気づきや選択肢が提供できると考えております。インターネットというサービスを活用し、情報格差をなくすことで、フェアで活気に満ちた世界を実現したいという思いから、このミッションを掲げております。

会社概要ですが、インタースペースは1999年11月に設立され、現在25期目を迎えております。創業者である河端が現在も社長を務め、オーナーでもあります。従業員数は連結ベースで約400名、国内外の子会社を含めると十数社の規模となっております。事業としては大きく分けて、パフォーマンスマーケティング事業とメディア事業の2つを展開しております。

国内拠点は東京、大阪、福岡、北海道、新潟に展開し、約10年前からはインドネシアを皮切りに東南アジアでも事業を拡大しております。現在ではタイ、マレーシア、シンガポール、インドネシア、ベトナムの5カ国、日本を含めると6カ国で事業を展開しております。

役員体制は事業管掌という制度を採用しており、社内取締役が私を含めて4名、監査等委員である常勤取締役が1名おります。常勤取締役は全体の半数以下で、河端を含め、常勤取締役4名と社外取締役5名という体制で事業を展開しております。

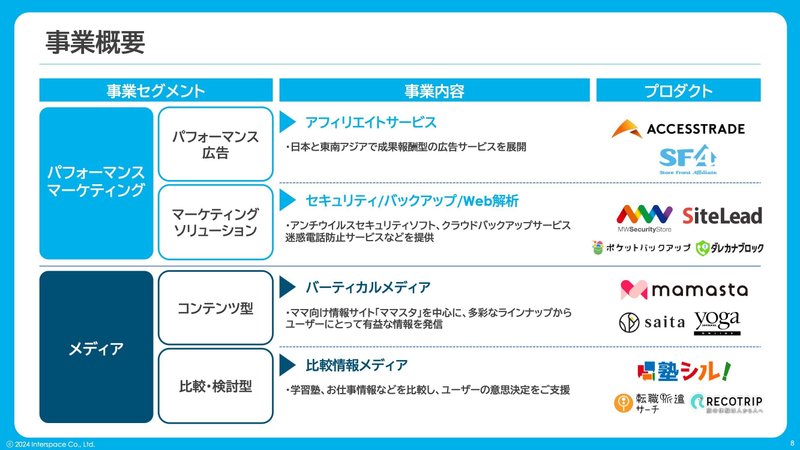

事業概要は大きく2つのセグメントに分類され、現在は4つの事業を展開しております。創業事業であり、現在も主力事業であるアフィリエイトサービスは、パフォーマンス広告の中核を担っており、成果報酬型の広告サービスを提供しています。このサービスを2001年から日本で展開した後、現在では東南アジアでも同じくアクセストレードというサービス名で事業を展開しております。

パフォーマンスマーケティング事業の中には、マーケティングソリューションという事業もあります。こちらはウェブ広告だけでなく、ウェブ解析ツールやアプリケーション、スマートフォン向けのセキュリティ・バックアップソフトといった月額制のサービスも提供しております。

もう一方の事業セグメントであるメディア事業は、コンテンツ型と比較検討型の2つに分かれております。コンテンツ型ではママ向け情報メディアのママスタを中心に展開しており、アクセス数やユニークユーザー数は、ママ向け情報メディアでは国内トップクラスのメディアに成長しております。その他、saita(サイタ)やヨガジャーナルオンラインなど、専門性の高い情報サイトも運営しています。比較検討型メディアとしては、塾シル、RECOTRIP(レコトリップ)、転職派遣などがあります。こちらは、学習塾の比較や資料請求などといった、ユーザーの意思決定を支援するメディアとなっております。

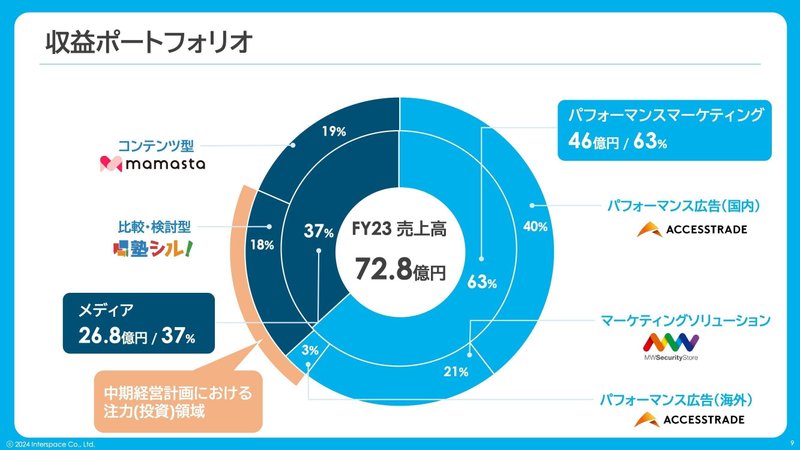

当社の事業ポートフォリオの状況ですが、先ほど申し上げた2つの事業セグメントを4つの事業に分類しております。前年度(2023年9月期)の売上高は72億8000万円で、そのうち約63%をパフォーマンスマーケティング事業が占めています。メディア事業については26.8億円、約40%弱の収益を上げております。

今後、中期経営計画の中でも詳しくご説明いたしますが、メディア事業の比較検討型と海外事業に注力していく方針です。外側の円グラフのオレンジ色の部分が、中期経営計画における重点事業領域となっております。

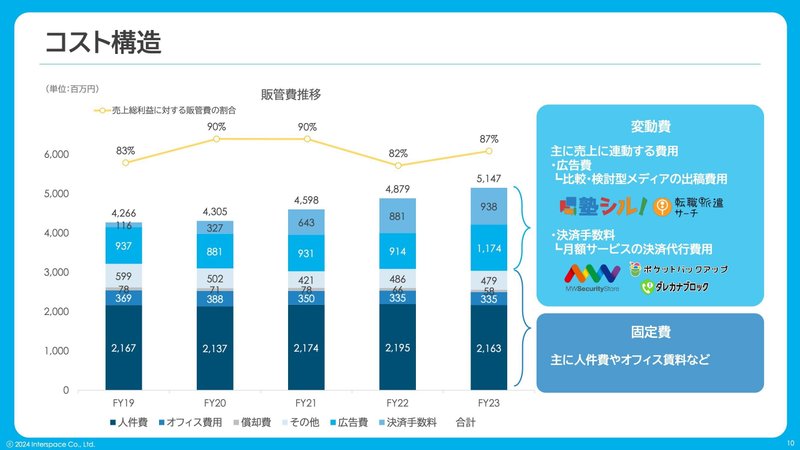

当社のコスト構造について、販管費の推移と売上総利益に対する販管費の割合を簡単にお示ししました。基本的に、人件費を大幅に増やしたり、広告費を多額に投じたりするようなビジネスモデルではありません。ここ5年間は、生産性を高めることに注力して事業を展開してまいりました。

損益計算書において、年々販管費が増加傾向にありますが、これは主に変動費の部分で、売上に連動して発生する費用であります。直近では、注力分野における広告費や、月額アプリケーションサービスの決済手数料などが、会員獲得の積み上がりに伴って増加しているためです。売上に連動する変動費は計画通りに推移しており、固定費に関してはそれほど大きく増やすことなく事業を展開できていると考えております。

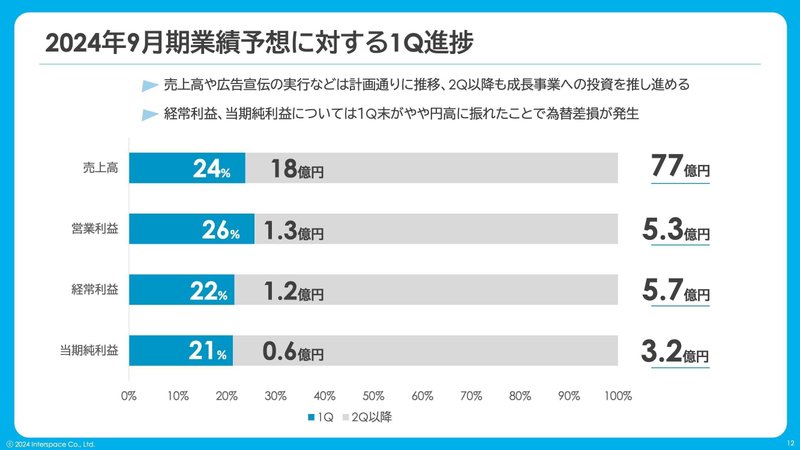

当社は12月で第1四半期の決算を終えておりますので、現在発表している業績について簡単にご説明いたします。連結業績は、売上高18億円、営業利益1億3000万円で着地しております。パフォーマンスマーケティング事業とメディア事業の両セグメントにおいて、利益は前年比で大幅に下回る結果となりました。ただし、当初計画と比較すると、それほど遅延はないものと捉えております。

前年度の1年間を振り返ると、上期はパフォーマンスマーケティング事業もメディア事業も非常に好調でしたが、下期に関しては一部トレンドの変化やメディア事業の広告単価下落等の影響を受け、利益が下振れする結果となりました。その反動から、当期の上期は徐々に回復基調にあるものの、前年度の利益水準には届いていないというのが第1四半期の状況です。ただし、概ね当社の計画通りに推移しているとお伝えしておきます。

こちらが通期の業績進捗状況になります。第1四半期決算については計画通りの着地となっております。3月末の第2四半期決算発表は5月を予定しておりますが、現時点では予算・計画に対して概ね順調に進捗しているものと認識しております。一部、当期純利益の計上において、第1四半期は円高の影響を受けました。前年度は円安の影響で海外子会社の利益が純利益に大きく寄与していましたが、今期は一時的に円高トレンドとなったため、為替差損が発生した状況です。しかしながら、全体としては計画通りに推移していると捉えております。

02 ビジネスモデル

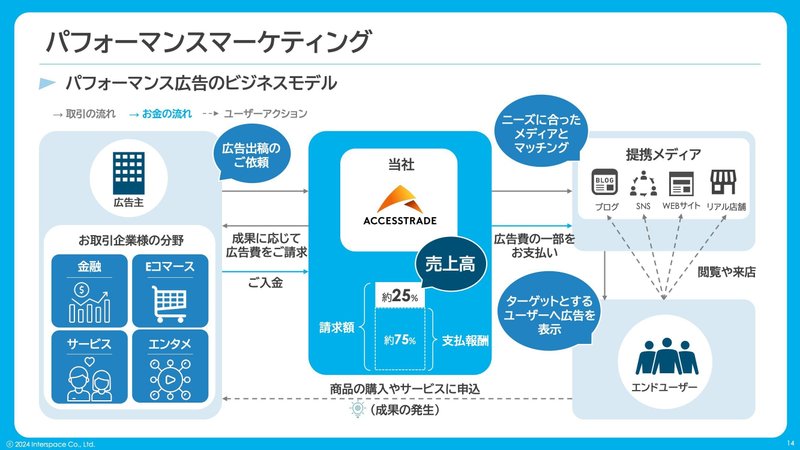

次に、当社の事業におけるビジネスモデルについてご説明いたします。先ほども端的に成果報酬型という言葉で申し上げましたが、一般的な広告では掲載に対して一定の広告料が発生するのに対し、アフィリエイト広告では基本的に成果に応じて広告費を請求するモデルとなっています。

図でお示ししているように、まず広告主から依頼を受けた広告を当社が媒介し、掲載メディアに配信します。ユーザーがそのメディアを閲覧し、広告主が求める成果(口座開設、資料請求、商品購入など)につながるアクションを起こした場合、その数値を計測して広告主に請求させていただくモデルです。

数年前の収益認識基準の変更により、それまでは総額表示していた売上高を、原価を差し引いたネット表示に変更しております。実際に広告主へ100の請求があった場合、そのうち70〜75程度を掲載メディア(アフィリエイター)に成果報酬としてお支払いし、残りが当社の売上高となります。

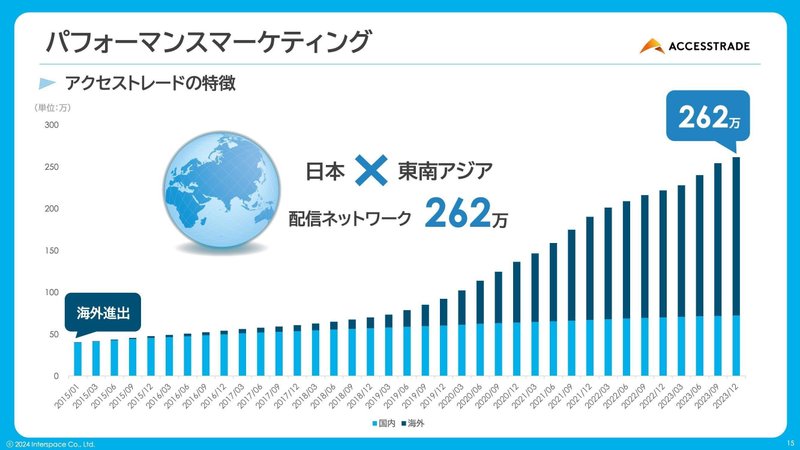

現状の当社アクセストレードの特徴と競合他社の状況ですが、基本的なビジネスモデルは各社共通です。金融やEコマースなど、得意とする分野に多少の差異はあるものの、本質的にはあまり変わりません。このビジネスモデルにおいて最も重要なのは、成果を上げるユーザーをどれだけ呼び込めるかという点であり、それを左右するのが提携メディアの数だと捉えております。

当社は現在、東南アジアにも事業を展開しており、配信ネットワーク数は262万サイトに上ります。国内に限れば伸び率は鈍化傾向にありますが、東南アジアへの事業拡大によって市場を広げているところです。262万サイトのメディアネットワークを有しているのは、国内でもトップクラスの規模だと認識しております。この提携メディア数が、成果報酬額を左右する重要なKPIの一つと捉えています。

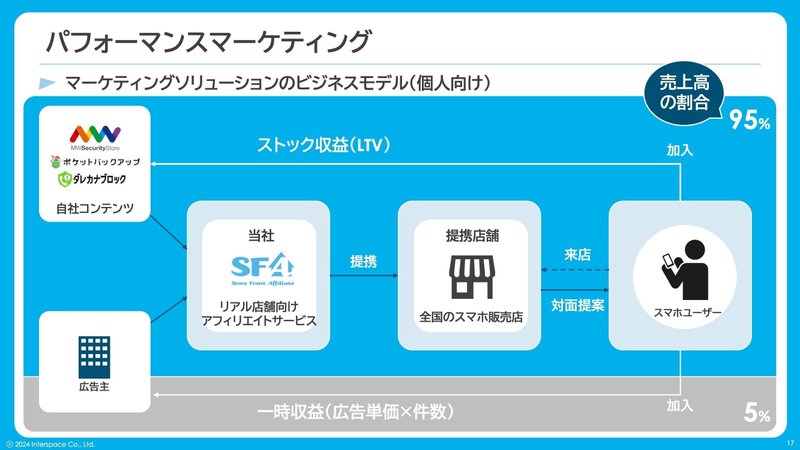

もう一つ、パフォーマンスマーケティング事業のソリューション分野についてご説明いたします。先ほど触れたアプリケーションは、皆様もスマートフォンにインストールされているサブスクリプションサービスと同種のものとご理解ください。

具体的には、「ポケットバックアップ」というクラウド型データバックアップサービスや、ノートン社と協業している「MWセキュリティストア」というウイルス対策ソフトを月額制で提供しております。特にノートン社との取り組みは数年前から進めており、国内のユーザー数は100万人を突破するほどの規模に成長しています。

当社としては、この月額課金型のストック収益を拡大していくことを重視しております。当社の特徴の一つとして、独自のサービス「ストアフロント」を通じた会員獲得方法が挙げられます。これは先ほどの成果報酬型のビジネスモデルと基本的には変わりませんが、携帯ショップに来店したユーザーに対し、店舗スタッフが直接対面で接客し、獲得促進を行うという点が特徴です。

一般的なアプリケーションの場合、App StoreやGoogle Playからダウンロードするのが主流ですが、当社は丁寧に説明を行い、継続利用を促すために、この「ストアフロント」というリアル店舗向けアフィリエイトサービスを展開しています。現状、全国のスマートフォン販売店と提携し、来店ユーザーに直接訴求することで会員獲得を進めております。これが当社の強みの一つとなっています。

このビジネスモデルにおける現状の売上割合ですが、図の上側の青い部分がストック型収益の比率を示しています。ほとんどがストックの割合となっており、継続することでライフタイムバリューが蓄積されていくモデルです。一部、1件ごとの一時収益も5%ほどありますが、重点的に展開しているのはストック型の獲得です。

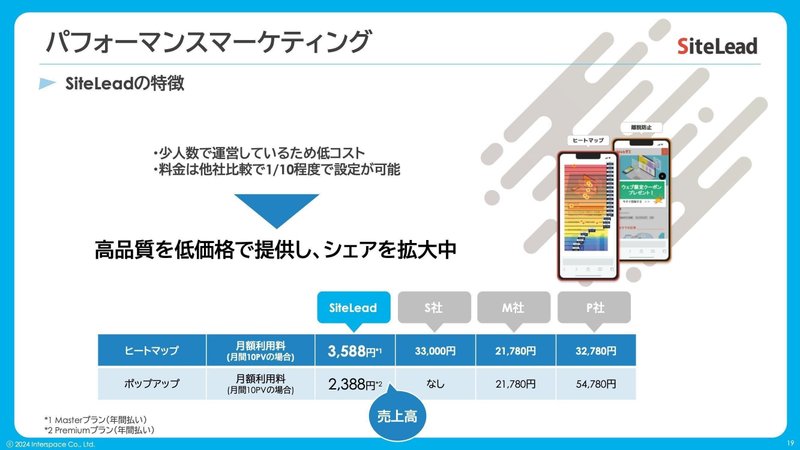

もう一つ、パフォーマンスマーケティング事業のソリューションとして、「SiteLead(サイトリード)」というサービスを提供しています。これは1年前にM&Aした事業で、ウェブ解析や離脱防止のサービスです。具体的には、ECサイトや記事系メディアにおいて、ユーザーがどこを読んでいるか、どこでクリックしているかなど、サイト上でのユーザーの動きをヒートマップ化し、可視化するツールを提供しております。

こちらは、ウェブマーケティングで獲得しており、他社と比べると高品質ながら圧倒的に低価格という強みがあります。大手企業の10分の1程度の価格設定ですが、低価格な分、圧倒的な数で勝負するのが事業モデルです。月額平均単価は3,500円程度で、ヒートマップとポップアップツールの2つを事業者向けに展開しています。

当社がこのサービスをM&Aした背景は、アフィリエイターを多数顧客として抱えているためです。アフィリエイターの日々の運用においても、ヒートマップは非常に効果的に訴求できると考え、クロスセルの販売も可能だと判断いたしました。現在、事業拡大を進めている最中です。

次に、メディア事業のビジネスモデルについてご説明します。皆さんご存知の大手ポータルサイトや情報メディアと基本的には同じですが、当社ではママスタ、saita(サイタ)やヨガジャーナルオンラインなど、様々なメディアを運営しています。広告ビジネスがメインで、配信量に対する単価モデルです。つまり、ユーザーがどれだけ記事を閲覧したかによって、クリック数やインプレッション数に基づき広告収益が発生します。

現状、月間9億〜10億弱のPVを誇っており、国内メディアの中でも大規模な部類に入ります。ユーザーを呼び込む経路としては、検索エンジンからの流入、SNSの公式アカウントからの流入、そして当社の強みである記事連携があります。当社の情報メディアで配信した記事がYahooやLINEなどの大手ポータルサイトに連携することで、膨大なユーザーを当社メディアに流入させることができます。この記事連携による集客は、国内で誰もができるわけではなく、当社の実績とYahooとの連携によって実現しているものです。この流入経路が収益拡大に直結しているのが現状です。

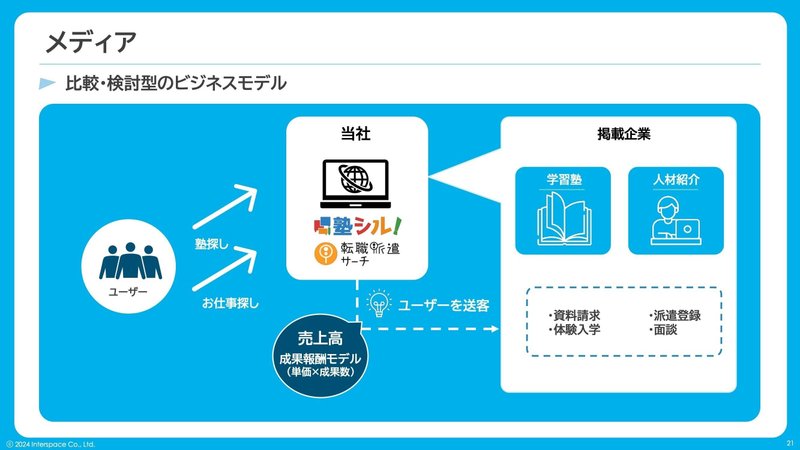

もう一つ、比較検討型のメディアも展開しております。こちらは先ほどの情報メディアとは異なり、成果報酬型のモデルです。当社が長年展開してきたアフィリエイト広告の案件を掲載することも可能です。ユーザーは塾を探したり、仕事を探したりするために当社の比較検討型メディアを訪れ、資料請求や体験入学の申し込み、派遣登録、面談などのアクションを起こします。これらを成果地点として、単価×成果数で収益を上げるビジネスモデルです。

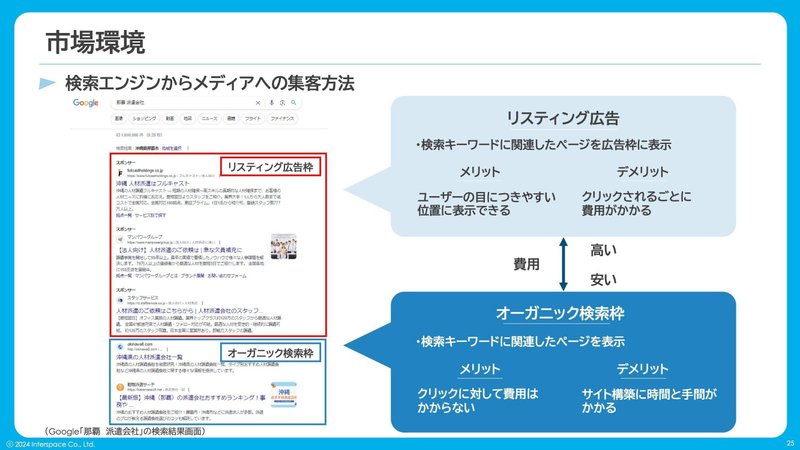

この比較検討型メディアの集客経路は、ほとんどが検索エンジン経由です。そのため、検索結果での表示順位が非常に重要になります。各社共通の課題ですが、大きく2つの集客方法があります。1つは広告出稿によるリスティング広告で、もう1つはSEO対策によるオーガニック検索での順位向上です。どちらも効果的ですが、広告出稿せずにオーガニックでユーザーを呼び込む方が収益性は高いため、当社としてはそちらの比率を高めていきたいと考えており、現在注力しているところです。

以上が当社のビジネスモデルの説明となります。

03 市場環境

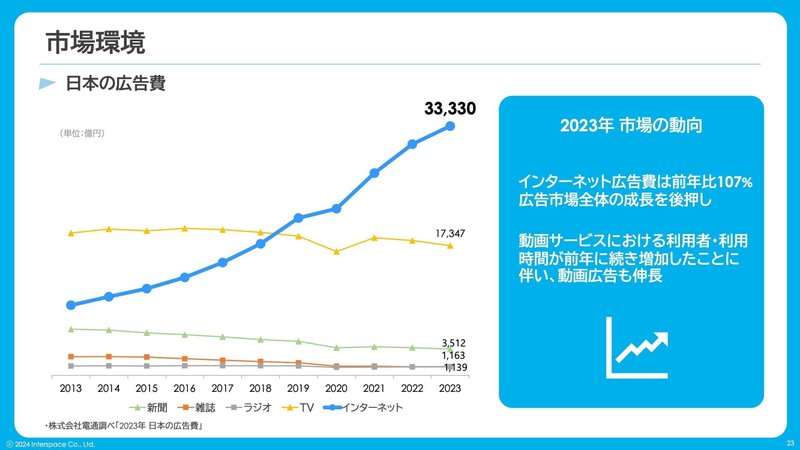

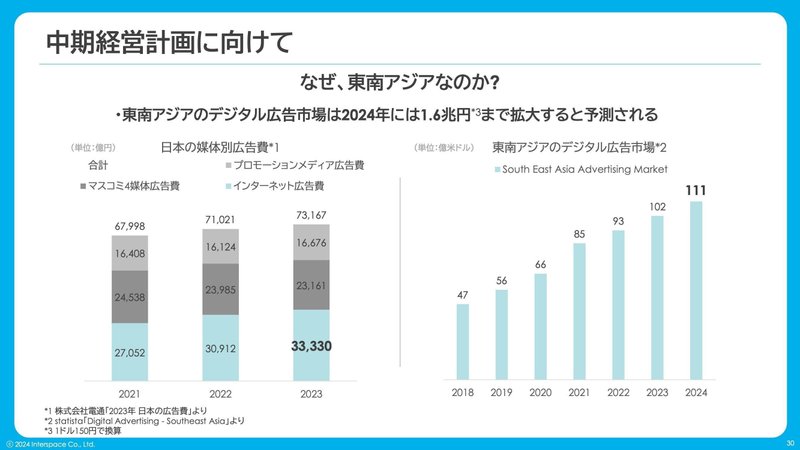

次に、このビジネスモデルが実際の市場でどのように展開できているかという点で、市場環境についてご説明します。皆さまもご存知の通り、電通が発表している日本の広告費の推移を見ると、インターネット広告は前年比107%と市場全体の成長率を上回って伸びています。ただし、日本の広告費全体としてはそこまで大きな伸びは見られません。これには企業の広告費を増やすだけの成長が必要であることや、様々な背景があると思います。インターネット広告が伸びている裏側には、他の広告費が減少しているという理由もあるかもしれません。しかし、ここ数年はインターネット広告の中でも動画広告など、種類が増えてきていることが後押ししている面もあり、結果的にこの数字に表れているのだと理解しています。

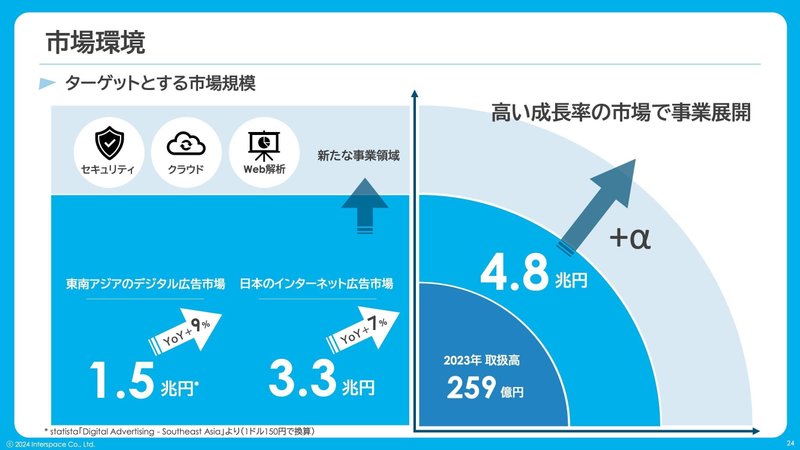

当社がターゲットとしているインターネット広告やインターネットサービスの市場規模ですが、当社の取扱高ベースでは約250億円となっています。日本のインターネット広告市場は3兆円、新たに展開している東南アジアのデジタル広告市場は1.5兆円と、外部の公表数字を参考にしていますが、日本の市場規模の約半分近くまで東南アジアの市場が拡大してきています。年間成長率は9%とされていますが、実態としては特に伸び盛りの東南アジア市場では10%以上の成長率で拡大していると感じています。

この4.8兆円の市場に対し、マーケティングソリューション事業と、セキュリティやクラウドなどユーザーのリテラシーや関心が高まる分野での事業展開を進めていきたいと考えております。

先ほど触れたオーガニックサーチとSEOについては、検索エンジンからメディアへの集客方法という点で、現在当社が注力している領域ですので、少し詳しくご説明します。図にあるように、例えば「那覇 派遣会社」というキーワードで検索した場合、上位のスポンサー枠に表示されるのがリスティング広告です。広告出稿によって順位を上げる方法です。一方、下の青い枠の部分がオーガニック検索結果です。アルゴリズムの詳細は非公開なので、1位になるための方法も公開されていませんが、様々な要素の評価によって順位が決まります。

リスティング広告のメリットは、お金を払えば上位表示が可能で、ユーザーの目に留まりやすいことです。デメリットは、クリック単価が高くつくことと、コストに見合った費用対効果の高い運用が求められ、そのための運用コストも発生します。

一方、オーガニック検索のメリットは、クリック課金が発生しないため利益率が高いことです。デメリットは、アルゴリズムの変動が激しく、1ページ目に表示されていたとしても、アップデートによって大きく順位を落とすリスクがあることです。外的要因の影響を受けやすいのが課題と言えます。

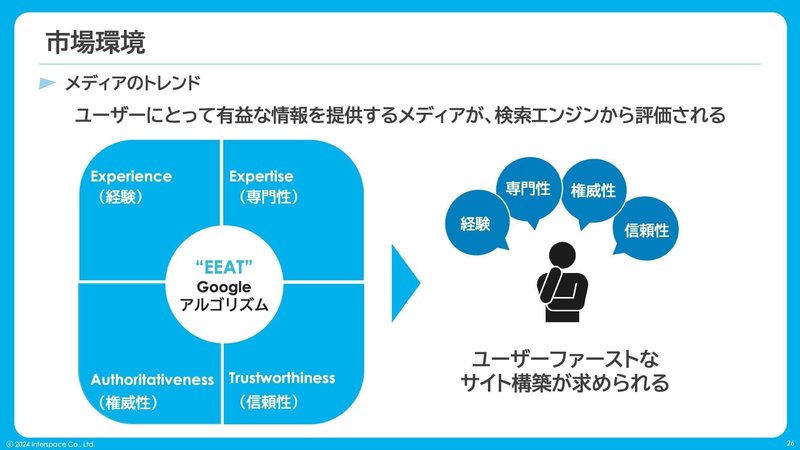

ただし、現在のSEO業界では、EEAT(Experience,Expertise, Authoritativeness, Trustworthiness)と呼ばれる指標、つまり経験、専門性、権威性、信頼性が重視される傾向にあります。当社としても、単に順位を上げればいいというメディア作りではなく、いかにユーザーにとって有益な情報を提供できるメディアを構築できるかという点を重視して事業を展開しているところです。

04 中期経営計画 FY2024-2026

これから当社が目指している中期経営計画について、現状の2024年から2026年の計画をご説明させていただきます。

当社のミッションに対して端的に申し上げると、ビジョンとしてグローバル市場での事業展開を横に広げることを掲げております。国内市場が全く伸びないと申し上げているわけではありませんが、東南アジアの市場はアジア全体の中でも近しい存在であり、距離的にも近いことから、日本と比べてインターネット広告市場の成長の余地があると捉えています。アジアをターゲットとすることで、当社のアクセストレードを基盤としてアジアトップのポジションを狙えるのではないかと考えております。

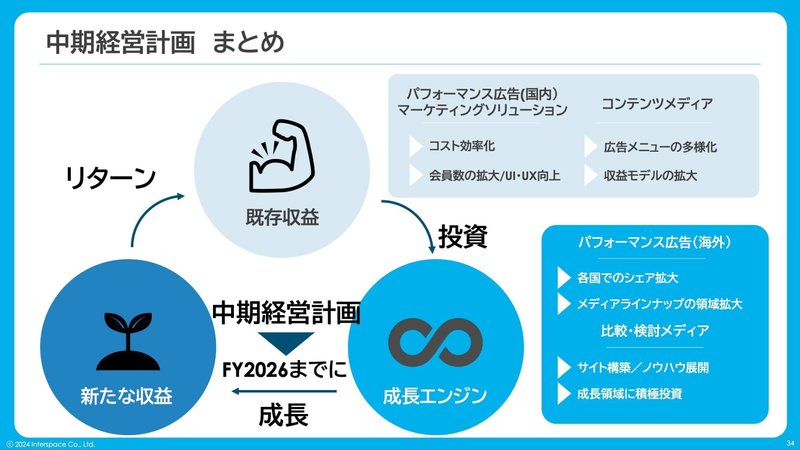

グローバル市場でのアジアトップを目指すというビジョンを重視する一方で、既存の収益性のあるアフィリエイト事業とコンテンツメディア事業においては、利益率と生産性を高めて底上げを図ります。この基盤を整えた上で、成長事業への投資を行っていきたいと考えています。

そもそも東南アジア進出の理由ですが、各国の人口規模を見ると、現在のASEANベースで人口が6.7億人、平均年齢も日本に比べて大幅に若く30歳となっています。当社の事業は広告を扱うにあたって消費者のアクションが必要なビジネスモデルですので、稼働率の高さという点で東南アジア市場に魅力を感じています。日本の平均年齢や成長率を考慮すると、東南アジアの成長率に、より期待を持って事業展開すべきだと判断し、先行して進出しております。

東南アジアの市場規模の推移を見ても、右肩上がりの成長段階にあります。日本のインターネット広告費が3兆円であるのに対し、東南アジアのデジタル広告は110億米ドル、日本円換算で約1.6兆円まで拡大すると予測されています。当社の肌感覚としても、この成長率は非常に高いものになるだろうと捉えております。

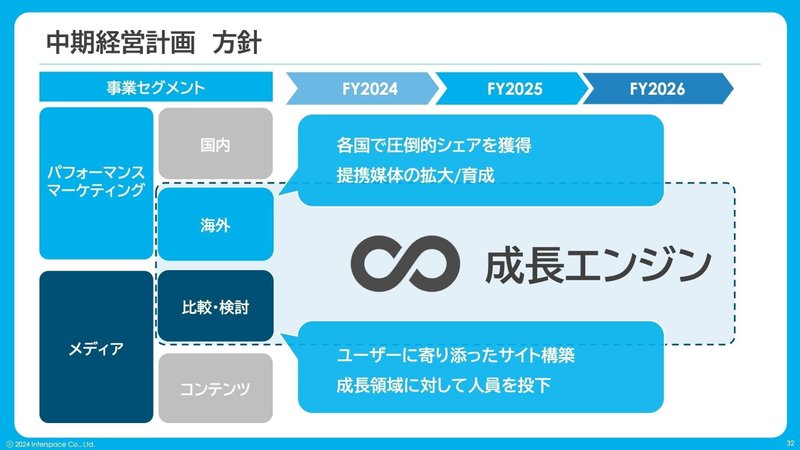

方針としては、稼げる分野ではしっかり稼いだ上で、投資すべき分野には積極的に投資していくというシンプルな考え方です。ただし、投資においては全く新しい事業ではなく、当社の強みを生かせる事業を横展開しながら拡大していく方針です。

具体的な戦略を4分割で簡単に記載させていただくと、海外では基本的に国内で展開しているアクセストレードのアフィリエイト広告事業を一気に広げたいと考えています。世界的に見ても、アフィリエイト広告を大規模に展開している企業は複数ありますが、東南アジアにおいてトッププレイヤーとなる企業はまだ多くありません。当社のアクセストレードは東南アジアにおける認知度も高まっており、最近では英国で開催された「Global Performance Marketing Awards 2023」において、最優秀アフィリエイトおよびパートナーシップ戦略 (APAC)部門で最優秀賞を受賞するなど、現地の広告主やアフィリエイトメディアの皆様にも認知されてきていると捉えております。今後は提携メディアを増やすとともに、育成していくことが課題だと認識しています。

国内の比較検討型メディアに関しては、先ほど申し上げたようにオーガニック検索、つまりSEO対策に注力していきます。ユーザーに寄り添ったサイト構築と、成長分野への適切な人員配置を行います。過度な人員増ではなく、SEOに特化した人材やメディア運用人員など、投資すべきところには集中的に投資しながら、短期間で一気に成長させたいと考えております。

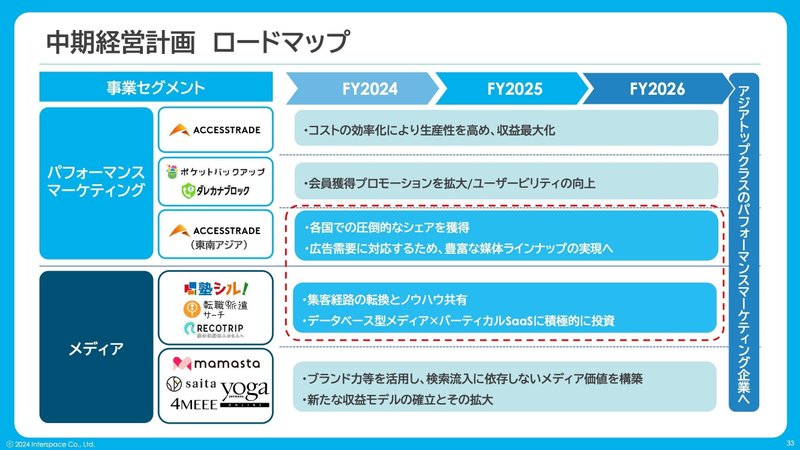

このロードマップを文章化したものがこちらになりますが、国内のアクセストレードとコンテンツメディアは、現在利益面で非常に重要な事業であるため、生産性向上に注力します。

各投資分野においては、国内で培ったノウハウを展開しながら、連結ベースでの営業利益率を高めていくことに注力したいと考えております。

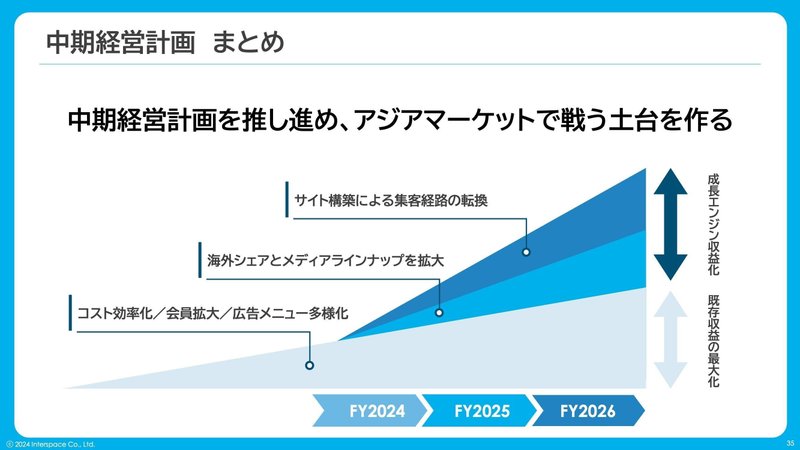

基本的には積み上げ方式で考えており、既存事業の利益基盤をしっかり固めながら拡大していきます。成長エンジンとなる事業は、現在は赤字ですが、今期しっかりと準備を進め、2025年から2026年にかけてドライブしていく計画です。

数値目標として掲げているKPIは、2026年に売上高85億円、営業利益15億円、ROE15%以上としています。2024年の今期予想では売上高77億円、営業利益5.3億円、ROE5.5%となっていますが、2026年に向けてこの目標数値まで伸ばしていくことを目指します。

05 株主還元

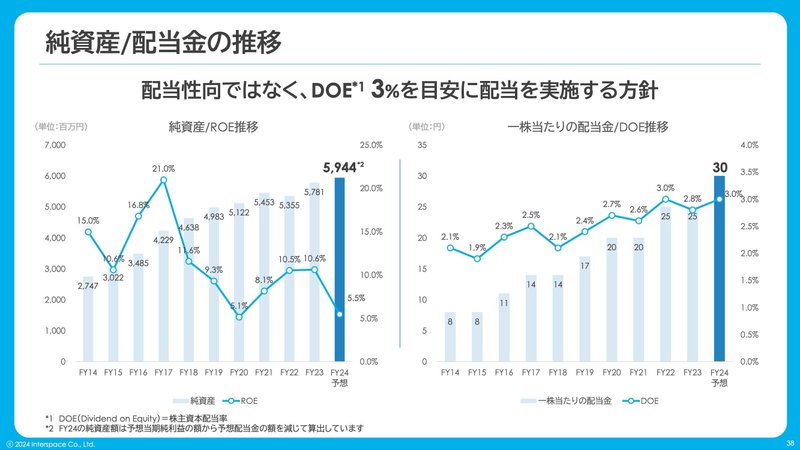

最後に、株主還元についてご説明いたします。2023年9月期末に発表させていただいた内容ですが、配当金のお支払い指標を配当性向ではなくDOE(株主資本配当率)3%を目安とする方針に変更いたしました。

配当性向でお支払いする場合、配当額は業績に応じて変動しますが、DOEを採用することで、当社の純資産や資産規模に基づいた安定的な配当が可能になります。現状、株価はそれほど高くない中で現金が一定程度蓄積されている状況ですので、安定した株主還元を行っていくべきだと考えています。ただし、成長のための投資余力も確保する必要があります。分かりやすく言えば、当社の現金を上回る投資案件があれば、そちらを優先して事業成長に投資したいとも考えています。DOE指標は、当社の体力の中でお支払いできる水準と捉えており、2023年は1株当たり25円の配当を実施しましたが、2024年の予想としては30円を予定しております。現状ではDOE3%以上を目安とし、安定的、継続的な配当還元が可能だと考えています。

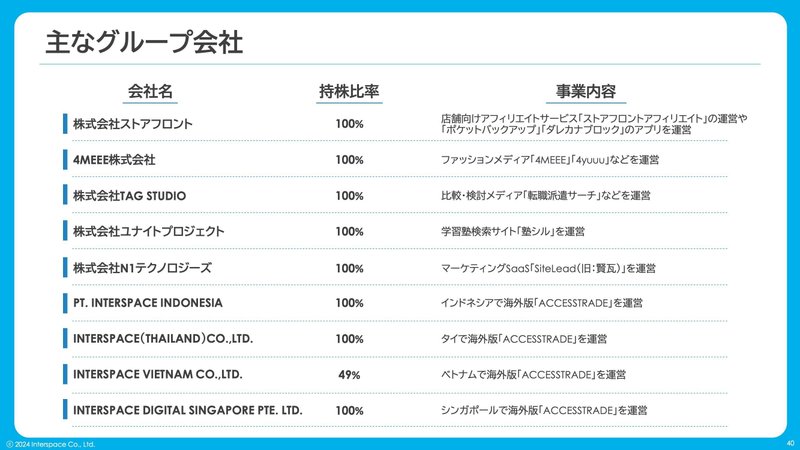

以上が当社からのご説明となります。グループ会社の状況については、お配りした資料をご参照ください。海外事業については、インドネシア、シンガポール、ベトナム、マレーシアの5カ国で展開しており、ベトナム以外は連結子会社となっています。ベトナムは持分法適用ですが、当社の出資比率は49%で、現地のビジネスパートナーが51%を保有する形で事業を展開しています。ベトナムの売上規模は非常に大きく、成長率も高い状況ですので、持分法適用ではありますが、インタースペースやアクセストレードの名前で当社グループとして事業を展開していると捉えていただければと思います。

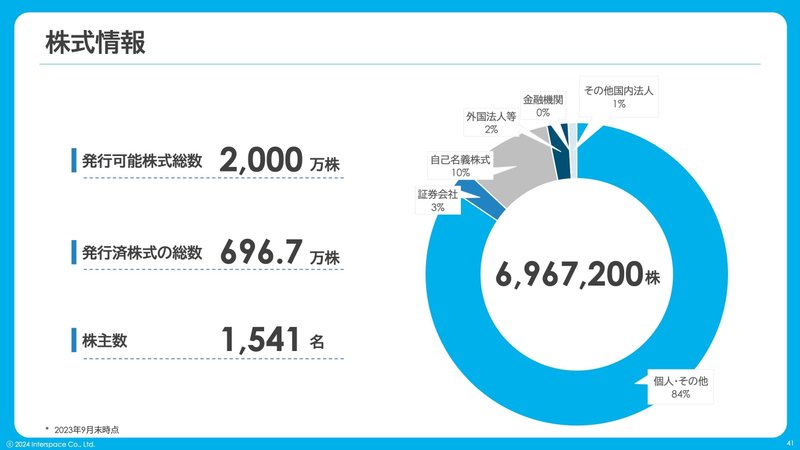

最後に、現状の当社の株式の概要ですが、発行済株式数は696万株で、株主数は約1,500名となっています。株主構成は圧倒的に国内の個人投資家の方が多く、機関投資家や法人の比率は相対的に低いのが特徴です。この株式の流動性については、当社としても課題認識を持っております。

以上、駆け足の説明で恐縮ですが、当社からのご説明は以上とさせていただきます。

質疑応答

Q. 塾の比較検討サイトを運営する上場企業では、競合他社との広告費の高騰により利益が出にくい状況にあるようです。貴社の塾シルにおいても同様の課題があるのではないでしょうか。

A. ご指摘の通り、塾の比較検討サイトを運営する上では、競合他社との広告単価の高騰により、常に競争にさらされる状況にあります。我々としても、現状は一定の広告費を投じて集客を行っているため、その中で競い合う必要があると認識しております。

塾業界自体は、少子高齢化の影響で子どもの数が減少傾向にあり、市場としての魅力は限定的だと捉えています。当社としては、塾シルにおいて塾の比較検討サイトのトップリーダーになることを直接の目的とはしておらず、まずは勝負できる領域で着実に結果を出すことに重きを置いています。

当社はアフィリエイト事業を行っているため、他社と比べて広告案件の仕入れや塾への交渉力において一定の強みを持っています。また、ユニークな特徴を備えた塾シルを展開しているため、勝負できる土俵にあると考えております。広告費をかけすぎないためにも、先ほど申し上げたSEOやオーガニック検索での数字を伸ばすことにチャレンジし、投資を行っていく方針です。

将来的には、塾以外の分野にも比較検討型サイトのノウハウを適用していくことを視野に入れています。比較検討するサービスは世の中に多数存在しますので、塾シルで培ったオーガニック検索での集客ノウハウやメディア運営のアセットを活用することで、新たな収益基盤を築くことができると考えています。また、その他のジャンルへの事業展開も可能と考えており、塾分野だけに限定せずに勝負していく方針です。

Q. 中期経営計画において、2026年に営業利益率が大幅に上昇する計画となっていますが、その理由を教えてください。

A. 利益率が上昇する主な要因は、現在赤字フェーズにある投資事業が成長軌道に乗ることを想定しているためです。赤字事業が利益体質に転じることで、連結ベースでの利益率が向上すると見込んでいます。

2023年の営業利益実績は約8億円でしたが、前年は約10億円の利益を計上していました。2024年の業績予想では5億3000万円の利益を見込んでおり、減益となっていますが、既存事業での着実な利益成長を目指しつつ、新規事業への投資を行っているためです。

具体的には、マーケティングソリューション事業におけるストック型収益の獲得強化や、海外事業の拡大に向けた人材採用などに約2億4000万円の投資コストを見込んでいます。加えて、比較検討型メディアの人材投資や売上に連動する変動費の増加などにより、一時的にコストが先行する状況です。

ただし、これらの投資は将来の成長に向けた布石であり、今後赤字事業が黒字化するだけでも一定の利益成長が見込めます。現在の事業基盤で約10億円の利益を生み出せる体制にありますので、赤字事業の収支がプラスマイナスゼロになっただけでも、さらなる利益拡大が可能だと考えています。

2026年度には、赤字幅を着実に縮小し、利益を積み上げることで15億円の営業利益を目標として掲げております。投資フェーズから収益フェーズへと移行することで、利益率の大幅な改善を目指してまいります。

Q. アフィリエイト業界の将来性について、同業他社を見ても大きな成長は見られないように感じます。アフィリエイト業界は今後5年、10年スパンで見たとき、伸びていく業界だとお考えでしょうか。それとも衰退していく業界だとお考えでしょうか。

A. 市場予測などの外部発表によると、アフィリエイト市場は2025年に向けて年間9%程度の成長率が見込まれており、当社としても同程度の伸びは可能だと考えています。市場の成長余地はまだあるものと捉えております。

広告主様のインターネット広告出稿意欲は高まっており、アフィリエイトサービスへの関心も高まっていると感じています。一方で、一部のカテゴリーでは鈍化傾向が見られます。過度な広告訴求によるアフィリエイトなどは、消費者保護の観点から規制対象となっているため、健康食品などの一部の分野では成長が鈍化しています。

国内市場の成長率は一定程度見込めるものの、当社が期待するほどの伸びではないと認識しているため、東南アジアへの進出を行っています。国内以上の成長率を実現するために、市場を広げる取り組みに注力しているところです。

アフィリエイト市場自体は伸びると考えていますが、大幅な成長が見込めるかというと疑問が残ります。そのため、当社は東南アジアにおける事業展開を通じて、より魅力的な成長を目指しているのが現状です。

Q. 先ほどのご説明の中で、健康食品系の広告が規制強化により落ち込んでいるとのことでしたが、健康食品以外で今後伸びが期待できる業界はありますか。

A. 健康食品というカテゴリーを例として挙げましたが、広告訴求が過度でなければ、健康食品を含むEコマース分野は堅調に推移すると見ています。

明るい兆しが見られるカテゴリーとしては、金融分野、特に暗号資産(仮想通貨)関連や新NISA口座開設需要の高まりなどが挙げられます。新たなユーザー層を取り込めるアフィリエイトメディアが増えてきており、当社としてもこれらの分野での広告主様やメディア様とのお取引が増加傾向にあります。

各カテゴリーにはそれぞれのトレンドがありますが、今後も継続的に成長が見込めるものがあると考えています。

Q. 前期決算で広告単価の下落による不調があったとのことですが、下落要因と回復要因について教えてください。

A. パフォーマンスマーケティング事業では、広告単価の下落というよりは、大型案件の終了が影響しました。数年間続いていた大口案件が昨年末に終了したため、下期の業績が押し下げられる結果となりました。

一方、メディア事業においては広告単価の影響が大きく、特にママスタの落ち込みが顕著でした。Googleのアルゴリズム変更により、記事と広告の表示に関する仕様が変わったため、ユーザーに広告が表示されにくくなる事象が発生しました。これは広告メディア全般に起きた事象ですが、その対応に半年近くを要したことで、広告売上が減少したのです。

現在は、動画リワード広告という新しい広告を導入するなど、ユーザー体験を損なわずに広告単価を改善する施策を講じています。その効果もあり、上期から徐々に回復傾向にあり、現在のメディア事業は好調に推移しています。

Q. 商標NGキーワードを使った悪質なアフィリエイターへの対応について教えてください。

A. 悪質なアフィリエイター、つまりレギュレーション違反をするアフィリエイターは確かに存在します。当社アクセストレードでは、アフィリエイター登録時の審査に加え、広告掲載時にも媒体の掲載可否を判断するプロセスを設けています。広告主様は掲載媒体を選択することが可能であり、商標NGキーワードに抵触するような違反行為については、社内およびモニタリング会社による監視を行っています。

違反が確認された場合は即座にリンクを解除し、掲載や計測ができないよう対処しています。一度フラグが立ったアフィリエイターに対しては、改善されない限り案件提供を停止する仕組みを整えており、広告主様が安心して出稿できる体制を構築しています。

ただし、当社のネットワークには何百万ものサイトが存在するため、即時対応が困難なケースもあるのが正直なところです。引き続き、できる限りの対策を講じ、早期の違反検知と改善に努めてまいります。

Q. 株式の流動性が低いことが気になります。出来高を増やすための取り組みがあれば教えてください。

A. ご指摘の通り、当社株式の流動性の低さは課題として認識しております。ここ数年、自社株買いを実施したことで、流動性がさらに低下した面もあると考えています。

具体的な施策としてお伝えできる内容は現時点では限られますが、当社はオーナー企業であるという特性を活かし、資本政策についてもオープンに株主の皆様や市場に対してアプローチしていくことが可能だと考えています。株価上昇のシナリオに対して、当社の資本政策をどのように関連付けていくかという点を市場に発信し、売買の活性化につなげていきたいと考えております。

現時点で具体的な予定はございませんが、流動性の改善は重要な経営課題と認識しておりますので、引き続き社内で議論を重ね、売買がスムーズに行われるための施策を検討してまいります。

Q. 売上は伸びているものの、利益が減少傾向にあります。投資はあるとのことですが、インタースペース様として課題を感じている点はありますか。

A. 今期の利益減少については、事前に明示した通りの必要な投資と捉えており、現時点では大きな懸念は抱いておりません。一方で、数年前の利益水準の低迷については、投資判断の失敗という側面があったと認識しています。

過去にも様々な分野への投資を行ってきましたが、利益の積み上がりが不十分なケースが見受けられました。メディア事業では、ママスタのような利益率の高い事業がある一方で、投資の回収が十分でない事業が連結業績に影響を与えてしまったことは反省点です。

インターネットビジネスにおいては、PLベースでの投資、つまり広告宣伝費などの営業利益に直結する投資が重要である一方、投資判断の難しさがあるのが実情です。今期の業績予想では、何に投資し、何を伸ばすかを明確にお示ししております。

過去の反省を踏まえ、投資によって何を達成し、結果として株主の皆様にどのような成果をお届けできるのか、あるいは何が原因で失敗したのかといった点を丁寧に説明し、説明責任を果たしていくことが重要だと考えています。その意味で、今期の利益減少については明確な理由をお示しできているものと認識しております。

Q. 昨年8月に発生した不正アクセスについて、事前に兆候などはなかったのでしょうか。

A. 昨年発表させていただいた不正アクセスによる被害につきましては、ご心配とご迷惑をおかけしたことを深くお詫び申し上げます。

ご質問の件ですが、正直なところ、事前の兆候は特に察知できておりませんでした。近年、クラウドサービスを提供する企業を狙った同様の犯罪が増加傾向にあり、当社の被害規模も大きなものでしたが、金銭的な被害は発生しておりません。影響が確認された時点で速やかに開示させていただいた次第です。

Q. DOEを目指す方針に変更されましたが、今後大幅な増益が達成されれば、配当性向に基づいた方が投資家にとってメリットが大きいのではないでしょうか。DOEを選択された背景には、増益に対する自信がないからでしょうか。

A. 増益に対する自信がないわけではありませんが、過去の実績を踏まえると、安定的に約束できる金額として、自己資本や純資産の規模に基づいた指標を用いることが、長期的な投資の観点からも適切だと判断しました。これが今回DOEを選択した最大の理由です。

確かに、増益すれば配当性向に基づいて増配できるというメリットはあります。ただ、過去を振り返ると、当社は減配したことがありません。本来、配当性向であれば減配もあり得ると考えていますが、一定額を安定的に約束すべきだと捉えているからこそ、DOEを選択させていただきました。

今後、利益体質が改善され、年度ごとの増益が見込まれるようになれば、配当性向に戻すことも選択肢の一つだと考えています。柔軟に対応していく中で、株主還元においては配当をしっかりとお支払いしたいという思いから、現時点ではDOEが最適だと判断しております。

Q. 減配はしないという方針が第一にあると考えてよろしいでしょうか。

A. その通りです。現時点では減配は考えておりません。ただし、世の中に絶対はありませんので、何があるか分かりませんが、基本的には減配はしない方針です。

Q. ネット広告業界では、アフィリエイト広告と運用型広告の2つの潮流があります。アフィリエイト広告会社の業績が比較的堅調な一方で、大手広告代理店の業績は芳しくないようですが、その要因をどのようにお考えでしょうか。

A. アフィリエイト広告会社が安定的に成長を続けている最大の要因は、特定のカテゴリーに依存しないことだと考えています。過去、当社は金融カテゴリーに強みを持っており、売上の50%以上を占めていた時期もありました。しかし、金融規制などの影響で広告出稿が減少した際には、売上も大きく連動して落ち込むリスクがありました。

現在は、金融、Eコマース、サービス、エンタメの4つのカテゴリーをほぼ同じ比率で扱っています。これにより、特定の分野で下火になっても他のカテゴリーでカバーできる体制が整っています。各社でカテゴリーの強み・弱みはあるものの、当社が着実に成長を続けられる要因は、この点にあると考えております。

Q. 金融カテゴリーは、例えば現在の株式市場の好調を背景に、再び伸長するチャンスがあるのでしょうか。

A. 金融カテゴリーへの回帰というよりは、そこをしっかりと取りに行くという活動は継続しています。実際、金融カテゴリーのシェアは現在も高く、取引高で見ても各社の中でトップクラスの水準を維持しています。ただ、他のカテゴリーも同様に伸びているため、金融の比率自体はそれほど変わっていないというのが実情です。

ご指摘の通り、日経平均株価の上昇などを背景に、ネット証券口座の開設などの需要が高まれば、当社の金融カテゴリーにも追い風になる可能性はあります。

Q. ベトナムの持分法適用会社が減益した理由を教えてください。

A. ベトナムの売上の多くは、当社が得意とする金融カテゴリー、特に個人向け消費者ローンの案件が占めていました。しかし、ベトナム国内で借り手の返済遅延が増加したことを受け、消費者金融の獲得を制限する規制が導入されました。これは日本の総量規制と同様の措置ですが、金融機関の広告出稿が自粛されたことで、半年以上にわたって業績が低迷しました。

現在は、金融カテゴリーへの依存度を下げ、Eコマースや飲食店向けクーポンサービスなど、新たなジャンルの開拓を進めています。過去の売上水準には及ばないものの、徐々に回復傾向にあります。

Q. 一部のアフィリエイターへの収益集中が進む中で、ASPを介さずに広告主と直接取引するケースも増えていると思います。この流れに対する御社の対策や考え方を教えてください。

A. アフィリエイターと広告主の直接取引については、昔から一定程度存在しており、今後も起こり得ると認識しています。実際、当社もASPとして介在せずに取引を失ったケースが過去にもありました。

これに対する具体的な対策としては、一部の広告主や媒体とは案件の独占化などの契約を結ぶことがあります。ただし、これは一部のケースに限られ、全体に適用できるわけではありません。広告主にとって直接取引は選択肢の一つであり、その流れを完全に止めることは難しいと考えています。

ASPが提供できる価値は、広告主に対して多様なメディアを提供できる点にあります。そして、今後も広告主のニーズに迅速に対応していくことが存在意義だと考えています。

Q. 買収したメディア「ママスタ」と「4MEEE」について、買収後にどのように変革を進め、魅力的なメディアに成長させてきたのか教えてください。

A. 「ママスタ」は約15年前に、「4MEEE」は5〜6年前に買収したメディアです。買収当初、「ママスタ」はモバイル向けのサイトでしたが、ガラケー専用サイトではPVが伸び悩み、広告販売にも苦戦していました。一度減損処理を行った後、PCサイトへの大規模リニューアルを実施しました。

「ママスタ」の強みであった口コミメディアとしての特性を活かしつつ、ママ向け情報ポータルとしての確立を目指しました。記事制作にも注力し、芸能人コラムや4コマ漫画などの読み物コンテンツを充実させることで、ユーザーのリピート率向上を図りました。こうした施策の結果、月間PVは買収当初の10倍以上、月間ユニークユーザー数は1,200万人以上にまで成長しました。

一方の「4MEEE」は、ファッションメディアとしてのブランド価値を重視しつつ、「ママスタ」の運用ノウハウを活用して記事配信数を増やすなど、着実に成長を続けてきました。直近では、YahooやLINEとの記事連携にも対応しています。

また、女性向け市場、いわゆる「フェムテック」領域への展開も視野に入れ、「4MEEE」ブランドから派生した生理・美容習慣管理アプリ「4MOON」をリリースしました。メディア事業だけでなく、ユーザーを取り込めるサブスクリプションサービスの展開にも注力しています。

以上が、買収したメディアの成長戦略の一例となります。各メディアの強みを活かしつつ、当社の運用ノウハウを融合させながら、事業基盤の強化を図っているところです。

(最後のメッセージ)

皆様、本日は長時間にわたり、ご参加いただきまして誠にありがとうございました。また、このような貴重な機会を頂戴し、大変感謝しております。

当社の株価やパフォーマンスについては心苦しい面もございますが、足元の投資案件をしっかりと育成していくことが、株主の皆様への還元につながると考えております。良い面も悪い面も含めて、透明性を持って情報開示に努めてまいりますので、引き続き当社への応援を賜りますと幸いです。

今後とも何卒よろしくお願い申し上げます。本日は誠にありがとうございました。