2024.3.21に開催しましたFCE (9564)のIRセミナー&質疑応答部の書き起こしになります。

登壇者 取締役 加藤 寛和

資料

IRセミナー

FCE取締役の加藤です。本日はご参加いただきまして誠にありがとうございます。

本日の資料についてご説明差し上げた後、Q&Aに対応させていただきます。今回は一部視点を変えたスライドを追加しております。私の役割としてCFO的な部分もあるため、事業の説明に加え、当社が現状認識しているIRの活動や数値的な側面にも重きを置いた説明をしたいと考えております。

本日のアジェンダは以下の通りです。

1. 会社概要

2. 直近の決算である2024年9月期第1四半期のトピックス

3. 事業および成長戦略の概要

1. 会社概要

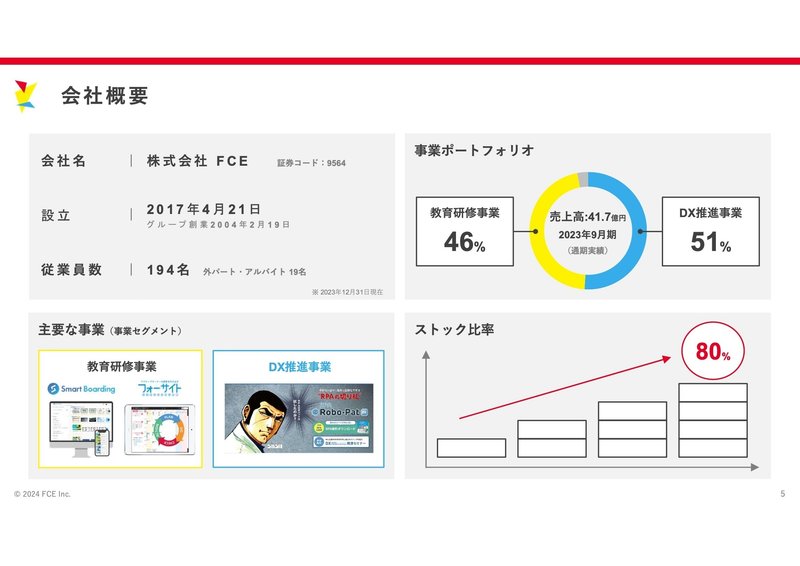

まず、当社のパーパスは「チャレンジあふれる未来をつくる」であり、そのパーパスを実現するためのミッションは「人×Techで、人的資本の最大化に貢献する」です。当社はDX推進事業と教育研修事業の二つの柱を展開しております。

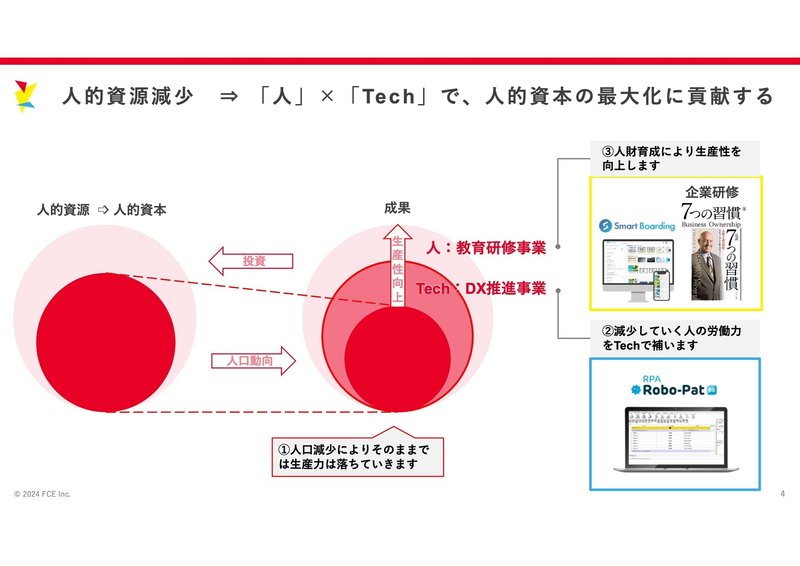

人口減少による労働力不足という社会課題に対し、当社は人的資本への投資とソリューションへの投資の二つが必要であると考えております。DX推進事業によって人的資本の不足分をテクノロジーで補い、教育研修事業によって人的資本への投資を支援することで、生産性の向上を実現したいと考えております。

会社概要としては、直近でDX推進事業の売上高に占める割合が50%を超え、ストック売上が全体の約80%程度を占めるようになりました。

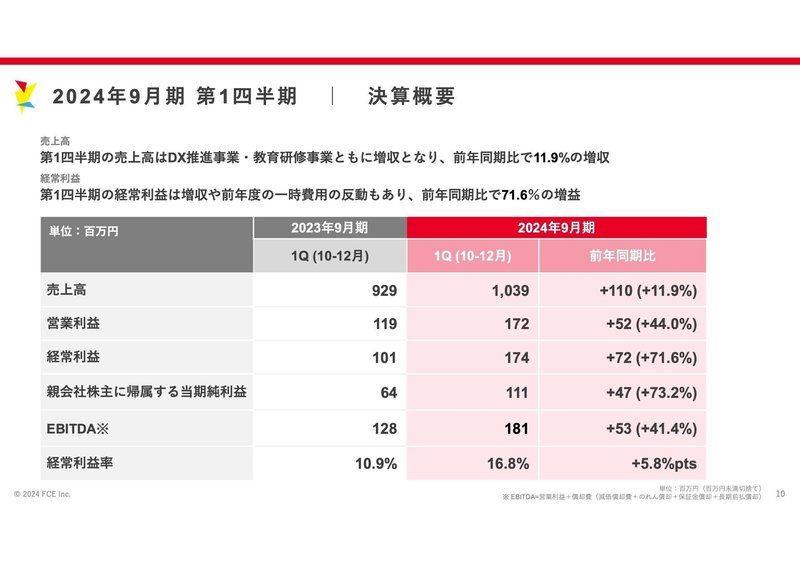

2024年9月期第1四半期の業績は、売上高が前年同期比11.9%増の10億3900万円、経常利益が同71.6%増の1億7400万円となり、通期業績予想の上方修正を開示しております。トピックスとしては、日本コスモトピアの全株式を取得し連結子会社化したこと、純粋持ち株会社制度解消に向けてFCEトレーニングカンパニーと合併契約を締結したことが挙げられます。

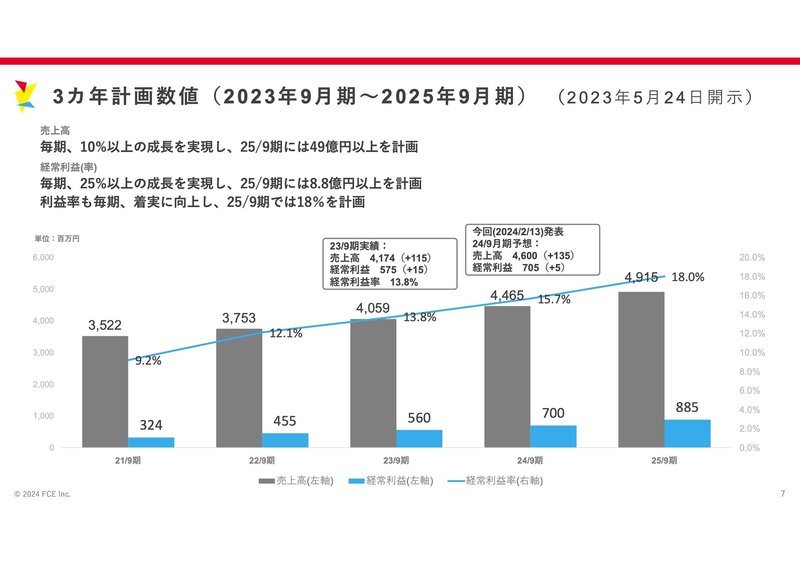

3ヶ年計画では、売上高は毎期10%以上の成長を予定し、25年9月期には49億円以上を見込みます。経常利益は毎期25%以上の成長を予定し、25年9月期には8.8億円以上を見込みます。利益率は毎期向上し、25年9月期には経常利益率18%を見込んでおります。

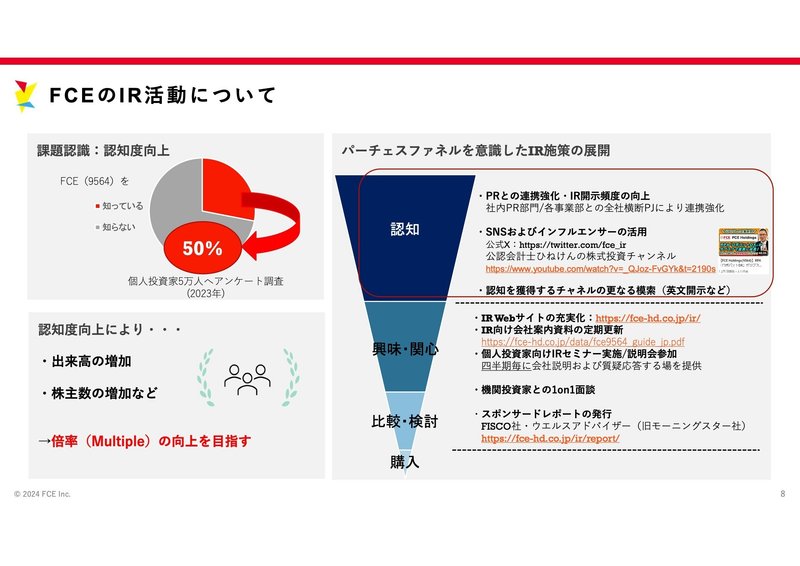

当社のIRにおける活動や現状認識としては、IPO後1年半近く経過しましたが、認知度向上が課題であると認識しております。アンケート結果では3分の1程度の方が当社について知っているとご回答いただきましたが、3分の2の方は知らないと回答されました。目下次のアンケートでは50%程度の認知度を目指しております。

認知度向上により、日々の出来高増加、株主数の増加、当社の魅力度向上によるマルチプル向上を目指しております。購入プロセスを意識したIR施策の展開として、認知から興味・関心、比較・検討、購入に至るまでのプロセスにおいて、特に認知の部分にハイライトを置いた活動を行っていきます。

具体的には、PR部門や各事業部のマーケ担当者と全社横断的に月1回の連携を強化し、SNSおよびインフルエンサーの活用、公式SNSでの発信強化などを進めてまいります。

直近の取り組みとして、公認会計士のひねけんさんが運営する株式投資チャンネルにて、当社を取り上げて頂きました。このように、影響力のあるインフルエンサーの方々と連携することで、より多くの方に当社の魅力をお伝えできるよう努め、今後もインフルエンサーの方々との協力関係を積極的に築いていきたいと考えております。

最後に、認知を獲得するチャンネルのさらなる模索として、英文開示を本日させていただいております。それ以外では、一般的にnoteを使ったIR活動の展開などがあると思っておりますので、どれが効果的なのかを引き続き研究しながら、積極的に活動を行っていきたいと考えております。

2. 直近の決算である2024年9月期第1四半期のトピックス

まず、2024年9月期第1四半期の決算概要です。数値については、2月13日に開示した内容と変わりはありません。全体として売上高、営業利益、経常利益ともに前年比増となっております。

1点補足ですが、KPIからEBITDAの方を掲載し始めました。背景としては、前期にKMT研究所を譲り受け、今期にコスモトピアを買収したことにより、のれんの償却額が一定程度発生すると見込んでおります。そのため、稼ぐ力に近しい数字であるEBITDAを、各段階利益と合わせて開示できればと考えております。

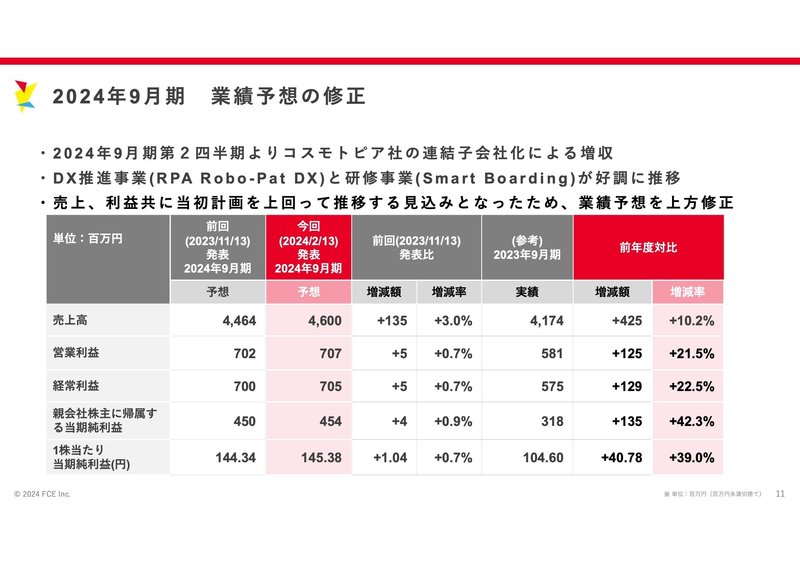

次に、業績予想の修正について触れます。直近の業績動向を踏まえ、昨年11月に公表した通期業績予想を修正いたしました。売上高は前回予想比3.0%増の46億円、営業利益は0.7%増の7億700万円、経常利益は0.7%増の7億500万円、当期純利益は0.9%増の4億5400万円へと上方修正しました。

修正理由は主に2点です。1つ目は日本コスモトピアの連結化による売上増が見込める点、2つ目はRPAロボパッドDXやスマートボーディングの2つの商材が計画を上回って推移し、売上増に寄与していると見込んでいる点です。一方で、AIプラットフォームであるChtaFCEへの投資、中長期的かつ継続的な成長を目指した人材投資等の検討もあるため、営業利益以下の各段階利益については前回発表から若干の増益としております。

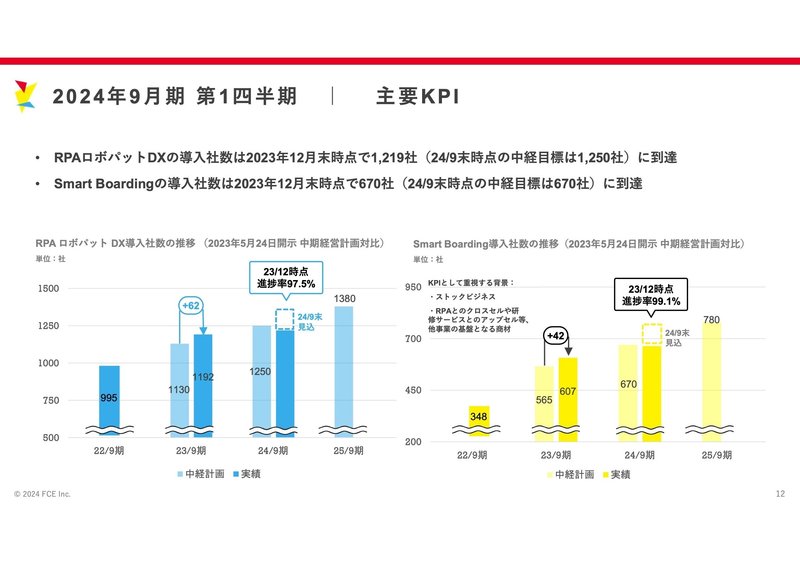

続いて、主要KPIの足元の状況です。DX推進事業のRPAロボパッドDXの導入社数が2023年12月末時点で1,219社となり、24年9月末の中計目標1,250社に対して高い達成率となっています。また、教育研修事業のスマートボーディングの導入社数も2023年12月末時点で660社と、24年9月末の中計目標670社に近づいています。

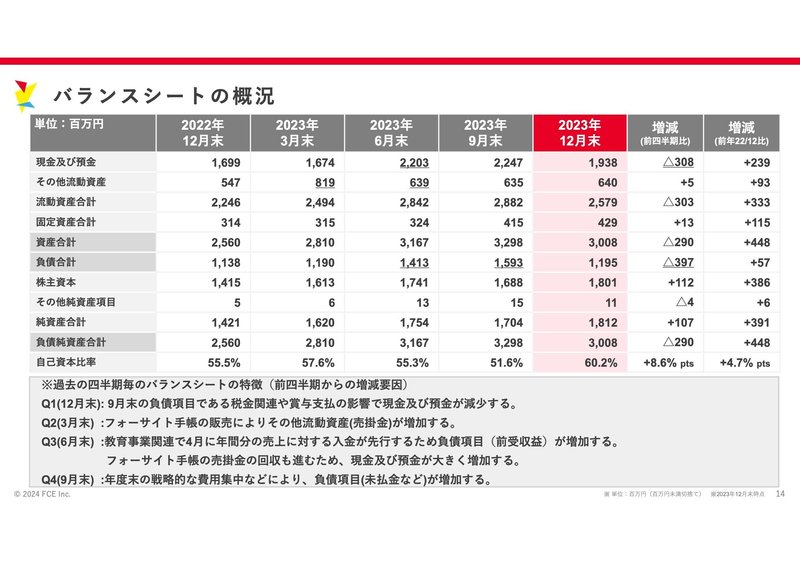

次に、バランスシートの特徴について説明します。第1四半期の12月末は、税金や賞与の支払いにより現金及び預金が減少する傾向にあります。第2四半期の3月末は、4月から利用が始まるフォーサイト手帳の売掛金が増加し、現金及び預金の増加は限定的になります。第3四半期の6月末は、売掛金の回収と教育事業の年間分の入金により現金及び預金が大きく増加します。第4四半期の9月末は、広告宣伝や賞与等の負債が増加する傾向にあります。

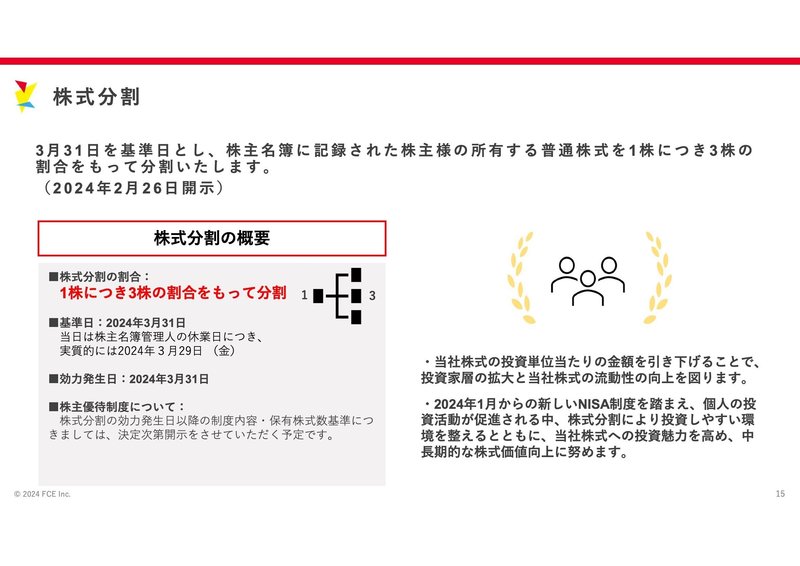

最後に、株式分割について説明します。3月31日を基準日として、1株につき3株の割合で分割いたします。流動性向上の課題や新しい投資家層を踏まえ、個人投資家の方が買いやすい水準感が良いのではないかという経営陣との議論の結果、この決定に至りました。

3. 事業および成長戦略の概要

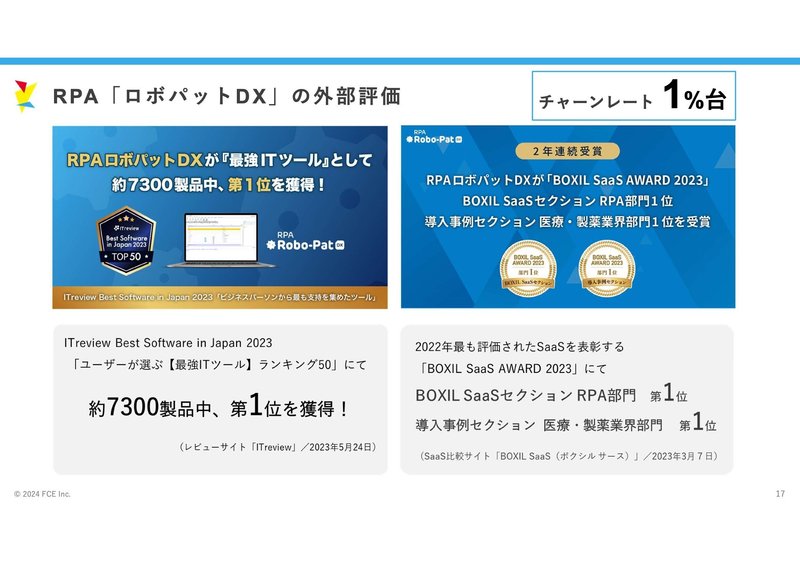

まず、売上高の半分以上を占めるDX推進事業について触れます。RPAロボパッドDXは、外部評価において高い評価を得ています。その要因は、FCグループならではの強みと特徴にあると考えております。

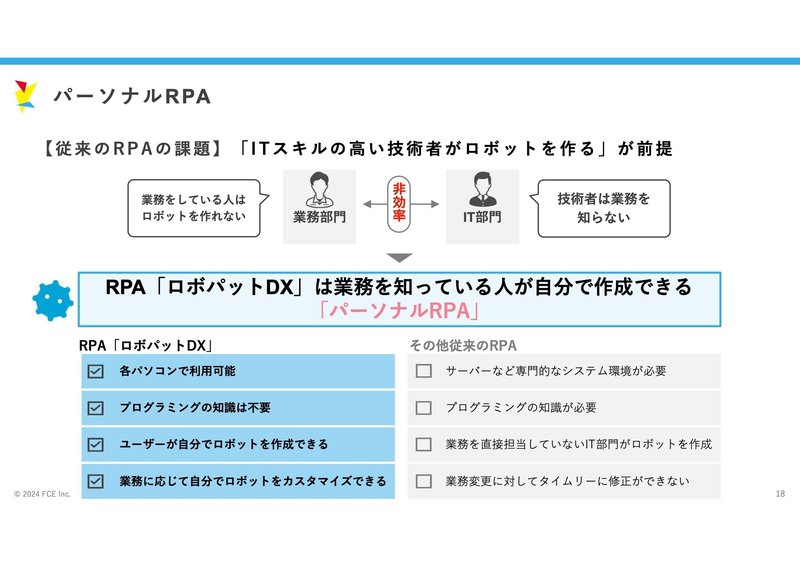

我々のRPAは、パーソナルRPAというコンセプトで事業展開しています。従来のRPAの課題を解決し、中堅中小企業でも普及できるようにしました。

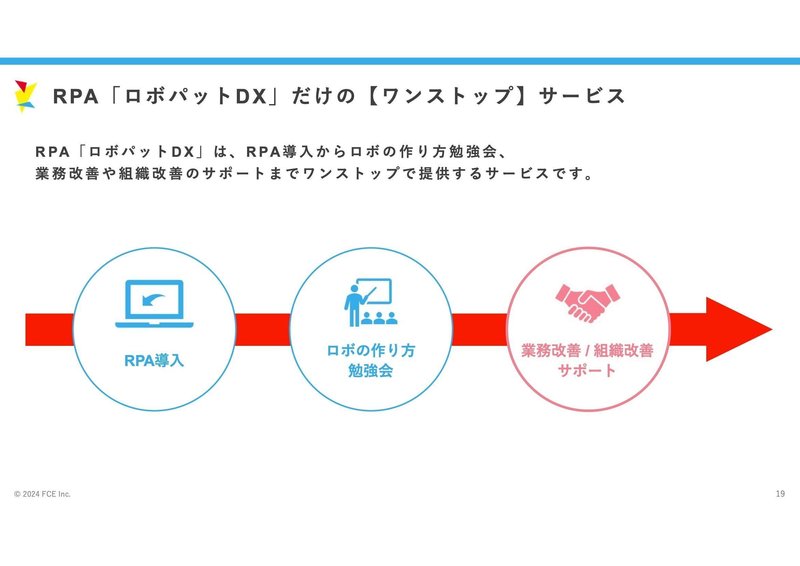

ロボパッドDXは、高い商品力とサポートでお客様の満足を実現しています。

サポートは単にロボット作成スキルだけでなく、自ら業務を改善し続ける人材や組織の育成が鍵であり、我々の教育研修やコンサルティングの実績が評価されていると認識しています。

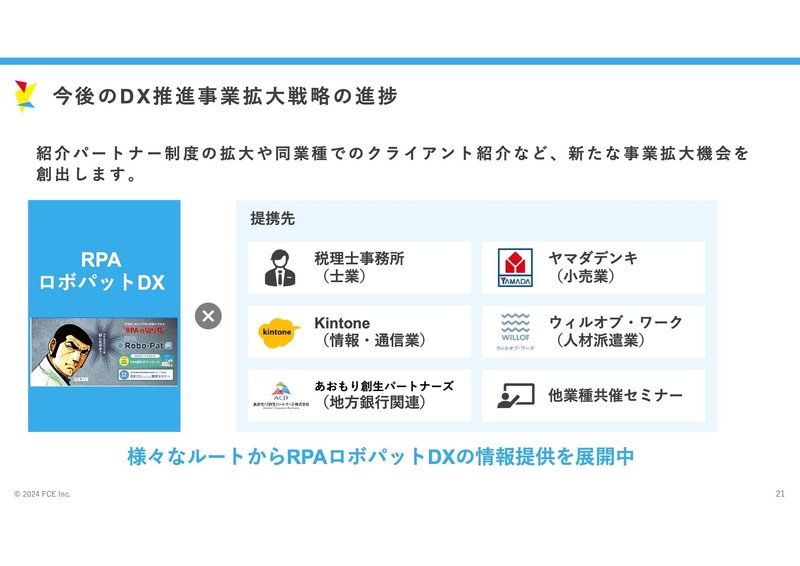

今後の拡大戦略としては、従業員300名以下の会社が7割を占め、まだまだ市場は大きいと考えています。

提携先との連携強化により、事業規模が拡大しても20%以上の売上成長を目指します。

続いて、教育研修事業について説明します。主力商材であるフォーサイトは紙の手帳が中心ですが、タブレットの普及に合わせてアプリ電子版の導入を進めています。スマートボーディングは、e-learningとアウトプットトレーニングを同時に提供できる点が特徴です。

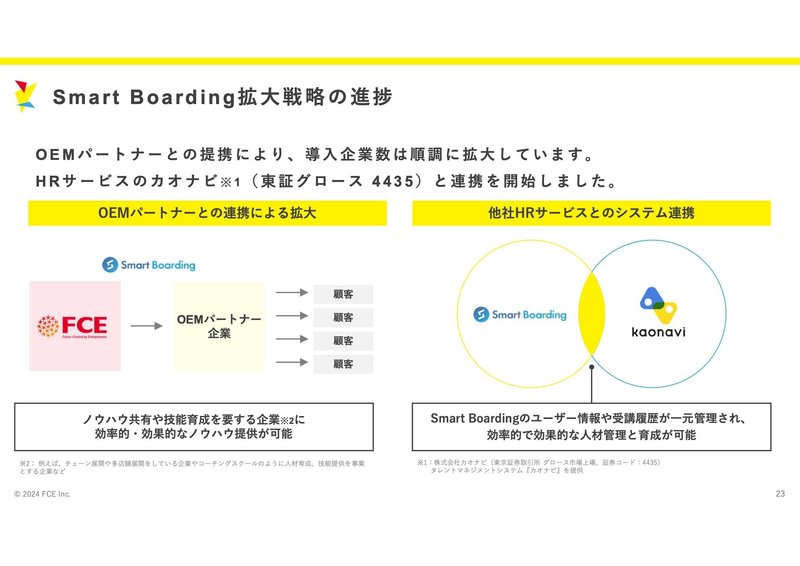

OEMパートナーや他社HRサービスとの連携により、導入社数と売上の成長加速を目指しています。

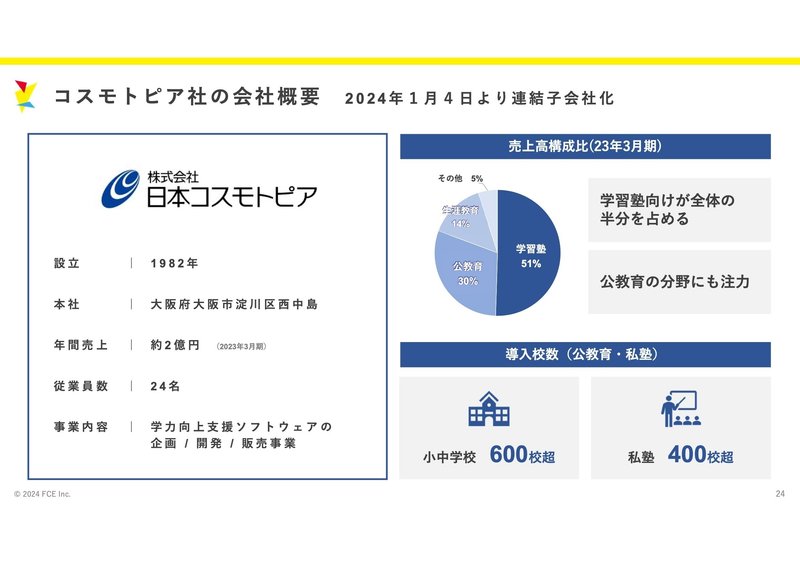

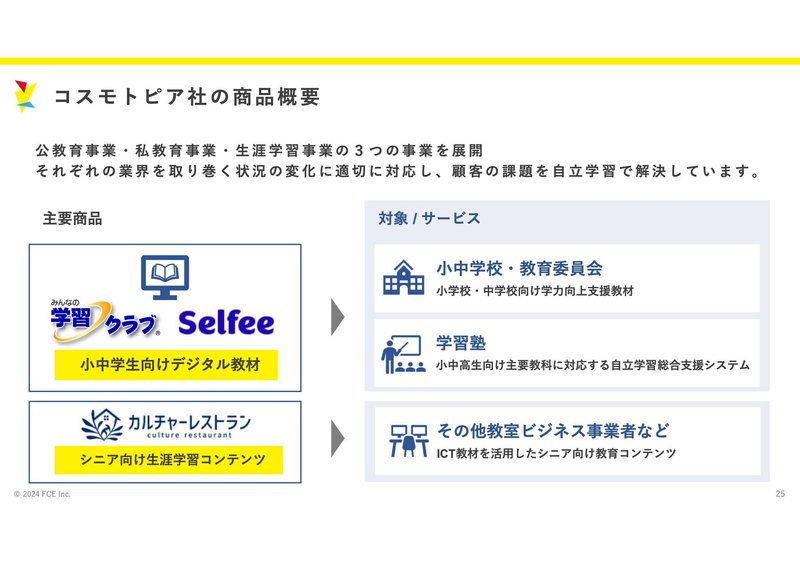

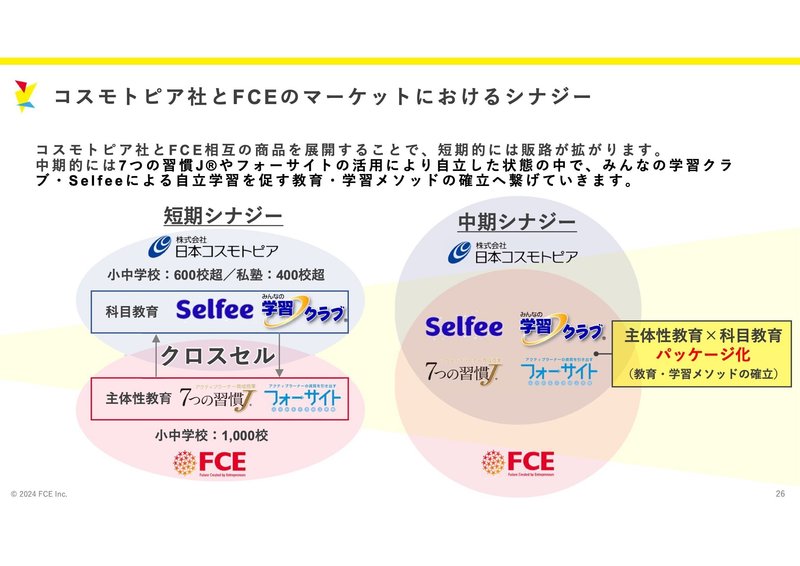

最後に、1月に買収を発表したコスモトピア社について説明します。同社は、小中学校や学習塾に広い顧客基盤を有しています。当社の学校分野は中高がメインであり、小学校マーケットへの浸透や教育委員会とのパイプの面でシナジーが見込めます。

コスモトピア社の主要商品は、子どもたちの主体的な学びを引き出す教材コンテンツであり、当社との競合はありません。短期的には、顧客基盤の相互補完によるクロスセルが容易に見込めます。

中期的には、両社の商品を活用し、生徒の自立を育む教育メソッドを確立することで、魅力的な商品パッケージとして訴求力を高めていきたいと考えています。

以上で事業および成長戦略の概要の説明を終わります。ご清聴ありがとうございました。

最後に、当社の認知度を高めるための新たなチャネルの模索について触れさせていただきます。本日、英文での情報開示を開始いたしました。加えて、noteを活用したIR活動の展開など、様々な手法があると認識しております。どの方法が最も効果的であるかを引き続き研究しながら、積極的に活動を行ってまいりたいと考えております。

ご清聴ありがとうございました。

質疑応答

Q. RPA事業に関して、昨年あたりから生成AIが登場してきましたが、それはプラスの影響を与えるのでしょうか、それともマイナスになってしまうのでしょうか。

A. 端的に申し上げますと、プラスの影響があるものと考えております。生成系AIとRPAは、仕事を奪い合うというよりも、むしろ連携していく関係になるのではないかと予想しており、現在当社でも研究を進めているところでございます。ポイントは、人の仕事が奪われるかどうかだと思いますが、RPAは人の業務の一部を置き換えているものですので、生成されたものに手を加える形でRPAが関わってくるのではないかと、現段階では見通しております。

Q. 前期のフォーサイト手帳の売上と今期の売上見込みについて教えていただけますでしょうか。

A. フォーサイト手帳に関してですが、昨年は約2億円の売上がございました。売上のほとんどが当社の第2四半期に計上されます。今期につきましては、昨年から減少するといった話もなく、かといって大幅に増加するようなこともないと見ておりますので、一桁パーセント程度の増加で着地するのではないかというのが、現時点での肌感覚でございます。

Q. 競合企業の業績が鈍化しているように見受けられますが、中小企業向けのRPAの市場環境と競争環境についてはどのようにお考えでしょうか。

A. ご質問ありがとうございます。ご質問者様がイメージされている競合企業は、大手のエンタープライズ向けのRPAを中心に扱っている会社ではないかと推察いたします。大手企業向けのRPAの普及はかなり進んでいると認識しておりますが、当社は直接そういった領域とはあまり競合しないと考えております。中小企業向けの普及率に関しては、まだ10%程度といったレベルですので、市場環境としては今後も拡大していくのではないかと予想しています。競争環境という意味では、当社の強みであるサポート体制やコンサルティングを武器に、競争優位性を持って市場に臨んでいるところでございます。

Q. 中期経営計画の見直しはいつ頃行われる予定でしょうか。

A. 前回の中期経営計画は昨年の5月に開示しておりますので、まだ1年が経過していない状況ではございます。今回少し上方修正した24年9月期の数値を見ますと、計画を上回る推移となっているのかなと感じております。24年9月期の事業進捗を注視しながら、引き続き必要に応じて見直しを検討していくことになるかと思いますが、現段階で具体的な時期についてお答えするのは難しい状況でございます。申し訳ございませんが、この程度の回答でご容赦いただければと存じます。

Q. チャットFCE、つまりAIプロンプトエンジニア化支援事業の契約状況について教えていただけますでしょうか。

A. こちらにつきましては、サービス開始を11月頃に発表させていただいた後、しばらくの間はテストマーケティングやトライアル的な営業活動を進めているのが現在の状況でございます。近いうちに、何らかの情報を開示すべきタイミングが来るかと思いますので、その際にはご報告できればと考えております。今しばらくお待ちいただけますと幸いです。

Q. ウィルグループの子会社であるウィルオブワーク様とRPAロボパッドDXの販売パートナー契約を昨年12月に締結されたとのことですが、この業務提携による具体的な効果について教えていただけますでしょうか。

A. 個別の提携先ごとの詳細な数値についてはお示しを控えさせていただきたいのですが、現在、当社のDX推進事業の成長率は20%を超える水準で推移しております。これは特定の提携先によるものではなく、ウィルオブワーク様のような提携先を増やしていくことで、事業規模が拡大しても高い成長率を維持できていることの表れだと考えています。ウィルオブワーク様との提携においては、他の提携先とは異なり、アウトバウンド型の営業活動も実施していただいているため、これまで当社がリーチできていなかった市場への展開が期待できると考えております。

Q. 人材派遣業とRPAの関連性について教えてください。人材派遣業を通じて、RPAをどのように展開していくのでしょうか。

A. 人材派遣業に特化してRPAを展開するというよりは、人材派遣業を通じて全国的に広範な顧客基盤を持っておられる企業様との協業を想定しています。そうした企業様の強力な営業力を活用させていただくことで、当社のRPAをより多くのお客様に届けていくことができるのではないかと考えております。

Q. 貴社は働きがいのある会社ランキングにおいて、12年連続でベストカンパニーに選出されていらっしゃいます。同規模の企業の中で、FCE様がこのようなランキングを獲得し続けられている理由は何だとお考えでしょうか。

A. 当社のカルチャーが大きな要因になっていると考えております。当社では「7つの習慣」が企業文化の中心にあり、その中でも特に「主体性を持つ」といった考え方や行動指針が重視されています。採用の段階からそうした資質を持った人材を選考しており、主体性を発揮して自ら働きがいを見出し、事業拡大に貢献していこうとする社員の姿勢が、こうした評価につながっているのだと認識しております。

Q. 現在、教育研修事業とDX推進事業を展開されていますが、それ以外の分野で事業拡大を目指している領域があれば教えてください。

A. 教育研修事業やDX推進事業の周辺領域での事業拡大を視野に入れております。具体的には、日本コスモトピア社の買収に見られるような教育分野でのICTソフトウェア事業や、KMT研究所の事業譲受に代表されるようなRPAと親和性の高い分野でシナジーを発揮できる事業などが挙げられます。現時点では、医療など全く異なる分野への進出は検討しておりません。

Q. 日本コスモトピア社の商品、特にセルフィーの強みはどのようなことでしょうか。また、FCEの商品とどのようなシナジーを起こそうと考えていますか。

A. セルフィーの強みは、40年以上の教育ICT分野での実績による顧客基盤と、当社があまりリーチできていない教育委員会との関係性です。また、自立学習を促す仕組みを作っている点が、当社の主体性教育と通じるものがあります。商品とのシナジーとしては、学校と塾という共通の顧客基盤での相互補完が期待できます。中期的には、主体性教育と自立学習をパッケージ化した教育メソッドの提供を目指しています。

Q. 日本コスモトピアの連結子会社化の経緯を教えてください。

A. 当社の教育事業は、DX推進事業と比べると成長に見劣りする部分があり、その要因の一つとしてマーケットの限界があると考えています。教育事業の成長機会として、M&Aによる強化を図るべきと考えており、その対象としてコンテンツを持つ企業を探していました。そんな中、教育ICTの企業であるコスモトピア社とお会いする機会があり、事業承継的な文脈もある中で会社を譲り受けることになりました。

Q. FCEエデュケーションと株式会社POPER様の業務提携について、その後の動きを教えてください。

A. 株式会社POPER様のコミルというサービスに当社のフォーサイトアプリの機能を実装する準備を進めており、機能追加自体は完了しています。次のフェーズとして営業面の連携を図り、活用事例の創出に動き始めているところです。まだ今期の収益予想には織り込んでいませんが、来期(2025年9月期)には貢献できればと考え、仕込みを進めているところです。

Q. 本日から決算短信の英文開示を始められましたが、この翻訳は自社で実施されているのでしょうか。また、出来高が多くない中で英文開示を始められた理由を教えてください。

A. 英文開示の背景としては、海外の機関投資家から英語の資料がないことを指摘されたことと、プライム市場における英文開示の義務化の流れを受けて、英文開示は必須だと感じたためです。これにより、海外の投資家に当社の株について検討していただける可能性があると考えています。一方で、出来高の少なさについては課題認識を持っており、引き続き努力が必要だと考えています。翻訳自体はアウトソースを活用しながら、効率的かつ機動的な英文開示の体制を作っていきたいと思います。

Q. YouTube、TikTokなどでロボパッドについての投稿が多くされていますが、視聴回数が伸び悩んでいるように見えます。今後、動画を使った広告展開についてどのようにお考えでしょうか。

A. YouTube、TikTokでの投稿は、多額の広告費をかけるというよりは、コンテンツを通じて当社やロボパッドを認識してもらい、問い合わせにつなげるための試験的な取り組みです。当社のマーケティングの主戦場はウェブマーケティングと展示会であり、資料ダウンロードによるリード獲得や直接的な商品紹介、商談につなげる方法がメインです。YouTube等は試験的な位置づけで行っているものです。

Q. 本日の資料で示された現状のIR活動についての課題認識を踏まえ、今後どのような取り組みを行っていこうと考えていますか。

A. PRとIRを連携させた情報発信を積極的に模索していきたいと考えています。また、SNSでの発信強化や、YouTubeなどで動画を上げているインフルエンサーの方々とのコラボレーションなども行っていきたいです。本日のようなIR説明の機会も積極的に活用し、少しでも認知度向上につながる活動を展開していきたいと思います。

Q. 利益還元の考え方を教えてください。安定的に利益は出ているものの、現在は無配当となっています。どのような条件が整えば配当を開始するのでしょうか。

A. 利益還元という意味では、昨年実施した株主優待が一つの形だと考えています。安定的な利益が出ている中で無配である理由としては、自己資本比率などの経営基盤の強化や、今後数年間でのM&Aなどの投資の規模感が見えてくるまでは、成長機会を模索したいと考えているためです。ただし、事業の成長によって株主の利益につなげていきたいという思いは変わりません。将来的には、資本コストや株価を意識した経営の開示の中で、配当についての方針をお示しすべきだと考えており、社内で検討しているところです。

Q. 中期経営計画で掲げる毎期10%以上の売上成長について、投資家としては20〜30%の成長を期待する向きもあるかと思います。10%という目標設定についてどのようにお考えでしょうか。

A. 本日初めてお示ししたスライドの13ページにあるように、RPAとスマートボーディングに関しては、20%以上、50%以上の成長率を示しており、こうした成長プロダクトも有していることをお伝えしたいと思います。一方で、当社は教育や書籍など、成長が緩やかな事業も手掛けているため、グループ全体としては過去の流れからみても、成長ペースに濃淡があるのが実情です。グループ全体で20〜30%の成長を実現するためには、インオーガニックな方法、つまりM&Aなどによる成長加速が必要になると考えています。

Q. インバウンドの問い合わせが多いとのことですが、営業人員を増やしたり広告を増やすことで、もっと成長率を高められないのでしょうか。

A. 短期的には、営業人員を増やしたり広告宣伝費を増やすことで売上を伸ばすことは可能かもしれません。しかし、私たちとしてはお客様に長く使い続けていただくことが重要だと考えています。短期的な売上増加を追求するとチャーンレートが悪化する恐れがあります。現状の20%程度の成長率と1%台のチャーンレートのバランスが、丁寧な導入対応と長期利用を両立する上で適切だと考えています。広告宣伝についても、かければリード数は増えますが、リードの質は徐々に落ちてくる傾向があるため、費用対効果のバランスを見極めながら、現状の水準が最適点だと判断しています。ただし、少しずつ人員を増やしていく予定であり、来月には新卒10名が入社しますので、徐々に全体のベースを上げていければと考えております。

Q. 現在、ストック売上比率は80%とのことですが、将来的にはどの程度まで引き上げていきたいとお考えでしょうか。

A. ストック売上比率に関して、具体的な目標値は設定しておりませんが、現状の80%前後が経営の安定性や損益の予見可能性が高い水準だと考えており、現在の比率が最も適切だと感じております。

Q. 中小企業向けのRPA市場において、最も意識されている競合サービスはどのようなものでしょうか。また、それに対する貴社の優位性はどのような点にあるのでしょうか。

A. 教育事業のフォーサイト手帳に関しては、当社の利用者数は35万人に上り、業界トップの地位にあると認識しております。競合としてはノルティ社の中高生向け手帳が挙げられます。フォーサイト手帳の競争優位性は、7つの習慣Jの主体性教育のエッセンスを取り入れている点にあります。

研修事業では、e-learningの分野で多数の競合他社が存在しますが、当社はリアル研修の実績を活かし、知識のインプットと実践のアウトプットを同時に提供できる点が強みとなっています。

DX推進事業のRPAロボパッドDXについては、NTT系列のWinActorが主要な競合として挙げられます。当社の優位性は、手厚いサポート体制とコンサルティングサービスにあると考えております。

Q. フォーサイトアプリのアプリ版は現在無料トライアウト中とのことですが、今後の収益化計画について可能な範囲でご説明いただけますでしょうか。

A. フォーサイトアプリに関しては、中期経営計画(2025年9月期)の数値目標には織り込んでおりません。教育現場でのタブレット端末の普及はまだ試行錯誤の段階にあり、本格的な浸透にはもう少し時間を要すると考えております。収益化の目途が立った段階で改めてお示しできればと存じます。それまでは、手帳版の売上拡大に注力していく方針です。

Q. 現在は日本国内での事業展開に注力されていますが、将来的な海外展開についてはいかがお考えでしょうか。

A. 直近での海外展開の予定はございませんが、日本企業の海外進出に伴うニーズを踏まえ、将来的には日系企業向けのサービス展開も視野に入ってくるかと思います。

Q. ITreviewでは、RPAロボパッドDXの中堅・中小企業における認知度は高い一方で、大企業での認知度が相対的に低いという結果が出ています。この点について何か対策をお考えでしょうか。それとも、そもそもRPAロボパッドDXは中小企業をメインターゲットとしたサービスなのでしょうか。

A. 大企業における認知度の低さは、全社的なRPA導入を担当する情報システム部門での認知度を指していると推察しております。当社のRPAは、大企業においては各部署単位での利用が中心となっております。現状では、大企業全体での認知度向上よりも、部署単位で自らRPAを活用したいと考える層へのアプローチを重視しており、展示会等を通じて働きかけを行っていきたいと考えております。

Q. 7つの習慣のセルフコーチング事業を展開されていることで、御社の人材開発や企業文化に良い影響があるのではないかと想像しております。何か具体的なエピソードがあれば教えていただけますでしょうか。

A. 当社では、入社時に全社員が7つの習慣研修を受講し、主体的な考え方や仕事への向き合い方を学んでおります。セルフコーチングを通じて、自らの問いを通じて成長し、客観的な視点で物事を捉える力を養うことで、当社の企業理念の根幹をなす主体性をより強固なものにしていけると考えております。こうした取り組みが、働きがいのある企業ランキングでの高評価にもつながっているのではないでしょうか。

Q. 数年前の動画で拝見した、新規事業アイデアを社内コンペで募集する取り組みは、現在も継続されているのでしょうか。

A. NBCグランプリと呼ばれる社内コンペは毎年開催しており、新規事業提案を奨励する文化は維持されております。ただし、より具体性の高い事業提案ができるような社内教育体制の強化が必要だという認識を経営陣で共有しており、その点について議論を重ねているところです。

Q. 社員数が順調に増加していますが、他社では人材確保に苦戦しているケースも多いと聞きます。人材確保がうまくいっている秘訣はありますか。

A. IPO後は優秀な人材の獲得競争が激しくなっていると感じています。そんな中でも新卒採用などがうまくいっているのは、当社のカルチャーが寄与しているのだと考えています。7つの習慣をベースにした企業理念に共感し、主体的に仕事や事業に取り組みたいと考える方々が当社にジョインしてくれているのだと思います。

Q. 人手不足を背景に、RPAの引き合いが強まっているのでしょうか。それによって売上成長が加速するような肌感覚はありますか。

A. 中堅・中小企業において人手不足は深刻な経営課題だと認識しています。足元で引き合いが急増しているわけではありませんが、中小企業向けRPAの市場環境が良好な背景として、労働力不足の問題があると考えています。短期的な売上増加の加速という肌感覚はありませんが、引き続き高い成長を維持できているのは、そうした需要につながっているからだと理解しています。

Q. ファンディーノへの出資によるベンチャー企業への拡販はうまくいっていますか。

A. ファンディーノ社を通じていくつかの案件をいただいておりますが、まだ開示できる段階ではありません。スタートアップの資金調達市場の環境は良好とは言えませんが、事業シナジーの可能性を模索しているところです。

Q. 社長のツイッターを拝見すると、株価向上を強く意識されているように感じます。IR担当の方も株価についてツイートされており、現在の価値に比べて評価が低いとお考えのようですが、具体的にどのような部分が評価されていないとお感じでしょうか。

A. IRのツイッターでの株価情報の発信は、RPAで自動化しています。株価向上への意識というよりは、認知度の低さが課題だと認識しています。特にIPO後の数か月あたりから出来高が減少し、危機感を持っています。当社のIPO時期は市場環境が厳しく、プライシングの面で不利だったと認識しています。時価総額を上げるには利益の拡大とともに、魅力度(マルチプル)の向上が重要だと考えています。事業の多様性ゆえに何をする会社なのか伝えきれていない部分があり、IRを通じて魅力を発信していきたいと思います。

Q. 株主優待としてロボパッドの簡易版のようなものを提供することは可能でしょうか。

A. 株主優待の内容に関するご意見として社内で共有させていただきます。

Q. 2023年9月期決算説明資料の質疑応答で、チャットFCEの本格的な課金開始が4月以降とありましたが、その見込みに変更はないでしょうか。来期の業績への影響はありますか。

A. チャットFCEについては現在もトライアル営業を継続しています。開示できるタイミングで情報提供できればと思いますので、もう少々お待ちください。

Q. 本日は加藤取締役にご登壇いただいていますが、石川社長が登壇されないのはなぜでしょうか。

A. 当社では登壇者を特に定めていません。石川は年2回の決算説明会の対応やSNSでの発信等、全社的な認知度向上に努めています。他の社内取締役2名は外部の証券会社主催の説明会に出ております。私自身、以前IR業務に携わっていた経験から、このような場での質疑対応が得意分野だと考え、役割分担の中で今回登壇させていただいた次第です。

投資家の皆様へ

本日は夜遅い時間にもかかわらず、ご参加いただき誠にありがとうございます。

本日のご説明の中で、主に2点のことをお伝えさせていただきました。1つ目は、IRに対する課題意識、特に認知度向上という部分についてです。もう1つは、SaaS型のビジネスについてです。

当社をどのように見ていただくかという点について、様々な試みを行っていきたいと考えており、今回私からご説明させていただいた次第でございます。

引き続き、皆様からのご意見を伺いながら、積極的にIR活動を行ってまいります。また、いただいたご意見の中で経営に反映できることがあれば、積極的に取り入れていきたいと考えております。

当社のカルチャーには、まずはやってみるという精神がございます。不可逆的な事態を招くようなことは避けなければなりませんが、できることは積極的に実行していきたいと思っております。

今後ともどうぞよろしくお願い申し上げます。