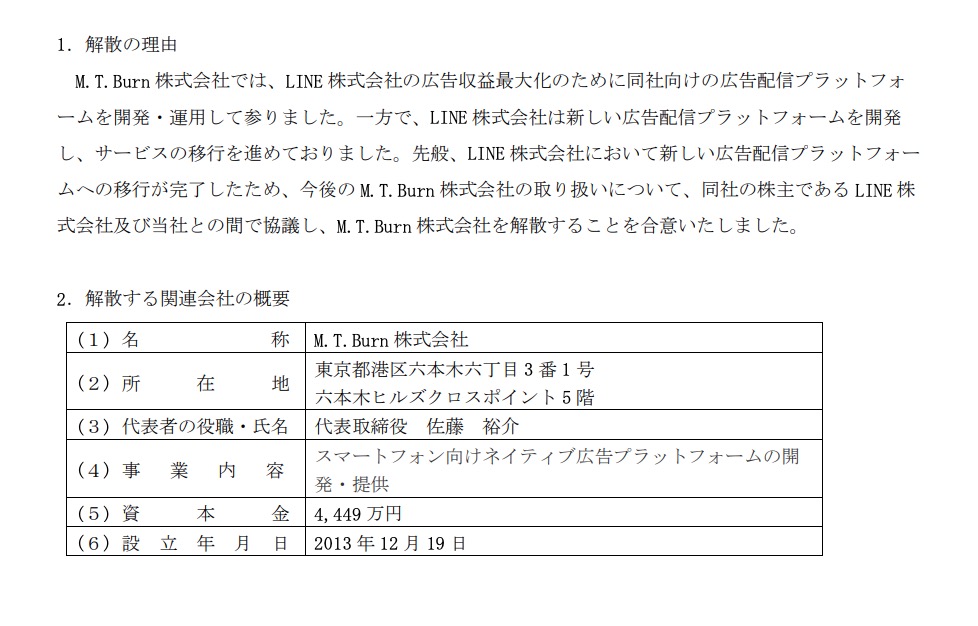

ネット広告のフリークアウト・ホールディングスがM.T.Burn解散のための下方修正を発表しました。

LINEが新しいシステムを利用するというのはフリークアウト側からみればかなり辛い理由ですね。

今回は持分法適用企業なので、利益のみが減ります。

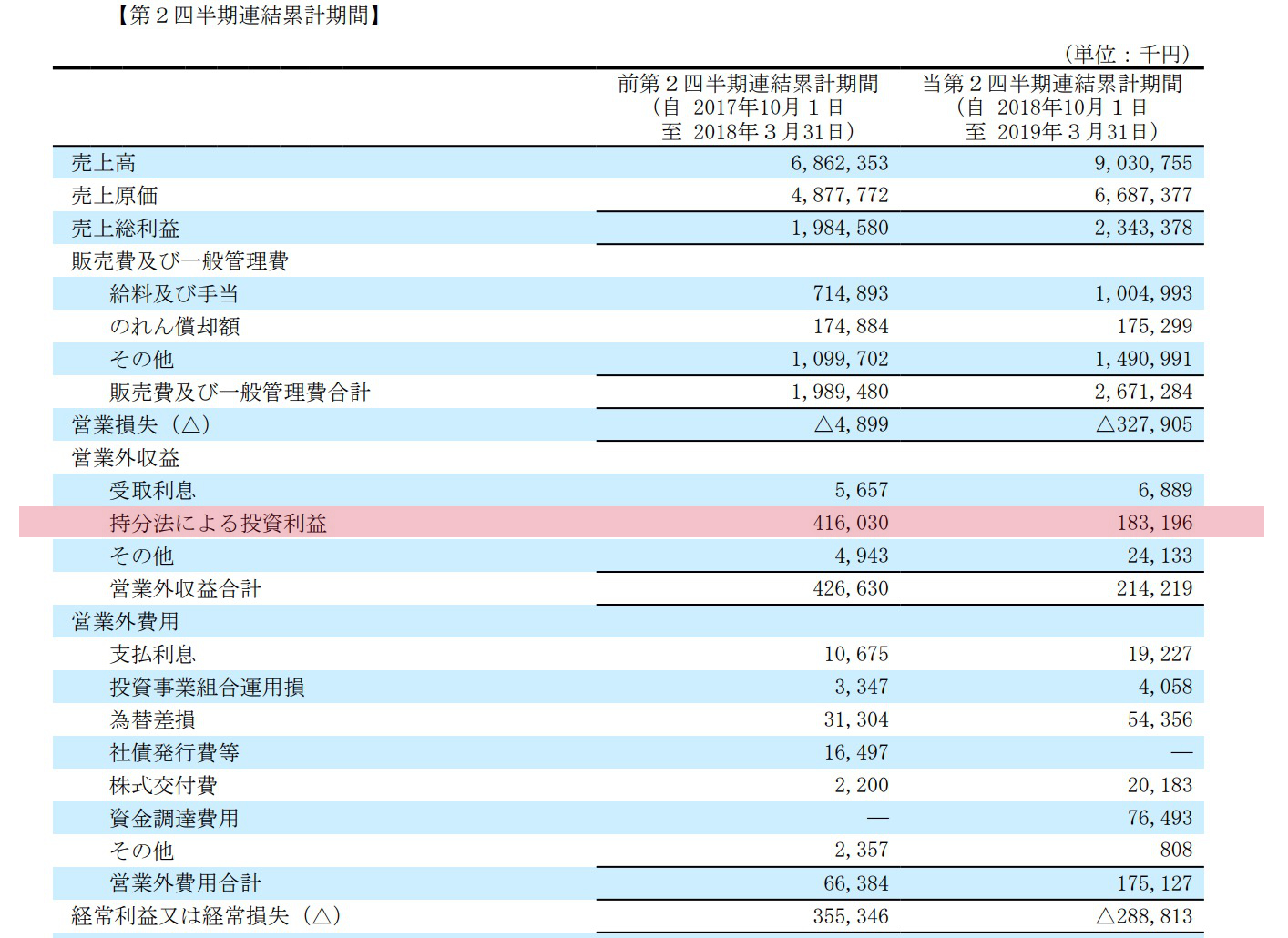

損益計算書のここの部分になりますね。

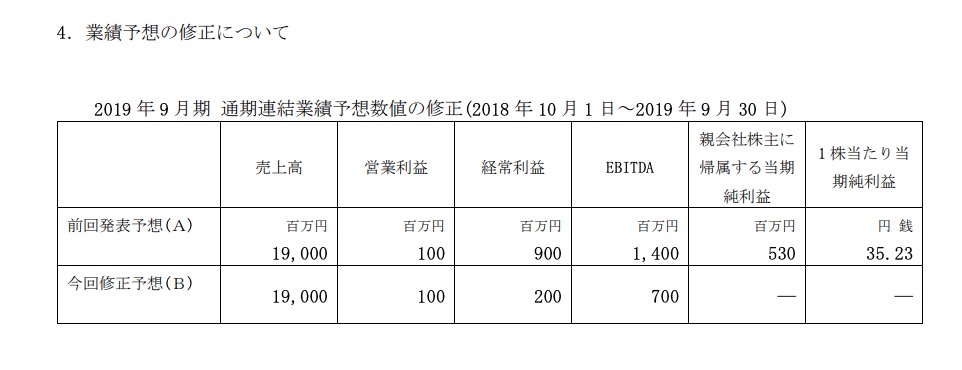

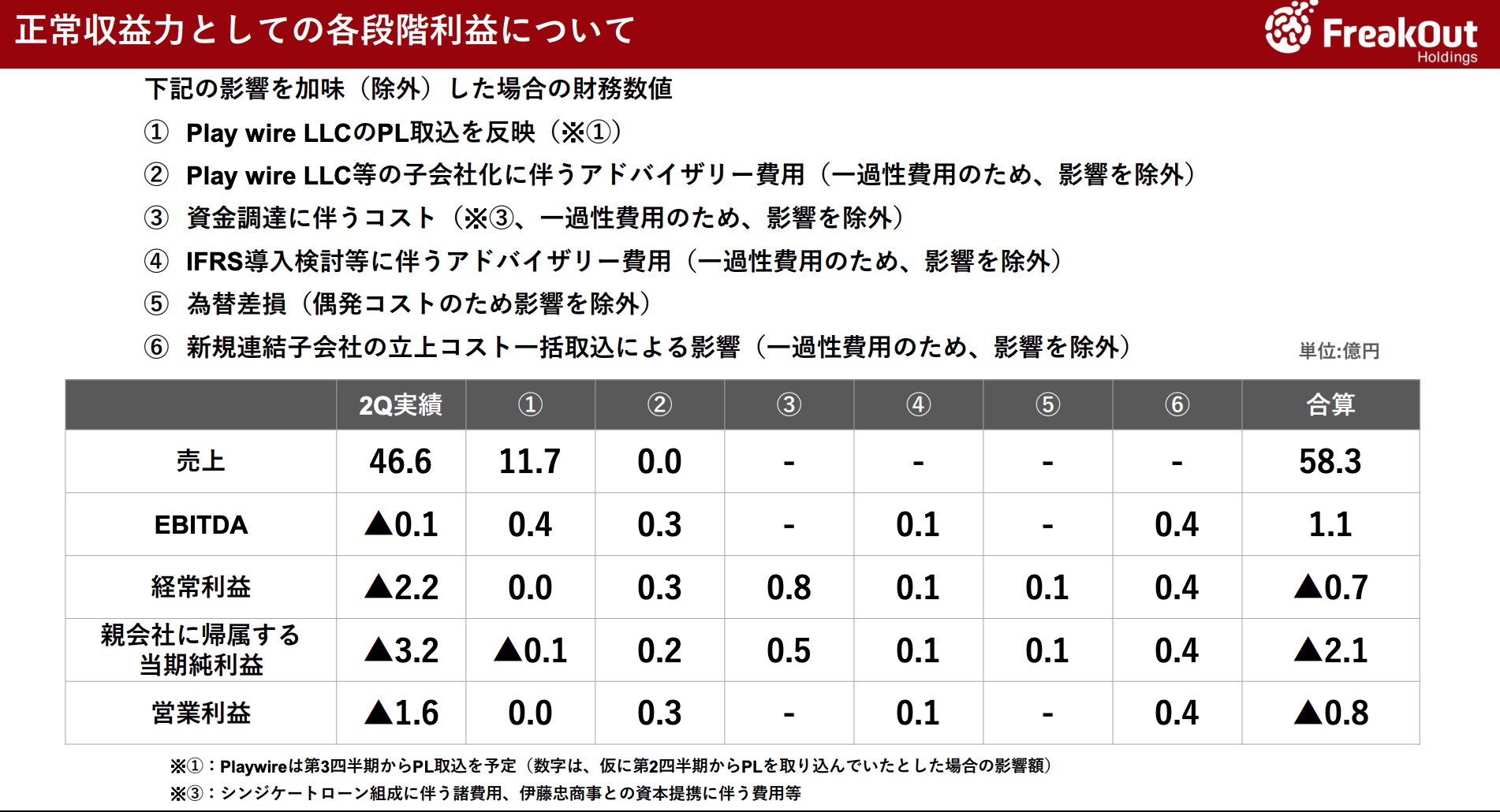

今回、半年で7億円の利益減を予定していますが、これですと

上期 1.3億円(それも去年より減益)

下期 7億円

というのは少し考えずらいものがありますので、もしかしたら解散しなくてもM.T.Burn関連の下方修正があったのかもしれませんね。

さて、今後のフリークアウトについて少し妄想してみました。

現在の時価総額は282億です。

M.T.Burnがなければ赤字拡大ですので

これは高いと言わざるをえません。

と、言いたいところですが

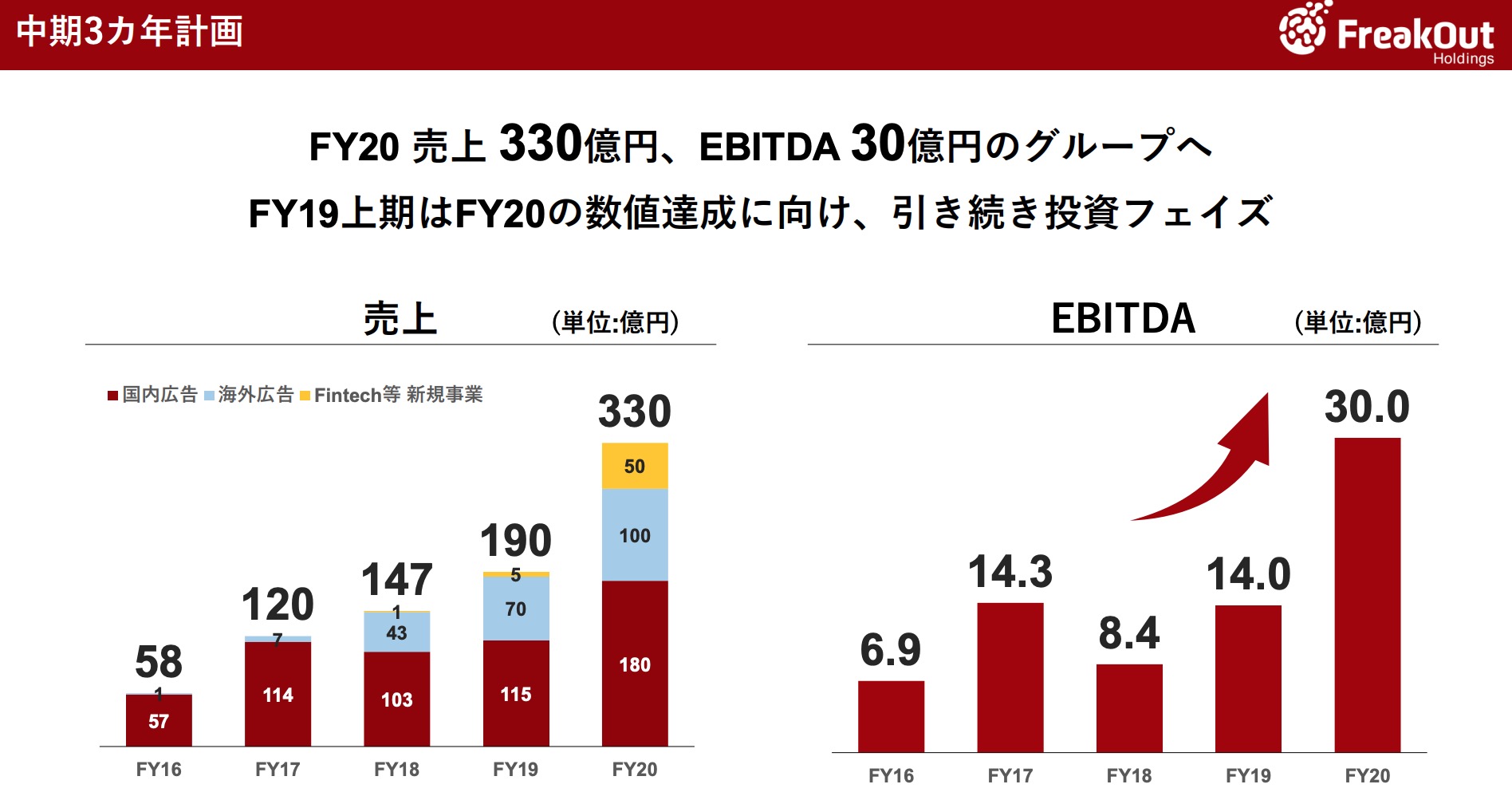

フリークアウトの中期経営計画ではEBITDA https://kabu.com/sp/glossary/1205139_3152.htmlで

来期30億円を予定しています。

これですと(純利益20億と仮定すると)PER14と成長株としては割安水準です。

とはいえ、M.T.Burnの利益もなくなるわけです。今回7億円の利益減の発表ですが、もう少し多そうです。

それでもこの予定通りの売上の伸びならすぐカバーできるのではないか。とも思うのですが

もうひとつ気になることがあります。

それは

売上190億→330億というのは可能なのか?

ということです。

どのくらいかと言いますと

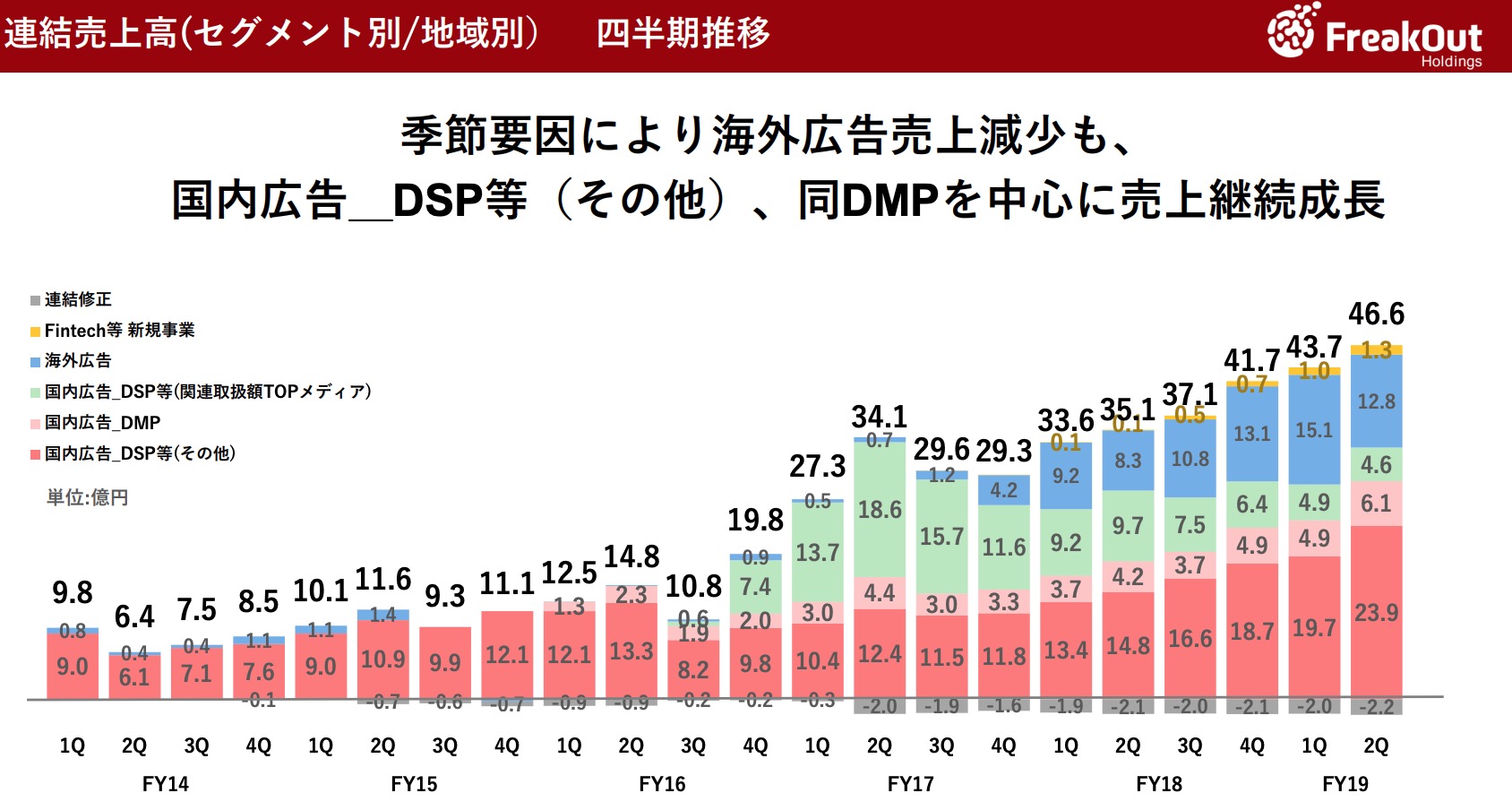

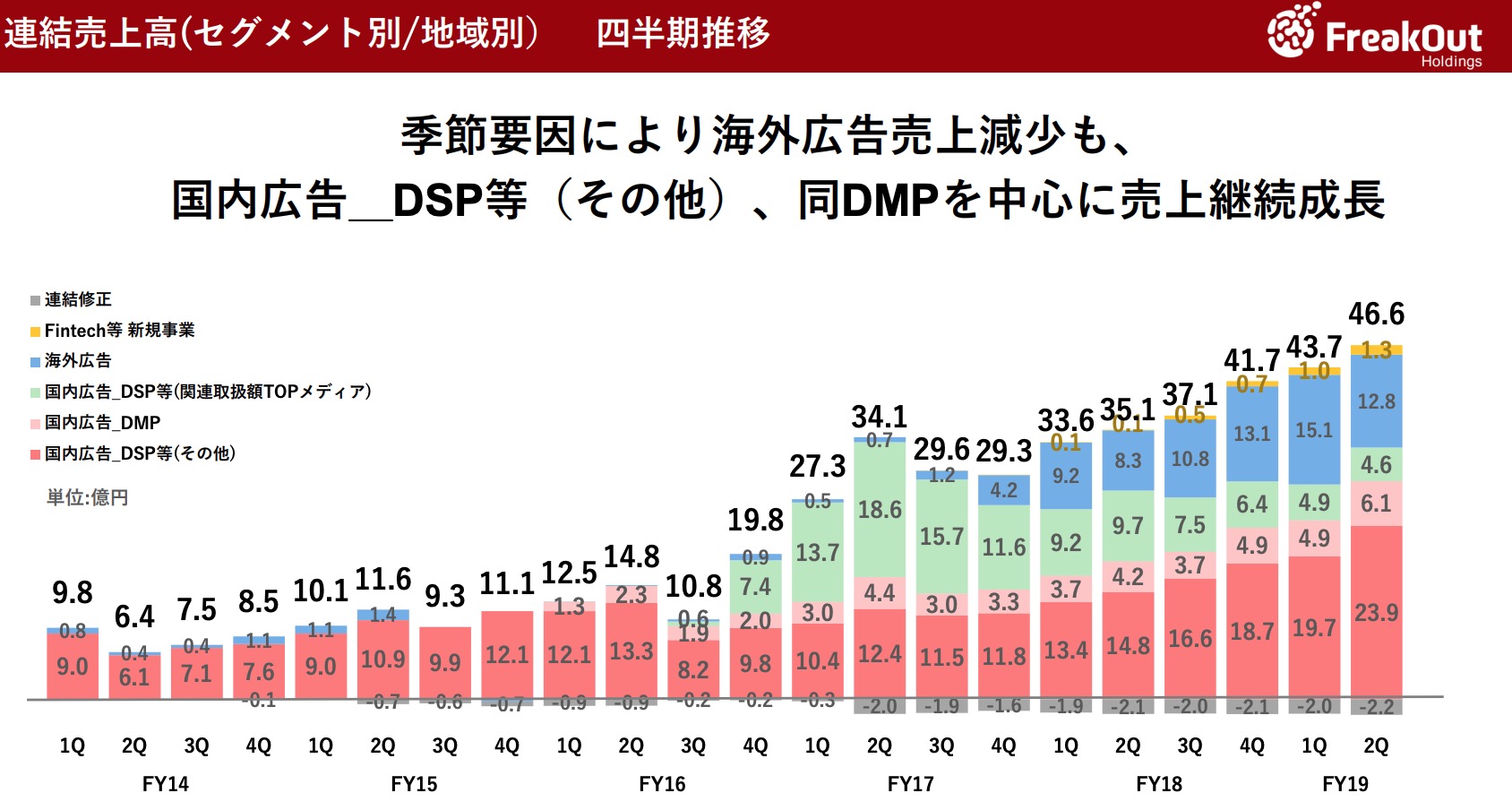

四半期の売上が46億ペース→83億ペースになる事を意味します。去年以外は3Q<2Qなので下期が今から爆発的が想像しにくいのです。で2020年度他のネット広告が今年より好調になる理由は何なのだろうか。と思うのです。

ただ3Qからは買収した子会社の影響で売上は12億ほど伸びるのですが

それでももう少し足りるのかな?とも思います。

それとあと1つ気になることがありまして「価格競争になっていないのか?」ということです。

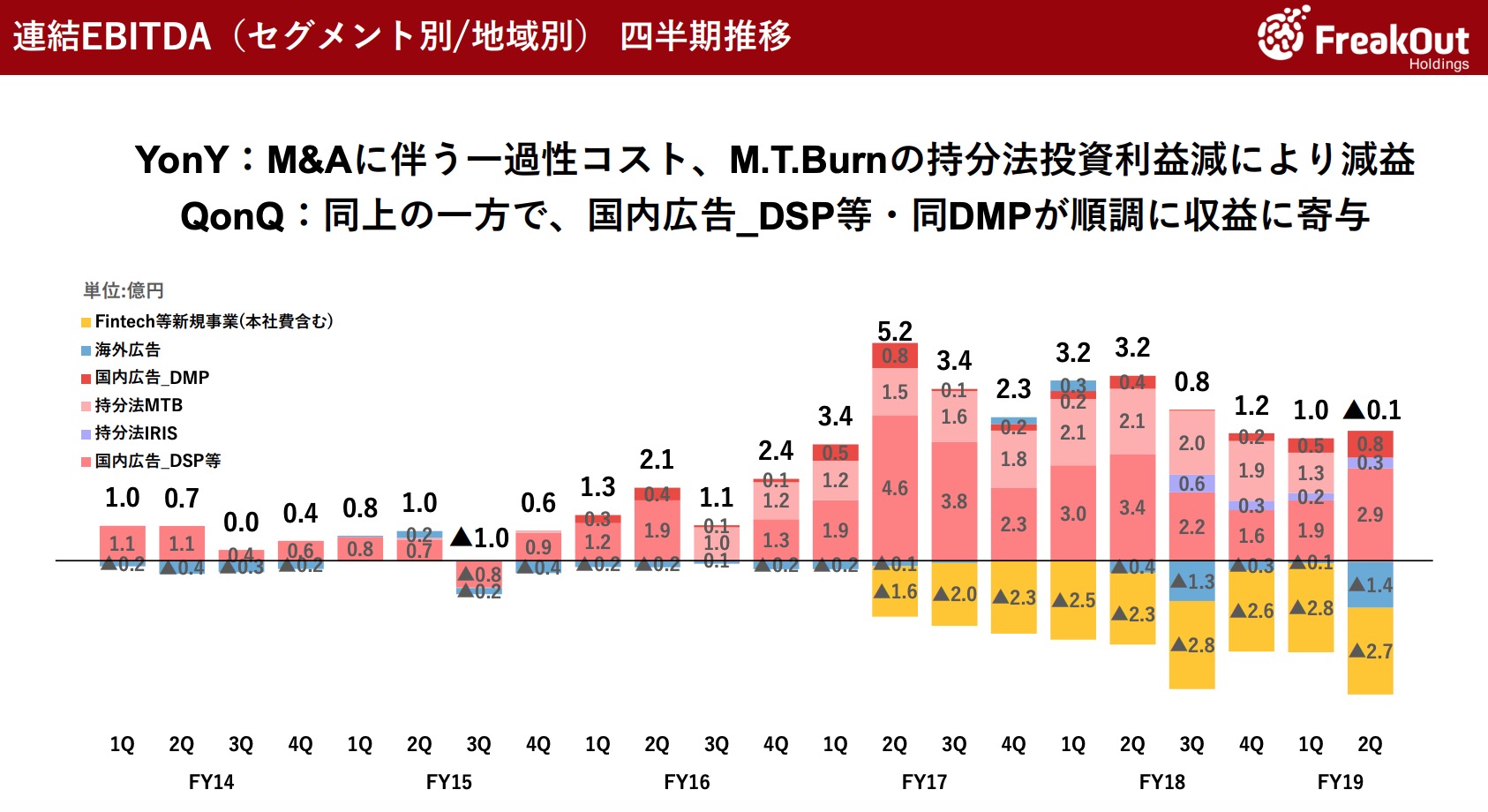

フリークアウトの売上を伸ばしているのは「DSP」が一番牽引しているのですが

一年前に比べて売上が1.6倍になっているのに

利益は3.4→2.9ほど15%ほど減っています。

かなり利益率が落ちていますね。これはDSP同士で価格競争しているから?と推測しているのですが、それだと来期の利益回復というのはM.T.Burn抜きでもありでも厳しいのではないかと思います。(フィンテック売上年間50億も気になるところですが今回は割愛します)

厳しい事を書いてしまいましたが、そんな事は杞憂に終わるのが一番です!

これからの成長がも楽しみですね!