2024.3.14に開催しましたジェイエイシーリクルートメント(2124)の質疑応答部分の書き起こしになります。

登壇者 執行役員 広報・IR部長 金子 美和子 様

[資料]

IRセミナー

JACリクルートメントの金子と申します。本日は皆様お忙しい中、時間を作っていただき誠にありがとうございます。私は9月にも一度ご説明する機会をいただきましたが、今回で2回目となり、皆様方とお話しできることを大変楽しみにしておりました。本日もよろしくお願いいたします。

さて、当社の株価状況についてですが、2月末時点で資料を作成したため、やや高めの株価となっております。本日の終値は719円、配当利回りは3.62%、PERは16.87倍、PBRは6.66倍となっています。年初来では当初16%ほど上昇しましたが、本日時点では10%程度の上昇となっております。

トピックスといたしましては、1月に4株を1株に株式分割を行いました。新NISAも開始されましたので、個人投資家の皆様に是非多く買っていただければと考え、より購入しやすい株式となるよう努めております。本日も皆様に関心を持っていただければ幸いです。

ジェイ エイ シー リクルートメントの特長

私の本日の説明ですが、9月にご説明した際に当社の概要をお話ししましたので、前回よりも理解が深まっている方も多いかと存じます。そこで当社概要は簡単に触れた上で、昨年度の決算概要と中期経営計画の内容を中心にご説明させていただきます。また、今後のマーケット見通しについてもお話しできればと考えております。

JACリクルートメントについて、まだご存知ない方もいらっしゃるかと思いますので、まずは簡単に会社の紹介をさせていただきます。JACリクルートメントは、名前に「リクルートメント」とついている通り、人材紹介の会社でございます。人材関連の事業には大きく四つの類型がありますが、多くの会社が人材派遣を扱っています。また、リクナビNEXTやマイナビといった求人広告を扱う会社や、人材周りのコンサルティングを行う会社もあります。当社は基本的に人材紹介を軸としており、人材派遣は扱っていないのが特徴の一つです。

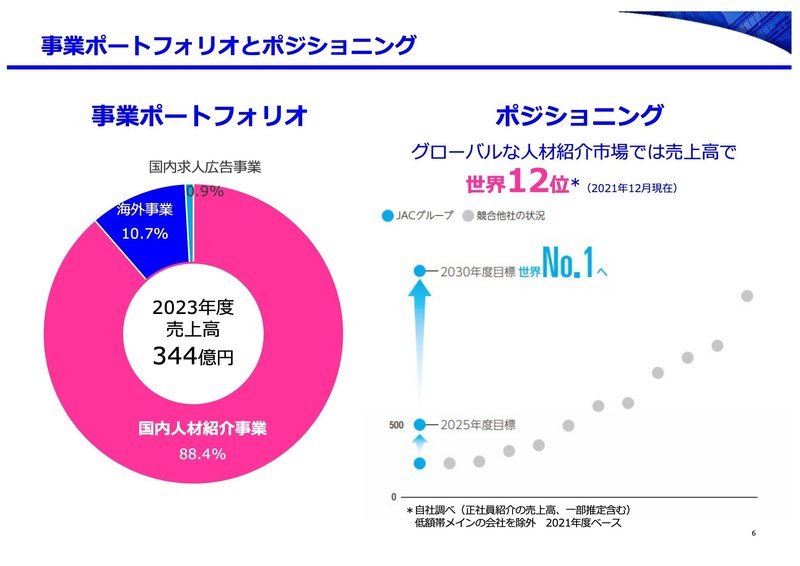

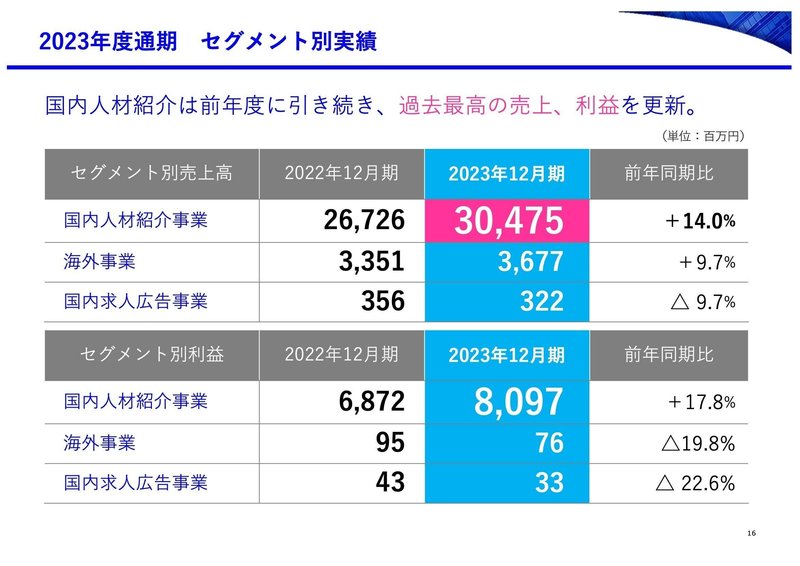

当社の事業ポートフォリオは、大きく三つの事業に分かれています。国内人材紹介事業、海外事業、国内求人広告事業です。売上の9割以上が国内人材紹介事業によるものです。海外には10カ国で展開しており、海外事業が約10%、国内求人広告事業が1%ほどの売上構成となっています。

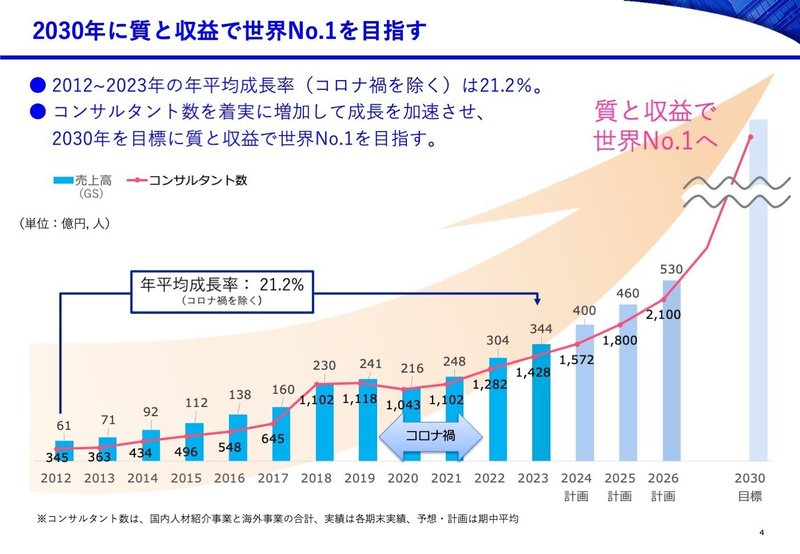

当社のランキングについてですが、当社のマーケットである、ホワイトカラーの人材紹介における中・高額帯でのマーケットシェアやランキングは、同業他社の開示状況により明確にお伝えすることが難しい面があります。このため、グローバルの同業他社も含めた規模感を自社調べでプロットしたものがこの資料です。世界最大手のコーンフェリー社が日本円換算で1300億円程度の規模であるのに対し、当社は昨年度で344億円でした。世界で12位ぐらいのポジションにいるのではないかと推測しています。2030年には、世界No.1のコーンフェリー社と同等の規模を目指して頑張っている最中です。

当社の規模についてですが、昨年度の売上高は344億円、総資産は235億円、コンサルタントの数は約1400人、従業員全体では1818名となっています。利益は約60億円、時価総額は1000億円を超えたところです。拠点数は世界11カ国で34拠点ございます。

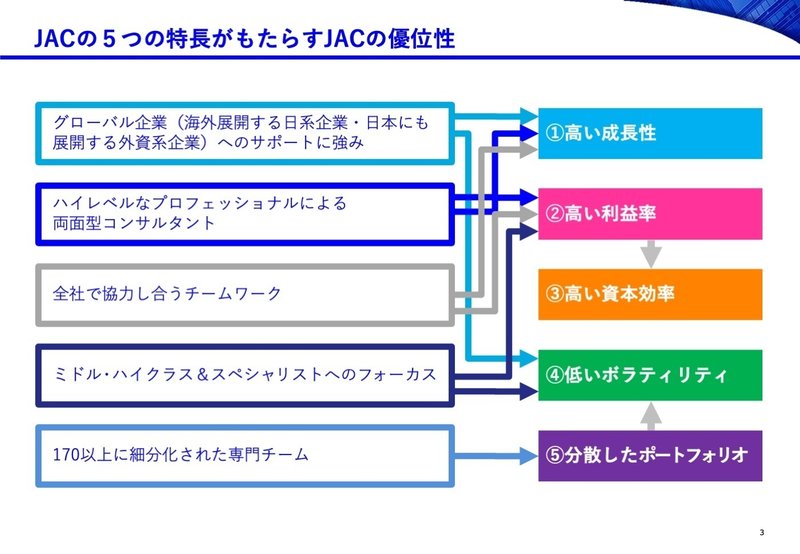

当社の特徴を五つご紹介いたします。

一つ目は、グローバル企業へのサポートに強みを持っているという点です。当社は1975年に英国で創業し、シンガポール、日本と支店を展開してきました。1988年にJACジャパンを設立し、日本のビジネスが大きくなったことから、2006年にJASDAQに上場したのがJACリクルートメントです。創業当時は、英国に進出した日系企業に日本語人材を紹介することからスタートし、日本に上陸した際には、日本に進出する外資系企業にバイリンガル人材を紹介する事業から始めたため、現在でも、バイリンガル人材の紹介や、日本から海外に進出する日系企業のサポートに強みを発揮しています。

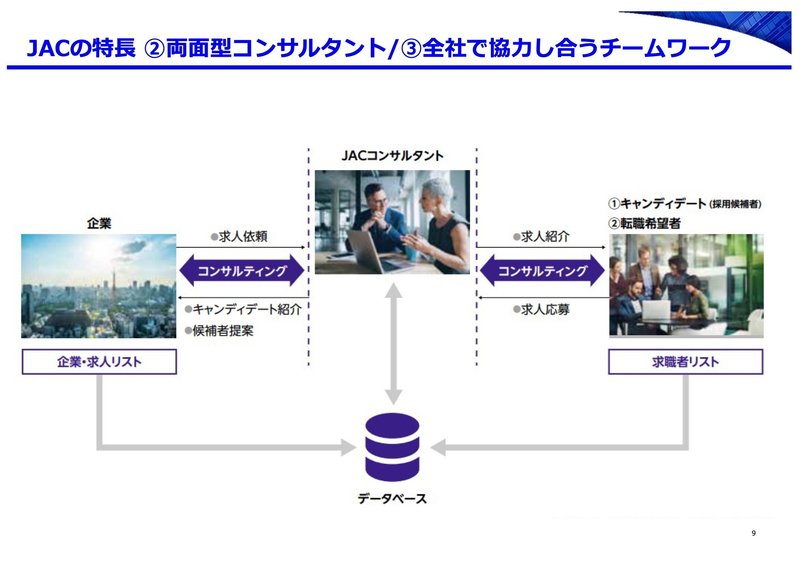

二つ目と三つ目の特徴は、コンサルティング型の人材紹介と全社で協力し合うチームワークです。当社では、コンサルタントが企業から求人をいただき、転職希望者に最適な求人を紹介するという一気通貫型のスタイルをとっています。これは、グローバルでは当たり前ですが、日本では分業型のスタイルをとる会社も多いのが現状です。さらに、当社では全社で協力し合い、チームで支え合うことで、大きく成長してきました。このような取り組みの成果として、オリコン顧客満足度調査のハイクラス・ミドルクラス転職部門で常に高い評価をいただいています。

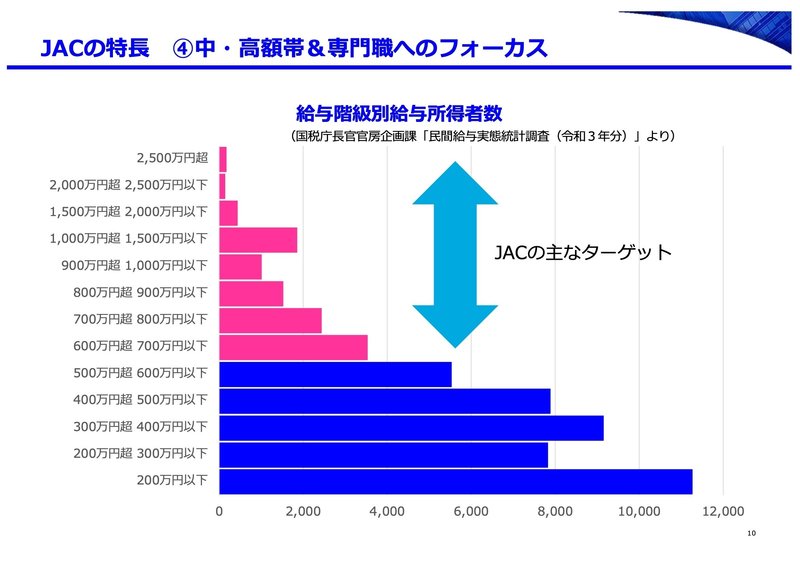

四つ目の特徴は、中高額帯や専門職にフォーカスしている点です。主にホワイトカラーの方々のご紹介をしており、特に年収600万円以上の方をターゲットとしています。対象となる層の方の数は必ずしも多くはありませんが、丁寧にマッチングすることを特徴としています。

五つ目の特徴は、170以上の細分化された専門チームを持ち、各業界に精通したコンサルタントが、企業のニーズと求職者の強みを深く理解した上で、最適なマッチングを行っている点です。

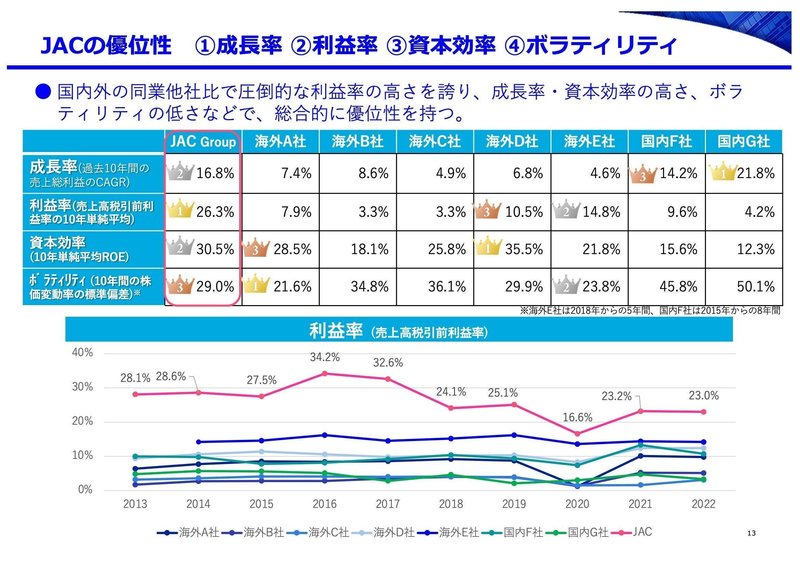

これらの特徴から、当社は財務的にも優位性のある状況にあります。高い成長性、高い利益率、高い資本効率、低いボラティリティ、分散したポートフォリオといった強みを持っています。

グローバルな企業をサポートし、チーム全体で協力し合うことで成長性を保ち、ハイクラス・ミドルクラスにフォーカスすることで高い利益率を維持しています。また、170以上の専門チームを持ち、様々な業界を扱うことで、特定の業界の景況感に左右されにくい低いボラティリティを実現しています。

以上が当社の概要についてのご説明でした。

2023年12月期通期連結決算概要

続いて、2023年度の決算概要についてお話しいたします。

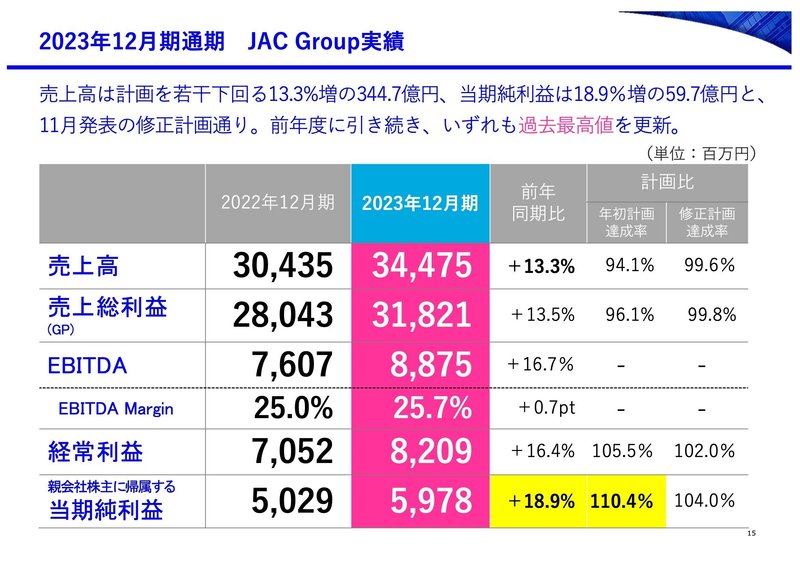

2023年12月期通期のJACグループの実績を簡単にまとめますと、売上高は344億円で、前年同期比13.3%の増益となりました。当初の計画よりは若干低い94%の達成率ではありましたが、11月に発表した修正計画に対してはほぼ達成することができました。

利益率については、25.7%と昨年度から0.7ポイント引き上げることができ、高い水準を維持しています。当期純利益は約60億円で、前年同期比約19%の伸びであり、年初計画に対しても10%超の達成となりました。利益面については、お約束した通りの結果を出すことができたと考えております。

セグメント別の状況ですが、国内人材紹介事業が約9割を占めており、前年同期比14%の伸びを示しました。利益も17.8%増と、過去最高の売上高と利益を更新しました。海外事業については、海外の同業他社の中には二桁のマイナス成長となった企業もある中、当社は約10%の売上増を達成しました。年初計画の売上高には及ばず、利益面でも伸ばすことができませんでしたが、厳しい環境下でも日系企業の求人増加を捉えることができたと考えております。

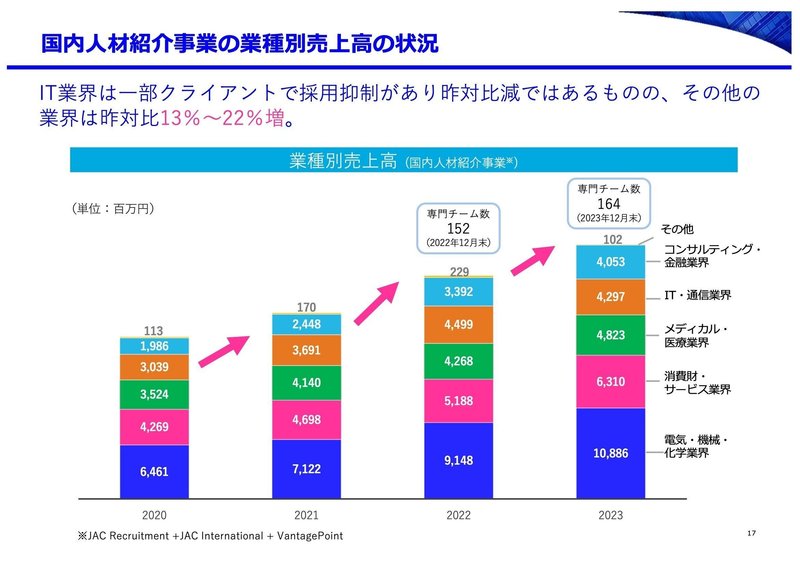

国内人材紹介事業の業種別売上状況を見ると、当社は様々な業種に分散したポートフォリオを持っていることがわかります。昨年度はIT業界の伸びが弱く、IT・情報通信業界のみ減収となりましたが、その他の業界、特に電気機械・化学業界(メーカー)は約2割の増収となりました。このように、特定の業界が苦戦しても、全体でカバーしながらトップラインを伸ばしていくことができる体制になっています。

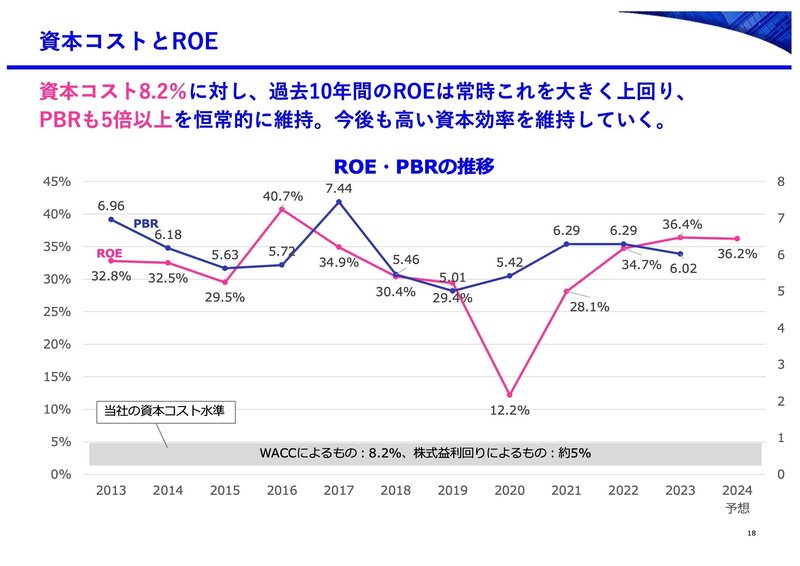

続いて、資本コストとROEについてお話しします。当社の資本コストは、WACCによる計算で8.2%、株主益利回りによる計算で約5%です。一方、当社のROEは非常に高い水準で推移しています。2020年はコロナの影響で一時的に32.2%まで下がりましたが、それ以外の年では35%を超える水準を維持しています。日本企業の中にはPBRが1倍を割り込むことが問題視されるケースもありますが、当社のPBRはコロナ禍でも常に5倍以上を維持しています。

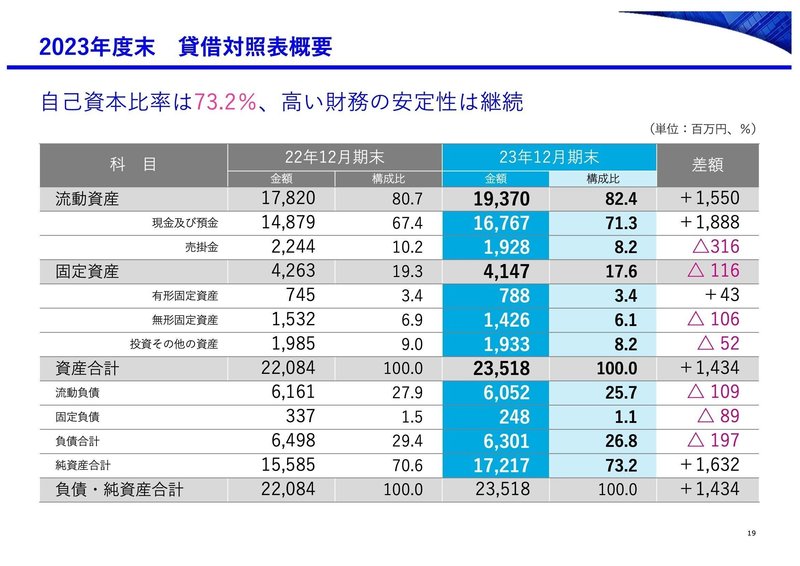

BS(貸借対照表)を見ると、自己資本比率は73.2%と高く、ほぼ無借金経営を実現しており、安定的な財務基盤を持っています。

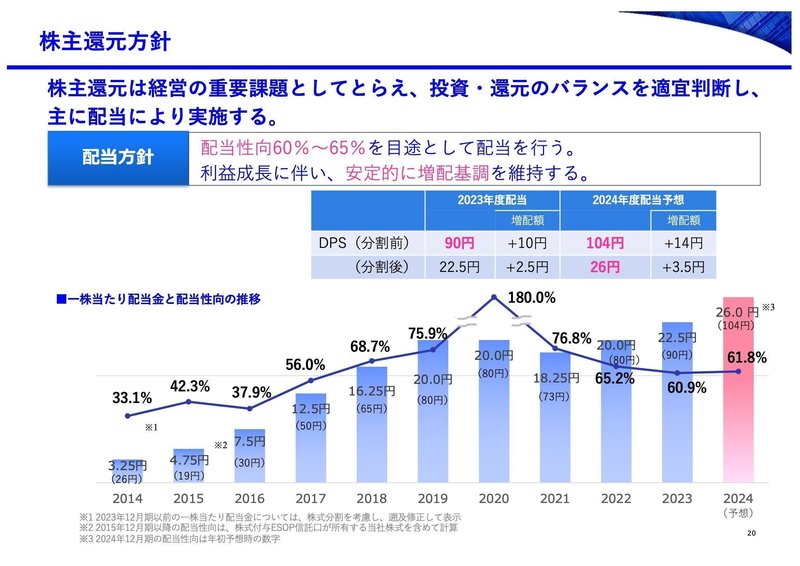

株主還元については、基本的に配当を通じて行っています。自己株式取得や従業員のストックオプションのための株式購入を行うこともありますが、株主還元という観点では配当を重視しています。配当方針は、配当性向60%から65%を目途とし、利益成長に伴って安定的に増配していく方針です。2021年は残念ながら前年比で配当を下げてしまいましたが、今後はそのようなことのないよう、しっかりと増配を継続していきたいと考えております。なお、2023年1月から株式を4分割しており、分割前のベースでは2023年度は10円の増配、2024年度は14円の増配を予定しています。

中長期目標と成長戦略

中期経営計画と成長戦略についてお話しします。当社グループは、2030年に質と収益で世界No.1を目指すという目標を掲げています。2012年から2023年までの間、コロナ禍を除いて年平均成長率21.2%で成長してきました。今後も高い成長率を維持し、着実に成長していきたいと考えています。売上高とコンサルタントの数の推移を見ると、両者はほぼ比例して伸びていることがわかります。今後も優秀なコンサルタントの数を増やすことで、トップラインを伸ばしていく方針です。

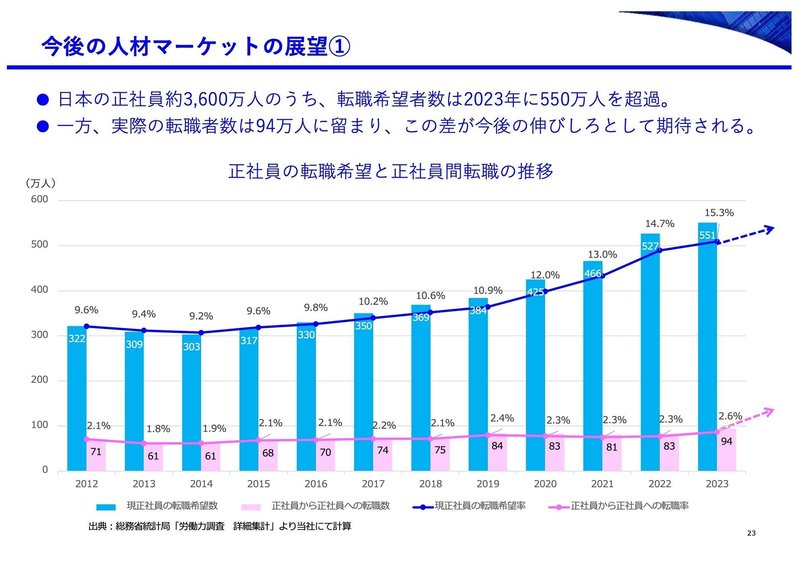

日本の人材マーケットについては、正社員約3,600万人のうち、2023年の転職希望者は550万人を超えるとされています。一方、実際に転職している人数は94万人にとどまっており、マッチングの難しさがボトルネックになっていると考えられます。転職希望者の経歴や特性、伸びしろを把握したコンサルタントが最適な企業とマッチングさせるサービスが求められており、当社にとって大きな成長のポテンシャルがあると考えています。

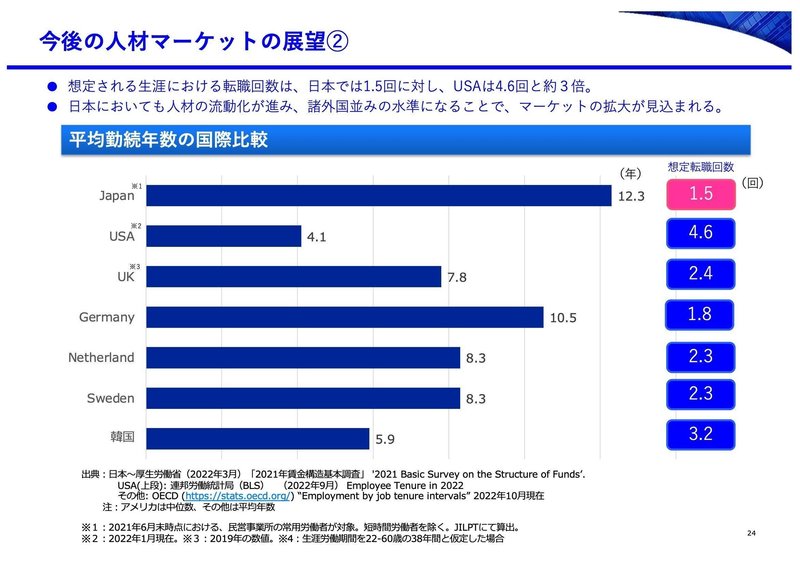

さらに、日本の平均勤続年数を国際比較すると、日本は12.3年と長く、米国の4.1年、イギリスの7.8年と比べて転職回数が少ないことがわかります。今後、日本でも転職がより一般的になっていく可能性があり、人材の流動化を促進する政府の方針とも合致していることから、当社のビジネスにとって追い風になると考えています。特に、人手不足が予想される中、限られた人材を最適な場所で活かすことが重要であり、当社のような適材適所のマッチングサービスが日本経済にとって必要不可欠になってくるでしょう。

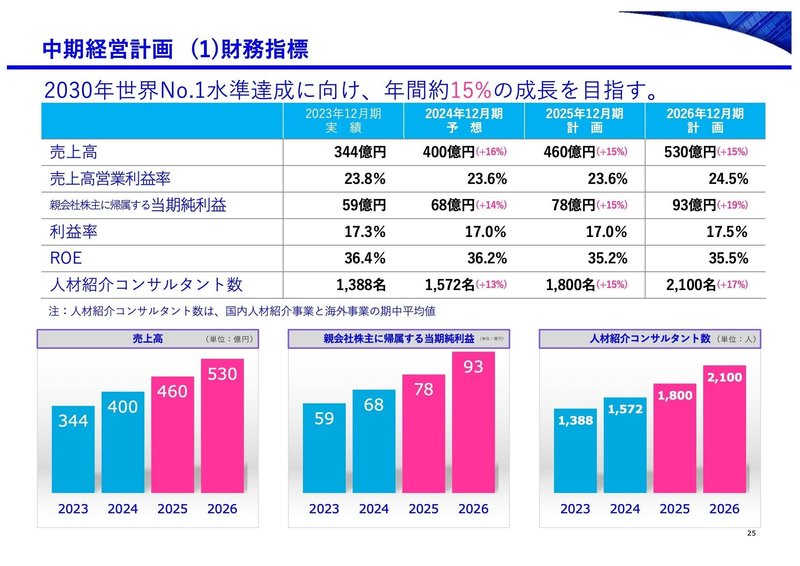

当社の中期経営計画では、2023年度の売上高を前年比16%増の400億円、営業利益を68億円と計画しています。2025年、2026年までは毎年約15%の成長を目指しており、そのためにコンサルタントの数を着実に増加させていく方針です。

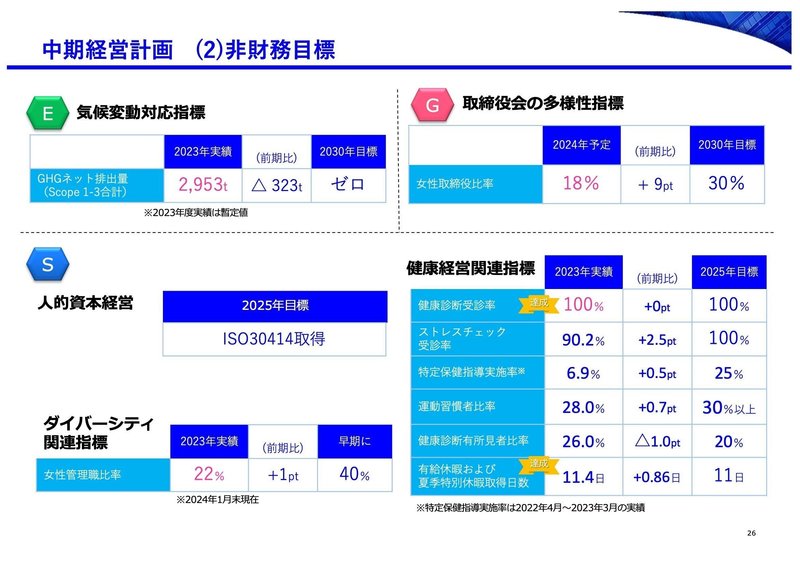

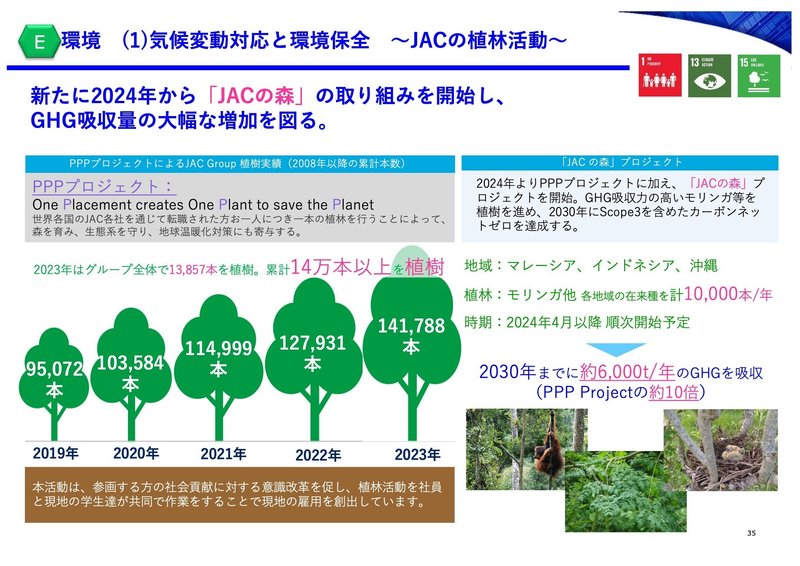

非財務目標については、気候変動対策としてGHG(温室効果ガス)排出量を2030年までにネットゼロにすることを目指しています。スコープ1、2についてはすでにネットゼロを達成しており、スコープ3を含めた全体で2030年のネットゼロを目指します。

取締役の多様性については、2024年の株主総会で承認いただければ、女性取締役比率が前年の9%から18%に倍増する予定です。2030年までに30%まで引き上げることを目標としています。また、人的資本経営についてはISO30414の取得を目指し、ダイバーシティについては女性管理職比率を早期に40%まで引き上げたいと考えています。健康管理についても着実に進展しています。

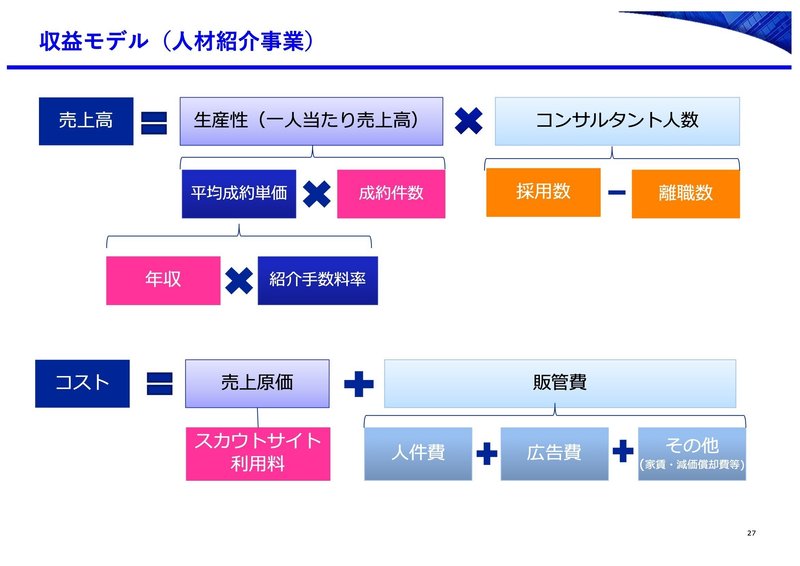

これらの目標を達成するための当社の戦略について説明する前に、当社の収益モデルを紹介します。当社の売上高は、コンサルタント1人当たりの売上高にコンサルタントの数を掛けたものです。コンサルタント1人当たりの売上高は、成約件数と成約単価の積で表されます。成約単価は、年収と紹介手数料率の積になります。売上を伸ばすためには、成約件数を増やすことと、より高い年収の方を紹介することが重要です。紹介手数料率については、市場で決まる部分が大きく、日本では通常の人材紹介で35%程度、エグゼクティブで45%程度が一般的です。したがって、当社の成長戦略の一つは、より高い年収帯の人材紹介と、成約件数を増やすための市場開拓に注力することです。

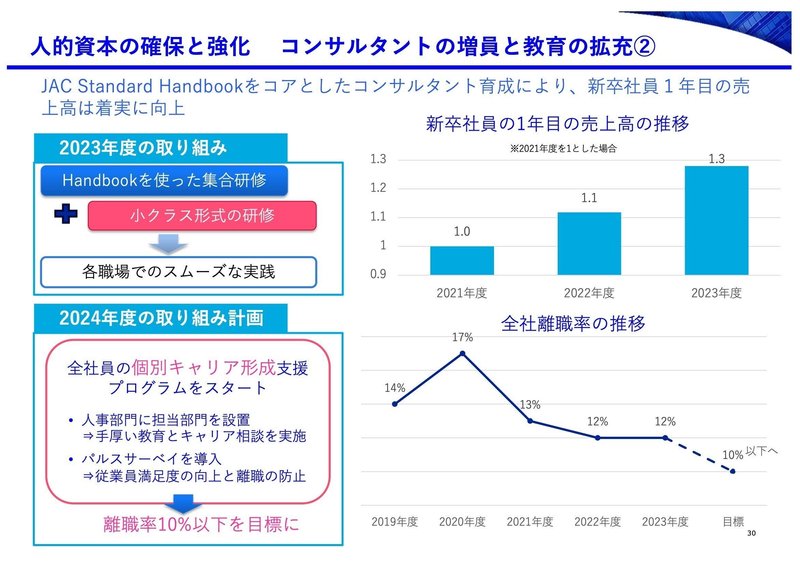

また、売上を伸ばすためには、優秀なコンサルタントを確保することも重要です。そのためには、採用に力を入れることに加え、離職率を下げ、質の高いコンサルタントに育成していくことが必要不可欠です。

コストについては、売上原価にはスカウトサイトの利用料などが含まれ、販管費は、その大部分は人件費で、その他に、広告費や家賃、システムの減価償却費などがふくまれます。コスト削減のためには、外部データベースの利用を減らして売上原価を抑え、効率的な広告運用やシステムの効率化によって販管費を削減することが重要です。

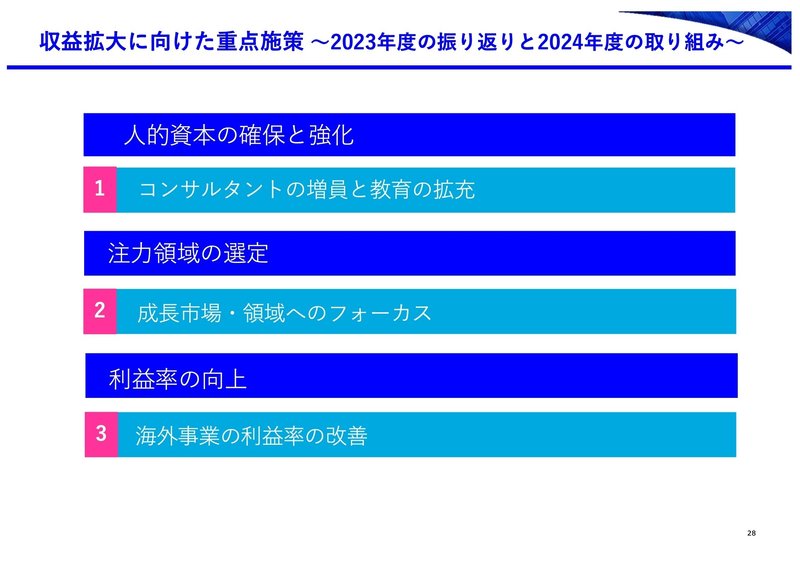

重点施策としては、人的資本の確保と強化、注力領域への集中、利益率の向上の三つが挙げられます。

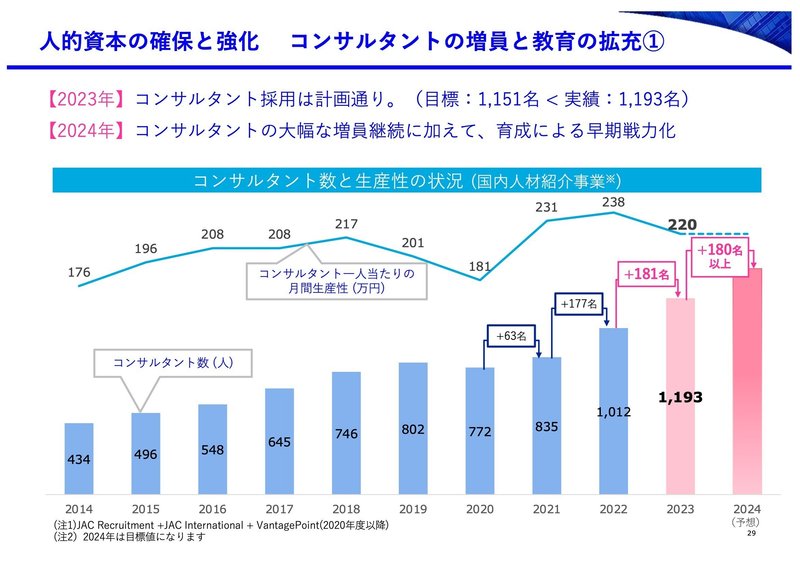

人的資本の確保と強化については、コンサルタントの数を着実に増やしながら、1人当たりの生産性を維持することを目指しています。2023年は1,193名のコンサルタントを擁し、前年比181名の増加となりました。

今年度も180名以上の増加を見込んでいます。新卒社員の教育にも力を入れ、OJTの研修を充実させることで、1年目の売上高を向上させています。また、離職率を引き下げるために、コンサルタントがやりがいを持って働ける環境づくりに取り組んでいます。

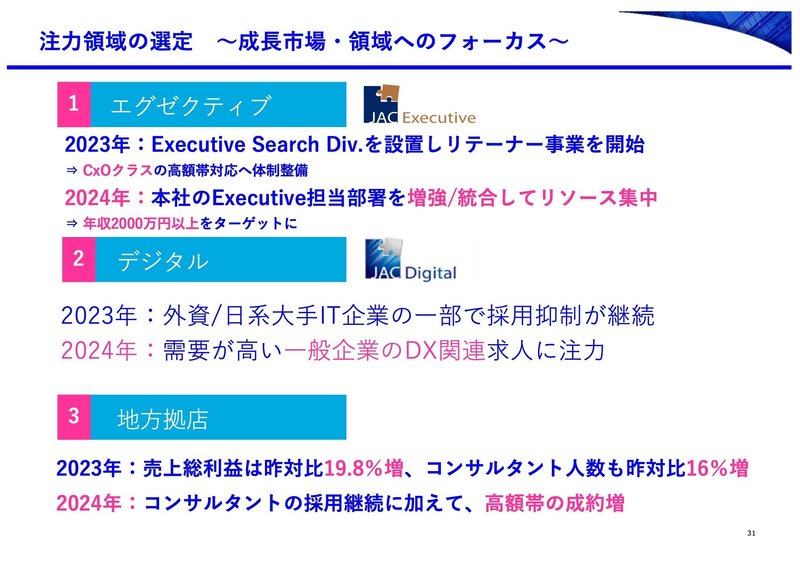

注力領域としては、エグゼクティブ領域、デジタル領域、地方拠点が挙げられます。エグゼクティブ領域では、CXOクラスの高額帯に対応できる体制を整備し、部長クラス以上の人材紹介にも注力します。デジタル領域では、DX関連の求人ニーズが高まっており、今年度も30%以上の伸びを目指しています。地方拠点については、同業他社があまり展開していない領域であり、地方企業のニーズにも応えていきます。

利益率の向上については、海外事業の収益性改善に取り組みます。日系企業のウエートを拡大するとともに、年収帯の高い欧米地域に拠点を拡大することで、収益性の高い案件を獲得していきます。また、バックオフィス機能の効率化によるコスト削減にも取り組んでいます。

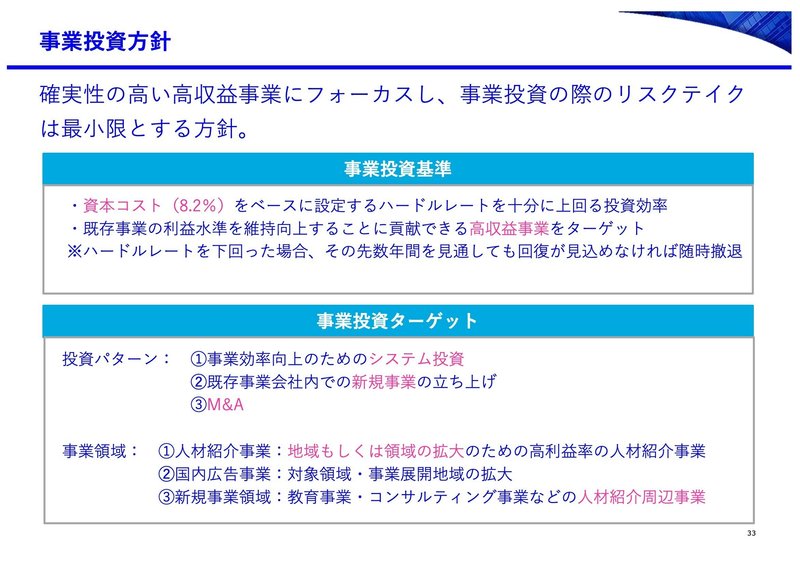

事業投資については、確実性が高く高収益の事業に集中します。資本コストを上回る投資効率を基準とし、既存の高い利益率を維持・向上できる事業を対象とします。投資パターンとしては、システム投資、新規事業立ち上げ、M&Aなどがあります。人材関連事業を中心に、高収益の案件があれば検討していきますが、現時点では具体的な案件はありません。

非財務目標については、環境面では2030年までにスコープ3を含めたネットゼロを目指します。

植林活動を継続し、新たに「JACの森」プロジェクトを開始することでCO2削減に貢献します。

人的資本経営の促進では、人材の育成と活躍できる環境整備に力を入れます。当社自身の人的資本経営を推進するとともに、社会全体への人的資本経営の浸透にも貢献していきます。

まとめますと、人材の流動化や適材適所が求められる中、当社グループは人材紹介を通じて社会課題の解決に貢献してまいります。国内の人材紹介マーケットは今後も拡大すると見ており、コンサルティング型の紹介は AI のマッチングとは差別化できると考えています。高い利益率、資本効率、低ボラティリティ、高い配当性向を維持し、安定的に配当総額を拡大し、株主の皆様のご期待に応えてまいります。

質疑応答

Q. 2030年世界No.1水準達成に向けて目指しているNo.1水準とは、具体的にどのようなことを指しているのでしょうか。何についてNo.1なのか、どのような観点でNo.1を目指しているのかをお聞かせください。

A. 当社が目指すNo.1水準は、質と収益の両面でのNo.1です。収益面では、トップラインにおいて、ホワイトカラーの人材紹介分野で世界の同業他社と比較してもNo.1になることを目標としています。現在、世界最大手のコーンフェリー社の売上高が1,350億円程度ですので、それに匹敵する水準まで成長していきたいと考えております。2030年までの達成は難しいかもしれませんが、高い目標を掲げ、会社一丸となって取り組んでまいります。

同時に、質の面でもNo.1を目指しています。当社は創立以来48年間で、質の高い満足度の高いコンサルティングを積み上げてきました。この質の高さを日本国内だけでなく、世界中のどこでも「JACに依頼すれば質の高い人材紹介をしてもらえる」と評判になるようなレベルを目指します。これにより、お客様から一番選ばれる会社となり、株主の皆様を含むすべてのステークホルダーの方々に最大の満足を提供できるような会社をNo.1と位置づけ、その達成を目指してまいります。

Q. No.1の質とは、具体的にどのような点で同業他社と差別化を図っているのでしょうか。

A. 質のNo.1には二つの側面があると考えています。一つは、転職者の方にとって、自分に最適な企業を紹介してもらえること。単に経歴だけでなく、伸びしろを含めて最適なマッチングを行い、企業風土にもぴったり合った転職先を提案することで、高い満足感を得ていただけるようにしています。

もう一つは、クライアント企業の方にとって、自社の置かれている状況を深く理解した上で、求人内容から最適な人材像をご提案し、事業戦略の実現に貢献できる最適な人材をご紹介できることです。

Q. 2030年の目標は売上高ではなく利益のNo.1ということでしょうか。また、国内事業と海外事業のどちらを目指していますか、それとも会社全体でのNo.1でしょうか。

A. 当社が目指すのはホワイトカラーの中高額帯の人材紹介の売上高で世界No.1です。国内事業と海外事業を合わせた会社全体での世界No.1を目標としています。

Q. JACリクルートメント様が、M&Aのターゲットとしている職種やどのような会社をM&Aのターゲットとしているのかをお聞かせください。

A.一つは人材紹介事業において高い利益率を達成できるような企業がターゲットになります。具体的には、ハイクラスの人材紹介や、アメリカや欧州などの地域で高い利益率を上げている人材紹介会社であり、かつ資本コストを上回る投資効率が期待できるようなところがあれば検討したいと考えています。ただし、そのような条件に合う企業を見つけるのは難しいのが現状です。

もう一つは、教育事業なども検討対象になり得ます。当社がサポートしているハイクラスやエグゼクティブ層を対象とした人材教育の事業などは、企業のニーズにマッチした人材をご紹介するという点で、関心のある分野だと考えています。

Q. JACリクルートメント様は、これまであまり積極的にM&Aを行ってこなかったという印象がありますが、何か理由があるのでしょうか。基本的には自社での成長を重視し、M&Aは選択肢の一つという位置づけなのでしょうか。

A. 当社はM&Aの実績がないわけではありません。国内求人広告事業のキャリアクロスや、エグゼクティブ層に特化したバンテージポイントはM&Aにより子会社化しました。ただし、人材紹介事業でのM&Aには難しさがあります。人材紹介会社の最大の資産は人材であり、買収後にキーパーソンが退職してしまうと、のれんだけが残ってしまうリスクがあるからです。買収後も活躍し続けてくれる人材が確保できる確信が持てないと、M&Aの意味がないと考えています。

また、当社は非常に高い利益率を維持しているため、M&Aによって利益率が大きく低下するようでは、あまり価値がないとも考えています。社長も利益率の基準を重視しているため、M&Aのターゲットとなる企業は多くないのが現状です。

Q. 採用に苦戦している企業が多い中、JACリクルートメント様はコンサルタントの採用が順調に見えます。何か秘訣があるのでしょうか。また、どのようにして大幅な増員に繋げることができたのでしょうか。

A. 当社も採用には苦労しています。採用チームの人数を増やし、採用活動に力を入れています。ただし、人材紹介会社である当社の強みとして、転職を希望する登録者のデータベースがあり、その中から当社への入社を提案することもできます。

また、採用を担当する人事部門には、現場でパフォーマンスを上げてきた優秀な人材を配置しています。彼らは人材紹介コンサルタントと同様に、パフォーマンスボーナスなどの成果報酬を得ながら、全力で採用活動に取り組んでいます。こうした点が、当社の採用における秘訣だと言えるでしょう。

Q. 最近、多くの企業でベースアップが上昇傾向にありますが、これがJACリクルートメント様の経営に影響を与える可能性はありますか。

A. ベースアップによって転職者の年収が上昇すれば、当社の紹介手数料単価も上がるため、プラスの影響があると考えています。実際に昨年度の平均単価は2~3%上昇しましたが、ベースアップの影響も一因だと思われます。

一方で、各社が人手不足に悩む中、従業員のリテンションを高めるために給与を引き上げる動きがあります。これによって、転職意欲が減退する可能性もあります。ただし、当社の場合、相対的に若手層よりも専門職やミドル以上の層をターゲットとしており、彼らは給与面よりもやりがいやスキルの活用を重視して転職を決める傾向があるため、影響は限定的と考えています。とはいえ、求職者の確保には一定の影響が出る可能性はあるでしょう。

Q. JACリクルートメント様は順調に成長されていますが、この10年間ずっと成長を続けられています。景気の影響はあまり受けていないのでしょうか。

A. 景気の影響が全くないわけではありません。特に2020年のコロナ禍の際には、グラフでもお分かりいただけるように、トップラインも利益も減少しました。ただし、当社が主にターゲットとしている管理職や専門職の層は、景気の影響を受けにくい傾向があります。不景気だからといって、課長のポジションを空けたままにしておくというようなケースは少ないでしょう。そのため、当社の事業は相対的に景気の影響を受けにくいと考えています。

Q. 人材紹介事業において、最も重要なKPIは何でしょうか。コンサルタントの数、拠点数、売上高など、様々な指標がありますが、最も重視しているものを教えてください。

A. 最も重要なのは、コンサルタントの数と1人当たりの生産性だと考えています。この2つの指標で売上高がほぼ決まります。利益率については、現在非常に高い水準にあり、コストコントロールにも注力している当社では、売上高を伸ばすことが最優先事項です。そのため、売上高に直結するコンサルタントの数と1人当たりの生産性が最も重要な指標だと言えます。

Q. コストコントロールについて、具体的にどのような取り組みをされているのでしょうか。

A. 収益構造の中で、コストは売上原価と販管費に分かれます。売上原価はスカウトサイトの利用料、販管費は人件費、広告費、システム投資、家賃などで構成されています。

売上原価については、外部のデータベースの利用を抑え、自社のデータベースやコンサルタントの直接リサーチ、紹介などを活用することでコストコントロールを図っています。

広告費については、売上目標に届かない場合は、テレビCMを中止するなどの調整を行います。

人件費については、当社はパフォーマンスボーナスの割合が高く、予算100%達成時で給与の4割程度を占めます。そのため、売上高が低調な場合は自動的に人件費も抑制され、売上高に対して一定の割合に収まるようになっています。

このように、売上高に応じて柔軟にコストをコントロールできる仕組みを整えることで、利益率を維持しています。

Q. 最近、大手IT関連企業で大幅なリストラに関するニュースを見かけますが、人材需要の変化の影響はありますか。差し支えなければ、需要が減っている業種と増えている業種を教えてください。

A. ご指摘の通り、特に米系大手IT企業でのレイオフなどの影響は出ています。2022年は IT 企業からの求人が多く、当社の業績も順調でしたが、2023年はその需要が大きく減少しました。本社でリストラの方針が出ると、日本の子会社にも影響が及ぶためです。

一方、日本企業は相対的に景気が良く、自動車メーカーや半導体関連企業は好調です。当社は幅広い業種の日系企業をサポートしているため、IT関連の需要減をカバーできています。例えば、メーカーのDX人材の需要は非常に強いです。外資系企業を希望する求職者にも、日系メーカーのDX部門をご提案するなど、マッチングの工夫で対応しています。

Q. 御社の大株主であるかんぽ生命保険が3.7%の株式を保有していますが、保有方針などはご存知でしょうか。

A. かんぽ生命保険様の保有は、特段の政策保有ではなく、通常の運用の一環だと認識しています。安定株主だとは思いますが、詳細な保有方針までは存じ上げておりません。

Q. 様々な業種との取引がありますが、足元で感じられる変化、特にプラスの業種とマイナスの業種があれば教えてください。

A. 日本の景気が良い企業は、非常に好調だと感じています。昨年度は自動車メーカーや半導体製造装置関連企業などで人材の取り合いが起きるほどの活況でした。大阪万博や災害復興需要などを背景に、建築・不動産業界も好調で、海外進出や海外企業の買収なども活発化しています。当社の海外人材紹介の強みを活かせる分野だと考えています。

相対的に弱いのは、先ほどお話ししたIT系企業と、外資系企業全般です。2023年の状況は足元でも大きく変わっていません。またヘルスケア・医療分野は伸び率こそ高くないものの、景気の影響を受けにくいディフェンシブな業種として、安定的な需要があると捉えています。

Q. 御社にとって為替の変動はどのように影響しますか。円安は海外事業にとってはプラスになる反面、日本に進出する外資系企業にとっては投資しにくくなると思うのですが、いかがでしょうか。

A. 当社の海外事業の規模はそれほど大きくないため、為替の変動が直接的に大きな影響を与えることはないと考えています。円安になると、海外輸出を行う企業は好景気となり需要が強くなる一方で、輸入に依存する企業は逆の影響を受けます。

当社の場合、扱う業種のポートフォリオが非常に分散されているため、円安で景気が良くなる業種と悪くなる業種の両方を抱えています。そのため、為替の影響はそれほど大きくないと認識しています。

Q. 株価対策として自社株買いや株主優待などを検討されていますか。今後の株価対策についてお考えをお聞かせください。

A. 自己株式の購入については、流動性があまり高くないことから、現時点では株主還元の手段として予定していません。

株主優待については、当社の事業特性上、製品などを提供することが難しいため、現在のところ導入の予定はありません。ただし、個人投資家の方に当社株を保有していただくために、株主優待の実施を提案する証券会社もあるため、可能性はゼロではないと考えています。

Q. 人材紹介で紹介した人材の年収に応じてフィーをいただくとのことですが、このフィーはストック性のある売上になるのでしょうか。それとも、ほとんどが一過性の売上なのでしょうか。

A. 当社のフィーは基本的にワンタイムの売上となります。紹介した人材が2年目、3年目も在籍し続けたとしても、追加のフィーは発生しません。そのため、毎年しっかりと人材を紹介し、売上を立てていく必要があります。

Q. 一度転職した人材が、再度転職を希望してリピーターになるようなケースは、全体としてはごくわずかでしょうか。

A. 当社の場合、他社と比べるとリピーターの割合が多い可能性があります。例えば、経理や人事のスペシャリストの方が、キャリアアップのために異なる会社に転職されるケースがあります。以前当社からご紹介した方が、数年後に再度当社に相談され、より高いポジションでの転職を希望されることもあります。

コンサルタントの中には、転職先をご紹介した方と良好な関係を築き、次の転職の際にも相談いただけるような信頼関係を構築している者も多くいます。そういった意味でのストック性はあるとも言えるかもしれません。

Q. 以前、広告宣伝費を増やした時期があったかと思いますが、その効果はいかがでしたか。ブランディングや認知度向上を目的とした広告だったのでしょうか。

A. テレビCMは主に認知広告としての位置づけです。当社の名前を知らない方には、直接当社のサイトにご登録いただくのは難しいため、少しでも社名を認知していただくことを目的としています。

一昨年はテレビCMを実施せず、昨年の1月と2月に放映したため、1Qは広告宣伝費が増加しました。ただし、昨年度後半は計画よりもトップラインが弱かったため、コストのかかるテレビCMは中止せざるを得ませんでした。

テレビCMの効果については、ウェブサイト上での個別の広告と比べると間接的だと認識しています。ウェブ上の広告の方が、直接的に登録者を獲得できる点で効果が高いと言えます。

しかし、テレビCMを放映していた時期の方が登録者数は多く、CMを中止してからは徐々に減少する傾向があります。認知広告も一定の必要性はあると考えています。

Q. 海外事業の売上高は、展開している11カ国すべてを含んでいると思います。そうなると、1カ国あたりの売上規模は1%弱と小さいと感じました。国によって売上の大小があるとは思いますが、海外事業は国内事業と比べて、一つの国で大きく成長するのは難しいのでしょうか。

A. 海外では、日本と比べて人材紹介の手数料率が低い傾向にあります。日本では35%程度ですが、海外では20%から25%程度にとどまります。そのため、売上高の効率性という点では不利になります。

また、日本は転職があまり一般的ではないため、人材紹介会社の数も相対的に少ないと思われます。海外ではその点で競争が激しい市場もあります。外資系企業の場合、本国で利用している人材紹介会社を使いたがる傾向もあるでしょう。当社の強みは、日系企業とのつながりにあります。

ただし、日系企業も現地化が進むと、日本語人材の需要が減少したり、現地の低価格の人材紹介会社に流れたりするケースもあるようです。このため、海外事業には難しい面があると認識しています。

現在は欧米地域に拠点を増やしており、年収水準が高く効率的に事業を展開できる地域でのプレゼンスを高めることで、トップラインの成長を目指しています。ただし、そこにも一定の困難があることは事実です。

Q. 中期経営計画の達成に向けての課題をお聞かせください。コンサルタントの増加鈍化や世界的な景況感の悪化などが懸念材料として考えられますが、特に中国経済の減速が気になるというご意見もいただいています。

A. 中国経済の減速は、当社の海外事業には大きな影響を与えていますが、現在の中期経営計画では海外事業の成長をそれほど織り込んでおらず、ほぼ横ばいの前提としています。したがって、計画の達成という点では、中国経済の影響は限定的だと考えています。

中期経営計画の達成に向けた課題やリスクとしては、転職希望者をどれだけ確保できるかという点が挙げられます。各企業で賃金が上昇し、従業員の引き留めに力を入れる傾向が強まっています。転職を考えている人が上司に相談すると、待遇改善を提示されて踏みとどまるケースもあるでしょう。十分な数の転職希望者を確保できるかどうかは一つの課題だと認識しています。

求人倍率は若干低下する可能性はありますが、依然として高い水準で推移すると予想されます。日本は労働人口の減少が続くため、人手不足の状態が長期的に継続するでしょう。求人需要は引き続き強いと予想される中で、求職者の確保が計画通りにいかない場合、マッチング数の減少によりトップラインの計画未達というリスクがあり得ます。

Q. 今回のIRセミナーでは、JAC環境動物保護財団に関する言及がありませんでした。配当以外に同財団との関係性はあるのでしょうか。同財団の2023年度事業報告書・財務諸表はまだ公開されていないようですが、JAC環境動物保護財団に関する情報をお聞かせください。

A. JAC環境動物保護財団は、当社の社長である田崎ひろみが出資している団体であり、当社との資本関係はありません。田崎が保有していた当社株式を財団の資金に充当しているため、当社の配当金が財団の助成金の原資になっているという関係性があります。また、当社は財団の運営面でのサポート、特に人材面での支援を行っています。

社長が同じであることから、当社としても社会や環境保全に貢献していきたいという思いは共有していますが、資本関係などの直接的なつながりはなく、別法人ということになります。

Q. 先ほどのセミナーで、中国のオフィスを閉鎖したというお話がありましたが、中国経済の減速は想像以上に深刻なのでしょうか。

A. 中国市場については、日本語人材のニーズが減少していることに加え、現地人材の紹介にはそれほど強みを持っていないという事情もあります。日系企業の中国進出が進み、現地化が進むと、日本人材へのニーズが減少する傾向にあります。

また、中国ではコロナ禍からの経済回復が非常に遅れており、厳しい状況が続いています。中国経済の減速というよりは、回復に時間がかかっているという印象です。

Q. コンサルタントの生産性を高めるために、DX化や自動化などに取り組んでいますか。資料の中に、業務効率化やDXに関する記述がなかったので気になりました。

A. ご指摘の通り、コンサルタントの生産性を高めるためのシステム投資を行っています。具体的には、人材データベースの活用を促進するためのシステム改修や、コンサルタントの業務効率化のために、一定期間連絡がない候補者への自動連絡機能の導入などに取り組んでいます。

また、ChatGPTの活用についても社内でプロジェクトが立ち上がっており、まずはコンサルタントが作成する顧客向け資料の作成効率化から始める予定です。将来的には、コンサルタントに対する、AIによる人材のレコメンド機能なども検討していきたいと考えています。

ただし、当社は単なるAIマッチングではなく、コンサルタントの目を通して、企業に最適な人材を見極めることを大切にしています。そのため、AIを活用しつつも、コンサルタントの専門性を生かしたマッチングを継続していく方針です。

Q. 直近の離職率が12%とのことですが、その中で独立して人材紹介事業を始める人はどれくらいいるのでしょうか。JACに頼らず自分でやった方が儲かるのではないかと考える人もいるかもしれません。そのような方への対策はどのようなものでしょうか。

A. 実際のところ、独立して人材紹介事業を始める人はあまり多くありません。確かに、個人で十分な売上を上げられる人もいるかもしれませんが、JACにいた方が雇用面・給与面での安定性があります。当社の場合、パフォーマンスボーナスの割合が高いため、高い成果を上げれば十分な報酬が得られます。また、会社には人材データベースなどのインフラが整っているというメリットもあります。

離職者の多くは、人材紹介の業務に疲れてしまった人や、売上が伸びずにボーナスが得られない状況が続いた人などです。そのため、教育を充実させ、コンサルタントが長く活躍できる環境を整えることが重要だと考えています。

人材業務に疲れてしまった離職者の多くは、人事部門への転職を選ぶケースが多いようです。完全に防ぐのは難しいですが、コンサルタントが働きやすい環境づくりに努めていきたいと思います。

Q. 最近、株式を4分割という大きな割合で分割されましたが、その決定の背景や意図についてお聞かせください。

A. 新NISAの制度もあり、より多くの個人投資家の方に当社株を保有していただきたいと考えたことが、株式分割の理由の一つです。4分割という割合についても、当社のオーナーが投資家としての経験が豊富であることから、2分割や3分割ではなく、4分割にすることで、新NISAの投資枠内で投資していただきやすくなるのではないかという判断に基づいています。

Q. 業界特化型の人材紹介サイトが増えているように感じます。JACリクルートメントも以前から業界特化型の事業を展開していると認識していますが、今後の人材紹介ビジネスの長期的な流れについてどのようにお考えでしょうか。

A. 確かに、管理部門に特化した人材紹介会社や、金融機関、技術系に特化した会社などが存在します。当社は、ハイクラス層に特化してはいますが、特定の業種に限定せず、幅広い業種を扱っています。そのため、ポートフォリオが分散され、安定した成長が可能だと考えています。

今後の人材紹介ビジネスの長期的なトレンドとしては、デジタル技術の進展により、大量の求人と求職者をAIによるマッチングで結びつける領域が出てくる可能性があります。そのような領域では、人材紹介の手数料率も下がる傾向にあるでしょう。

一方、当社が行っているような、1つのポジションに対して最適な人材を丁寧にマッチングするビジネスは、AIが浸透するまでにはまだ時間がかかると思います。そのため、丁寧なマッチングを通じて当社の優位性や介在価値を高めることに注力していきたいと考えています。このような領域は、長期的なトレンドの中でもブルーオーシャンになるのではないかと捉えています。

Q. 御社のホームページで田崎社長の写真を拝見し、人柄が気になりました。今後の説明会に出席するのは難しいかもしれませんが、次回の説明会では一言いただきたいという声が届いています。田崎社長はどのような人柄なのでしょうか。

A. 田崎ひろみは、英国でこの事業を創業し、現在の事業スタイルを確立した人物です。非常に情熱とパッションにあふれ、人材紹介の意義を深く考えている方です。全ての事業は人によって成り立っているという強い信念を持ち、顧客や社員がハッピーに働くことを大切にしながら経営を行っています。私自身、田崎社長は優れた経営センスを持っていると感じています。

ビデオメッセージについては、ぜひ検討したいと思います。

Q. 現在、海外展開をされているとのことですが、昨年中国を抜いて人口世界一となったインドでの事業展開の予定はありますか。

A. インドにも拠点を設けています。まだ事業規模は大きくありませんが、今後拡大していく地域だと考えています。インドは難しい市場でもありますが、現地に進出する企業も多いため、しっかりとサポートしていきたいと思います。

Q. 本日は多くの質問をいただき、ありがとうございました。最後に、今ご覧になっている投資家の皆様へ一言メッセージをお願いいたします。

A. 本日は遅い時間にもかかわらず、多くの皆様にご参加いただき、質問や応援メッセージをいただきましたこと、心より感謝申し上げます。今後も皆様のご期待に沿えるよう、しっかりと成長を続けてまいります。引き続きご支援を賜りますよう、よろしくお願い申し上げます。